Akcje: Wyższy koszt kapitału staje się bolesny – Prognozy Saxo Banku na IV kw.

Walka z inflacją wywindowała koszt kapitału do poziomów, które spowodowały pęknięcie światowej gospodarki. Równocześnie ma miejsce zwrot w amerykańskim cyklu fiskalnym, co w połączeniu z wysokimi stopami procentowymi może zepchnąć gospodarkę w lekką stagflację. Będzie to niekorzystne dla akcji cyklicznych, a największe ryzyko w ramach takiego scenariusza wiąże się z akcjami spółek z obszaru sztucznej inteligencji. Wyższy koszt kapitału uwidocznił również kruchość zielonej transformacji i to potencjalnie stanowi najważniejszy poza słabnącą gospodarką czynnik obniżania stóp procentowych, ponieważ szybkie odejście od węgla może nastąpić jedynie w warunkach niższych stóp.

Przejście do sektorów defensywnych w ramach przygotowań do stagflacji

Od lipca 2022 r. amerykański impuls fiskalny (rosnący deficyt fiskalny) zapewnił dodatkowe 5 punktów procentowych do PKB lub finansowanie około 1 bln USD dodatkowych wydatków rządowych za pośrednictwem różnych programów wydatków budżetowych opracowanych przez administrację Bidena, takich jak ustawa CHIPS czy ustawa o obniżeniu inflacji. Ten impuls wzrostowy zrównoważył negatywny impuls wynikający z wyższych stóp procentowych i zasadniczo zapobiegł potencjalnej recesji w tym roku. W momencie wdrożenia tego znaczącego impulsu fiskalnego szacowano, że gospodarka amerykańska miałaby niewielką lukę produktową, a dynamika ograniczonej podaży na rynku pracy zwiększałaby strukturalną presję inflacyjną, zmuszając Fed raczej do zacieśniania polityki, niż do jej rozluźniania.

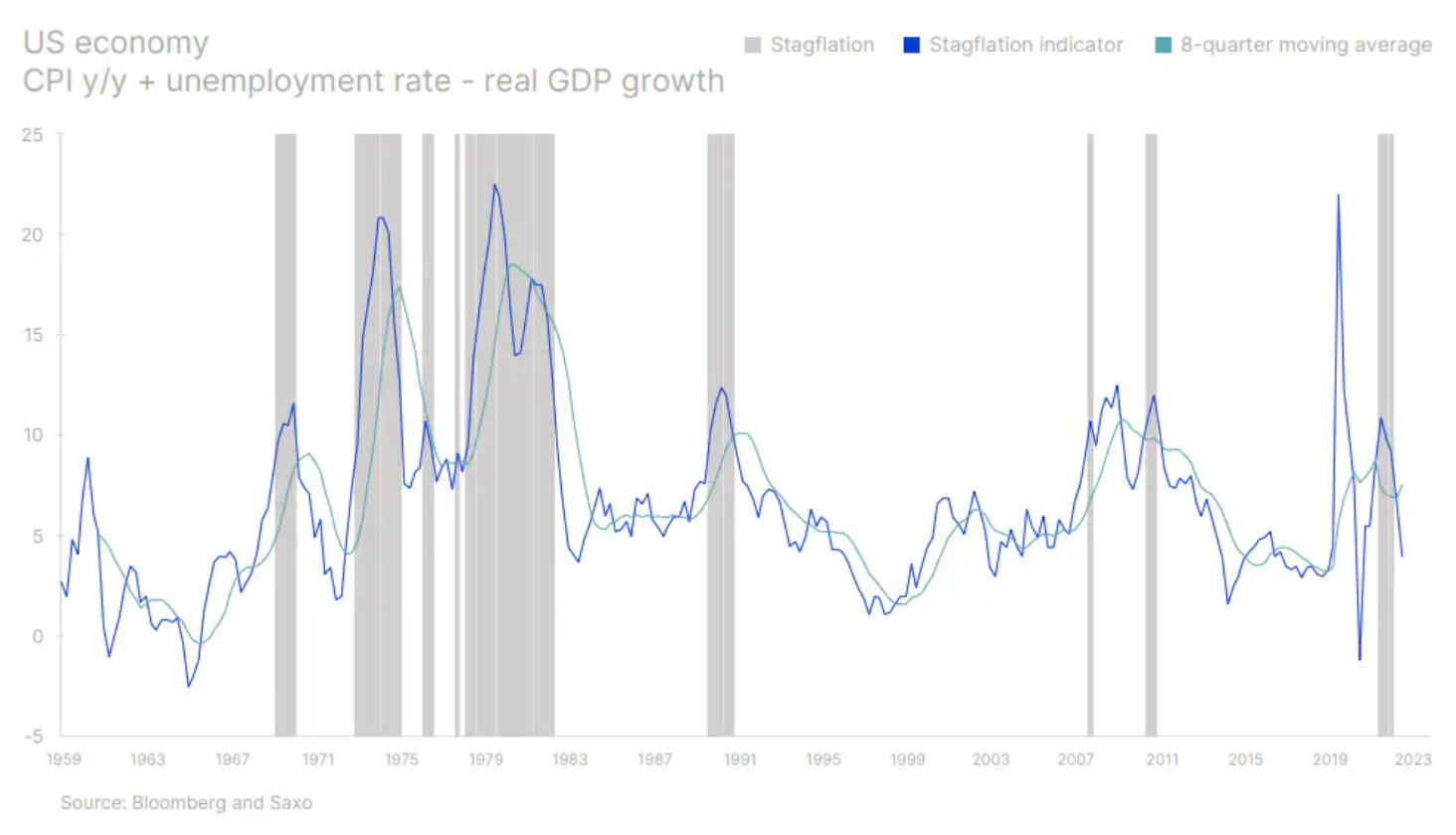

Ponieważ cykl fiskalny w Stanach Zjednoczonych najprawdopodobniej przejdzie z wartości dodatnich na ujemne, gospodarka amerykańska zacznie zwalniać, podczas gdy zarówno Europa, jak i Chiny utkną w warunkach słabego wzrostu gospodarczego. Przygotowuje to świat na potencjalną lekką stagflację, w ramach której realny wzrost gospodarczy zacznie hamować, podczas gdy inflacja pozostawać będzie znacznie powyżej średniej historycznej. Ostatni raz świat obawiał się stagflacji latem 2022 r., jednak obawy te mogą szybko powrócić i rzucić cień na obszar akcji.

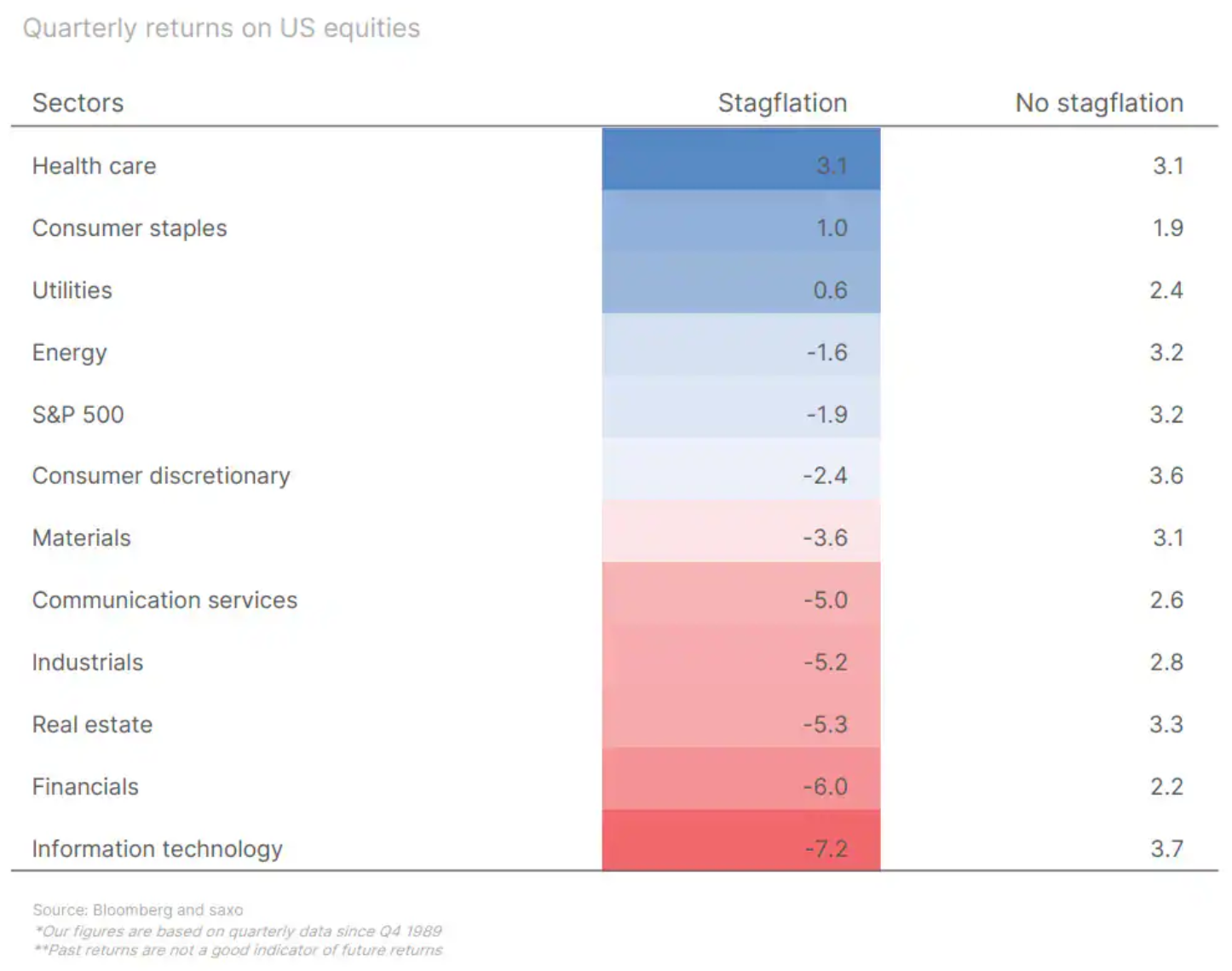

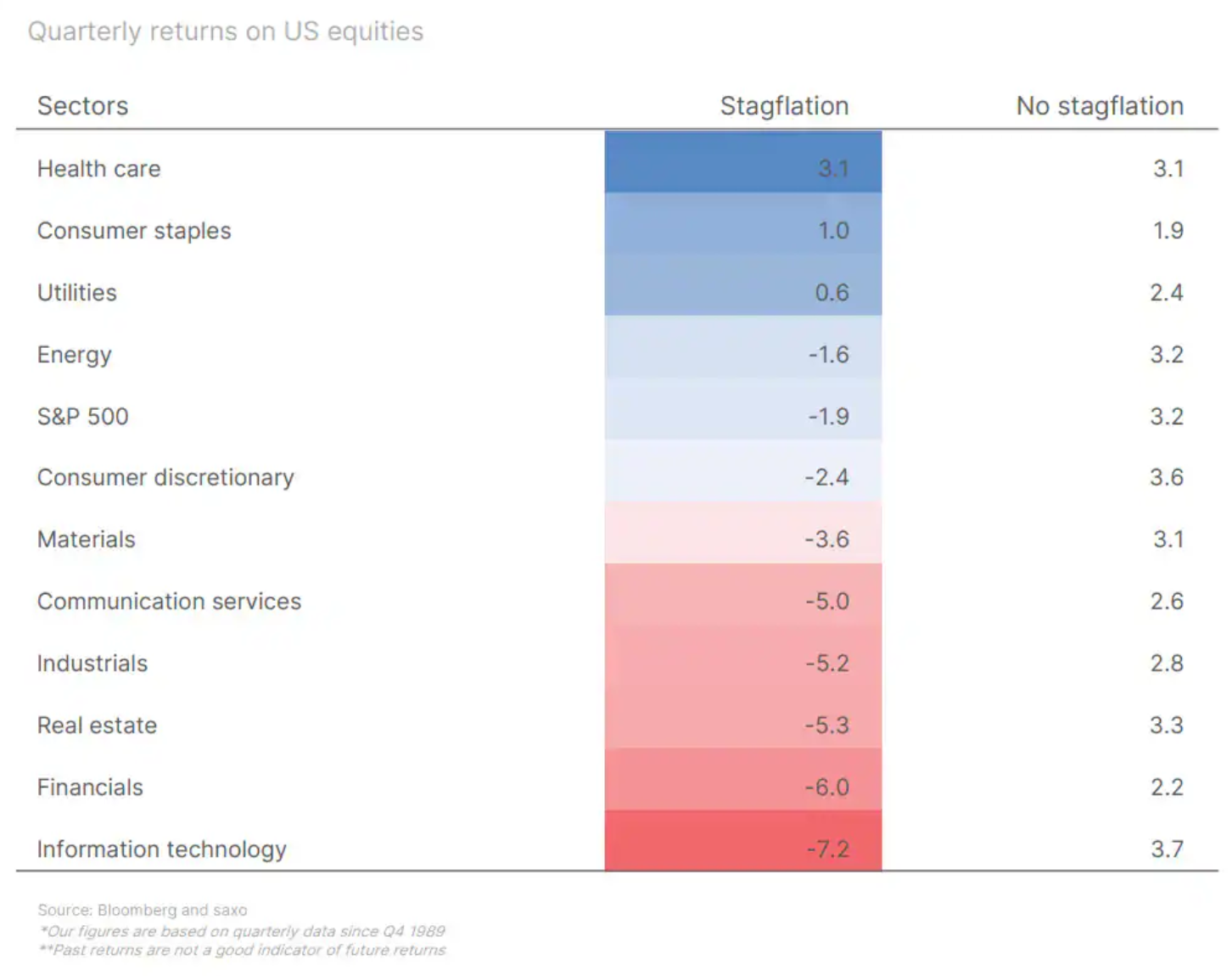

Jeżeli gospodarka wkracza w lekką stagflację, kluczową kwestią dla inwestorów jest ocena, w jaki sposób wpłynie to na rynki akcji. Na podstawie danych historycznych można wnioskować, że będzie to miało negatywny wpływ na zwrot z akcji, a biorąc pod uwagę ograniczony zestaw danych sektorowych od 1989 r., najlepszymi sektorami podczas stagflacji byłyby sektory defensywne, takie jak opieka zdrowotna, konsumpcyjne dobra podstawowe, usługi komunalne i energia. Sektory, które często zaczynają odnotowywać gorsze wyniki, kiedy wzrost gospodarczy spowalnia, a inflacja lub bezrobocie rosną, to nieruchomości, finanse i technologie informacyjne. Szczególnie interesujący jest ostatni z tych sektorów, biorąc pod uwagę tegoroczne wzrosty akcji spółek technologicznych i nadmierną ekspozycję na te akcje wśród wielu inwestorów.

Naszą ostrożną prognozę dodatkowo wspiera fakt, iż pomimo wyraźnych oznak wpływu wyższych stóp procentowych na światową gospodarkę, akcje powróciły do poziomów wyceny znajdujących się o około jedno odchylenie standardowe powyżej długoterminowej średniej od 1995 r. To naturalnie obniża długoterminową relację ryzyka do zysku dla akcji.

Zielona transformacja ograniczona wyższymi rentownościami obligacji i geopolityką

Jak stwierdziliśmy we wstępie do niniejszej prognozy kwartalnej, realne stopy procentowe są zbyt wysokie, aby wspierać zieloną transformację, akceptowalne koszty utrzymania dla nowych nabywców domów i konsumentów z niewielkimi oszczędnościami, korzystających z kredytów konsumpcyjnych. Wyższe stopy procentowe i wyższe ceny surowców drastycznie przekształciły założenia przyjęte w kontekście morskiej energetyki wiatrowej, która była dotychczas postrzegana jako jedno z kluczowych źródeł energii na potrzeby zielonej transformacji. Wiele światowych przedsięwzięć związanych z morską energetyką wiatrową wynegocjowano zakładając, że stopy procentowe pozostaną niskie, a metale przemysłowe będą tanie.

Po tym, jak pandemia i inwazja Rosji na Ukrainę wywróciły świat do góry nogami, przedsięwzięcia te nie są już opłacalne, co zmusiło Orsted, wiodącego światowego dewelopera morskich elektrowni wiatrowych, do dokonania znaczących odpisów. Siemens Energy zmaga się z wadliwymi projektami swoich turbin wiatrowych, ponosząc znaczne koszty, a działalność Vestas, największego na świecie producenta turbin wiatrowych, znalazła się w stagnacji. Jednak zmieniające się okoliczności mocno wpłynęły nie tylko na energię wiatrową, ale także na wszystkie aspekty zielonej transformacji. Trzy koszyki tematyczne odnotowujące najgorsze wyniki w ciągu ostatniego roku to energia odnawialna, zielona transformacja i magazynowanie energii.

Badania nad rolą kosztów kapitałowych w dekarbonizacji sektora elektroenergetycznego pokazują, że największą wrażliwość na wzrost kosztów kapitałowych wykazują zdecydowanie energia słoneczna i wiatrowa, ponieważ te źródła energii cechuje większy udział inwestycji początkowych w ogólnych kosztach. Kolejne dwa najbardziej wrażliwe źródła energii to energia jądrowa i węglowa z wychwytywaniem dwutlenku węgla. Źródłem energii elektrycznej o najmniejszej wrażliwości na wyższe koszty kapitałowe jest gaz ziemny, a zatem, jeżeli celem jest najniższy koszt krańcowy energii, w ogólnym ujęciu wyższe koszty kapitałowe zachęcają do korzystania z paliw kopalnych. W kontekście energii odnawialnej wyższe koszty kapitałowe są korzystne dla energetyki jądrowej, w której nastąpiła całkowita zmiana kursu, ponieważ decydenci polityczni powoli uświadamiają sobie, że energia atomowa będzie kluczem do dekarbonizacji światowej gospodarki w perspektywie krótkoterminowej. W miarę upływu czasu będzie rosła presja na obniżanie stóp procentowych pod kątem zielonej transformacji.

Zielona transformacja nie tylko ucierpiała na skutek wyższych kosztów kapitału, ale też, co gorsza, zalew tanich chińskich samochodów elektrycznych wciągnął całą branżę „elektryków” w grę w rozdrobnienie, o której pisaliśmy w naszej prognozie na II kwartał. Elementem geopolitycznych tarć pomiędzy Stanami Zjednoczonymi a Chinami są już półprzewodniki, a obecnie wygląda na to, że pojazdy elektryczne spowodują geopolityczny konflikt pomiędzy Europą a Państwem Środka. Świat ulega rozdrobnieniu i proces ten będzie w dalszym ciągu uniemożliwiał zieloną transformację, chyba że nastąpi spadek realnych rentowności obligacji.

Kiedy gorączka złota w obszarze AI zamieni się w prawdziwą kopalnię złota?

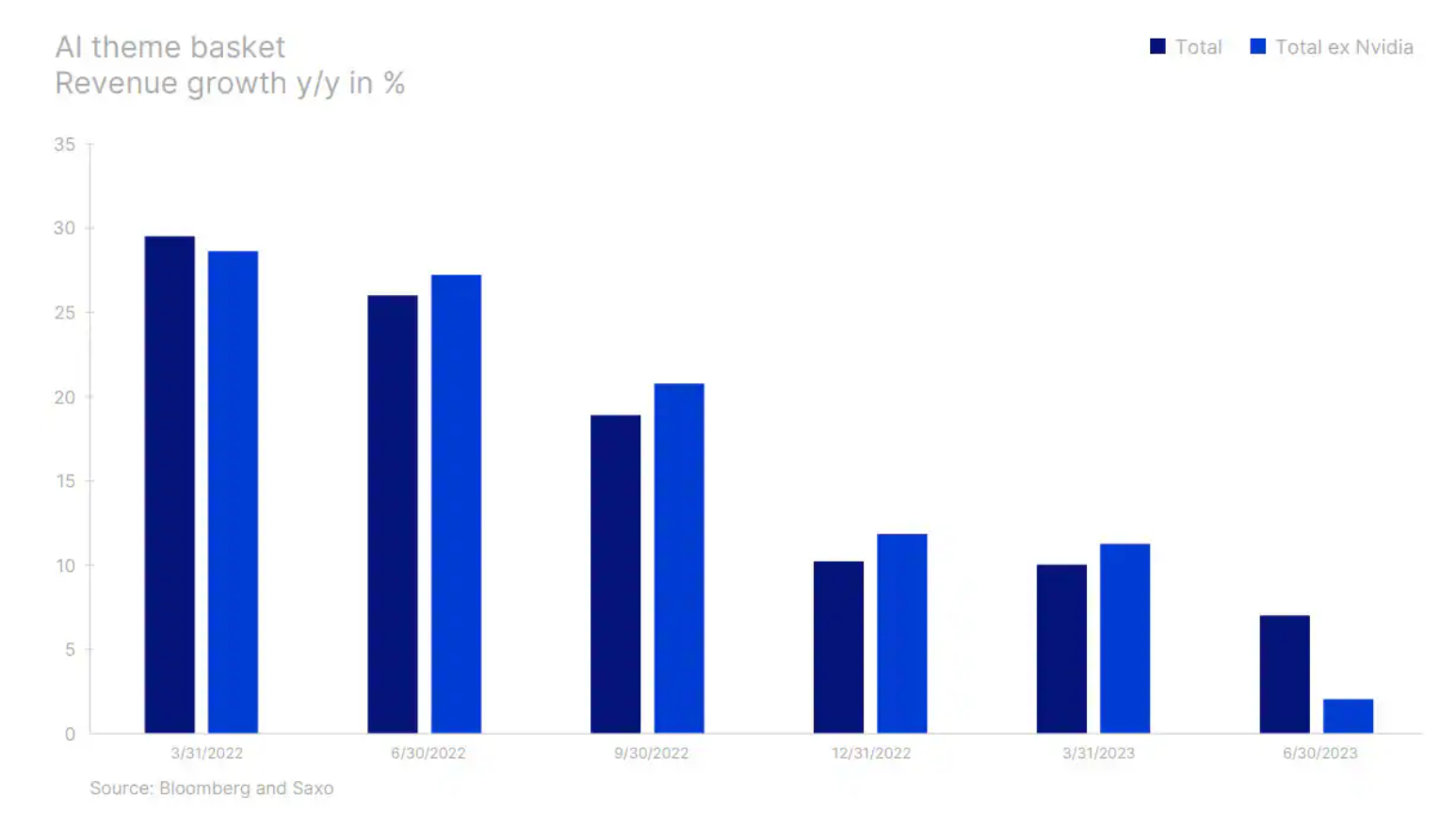

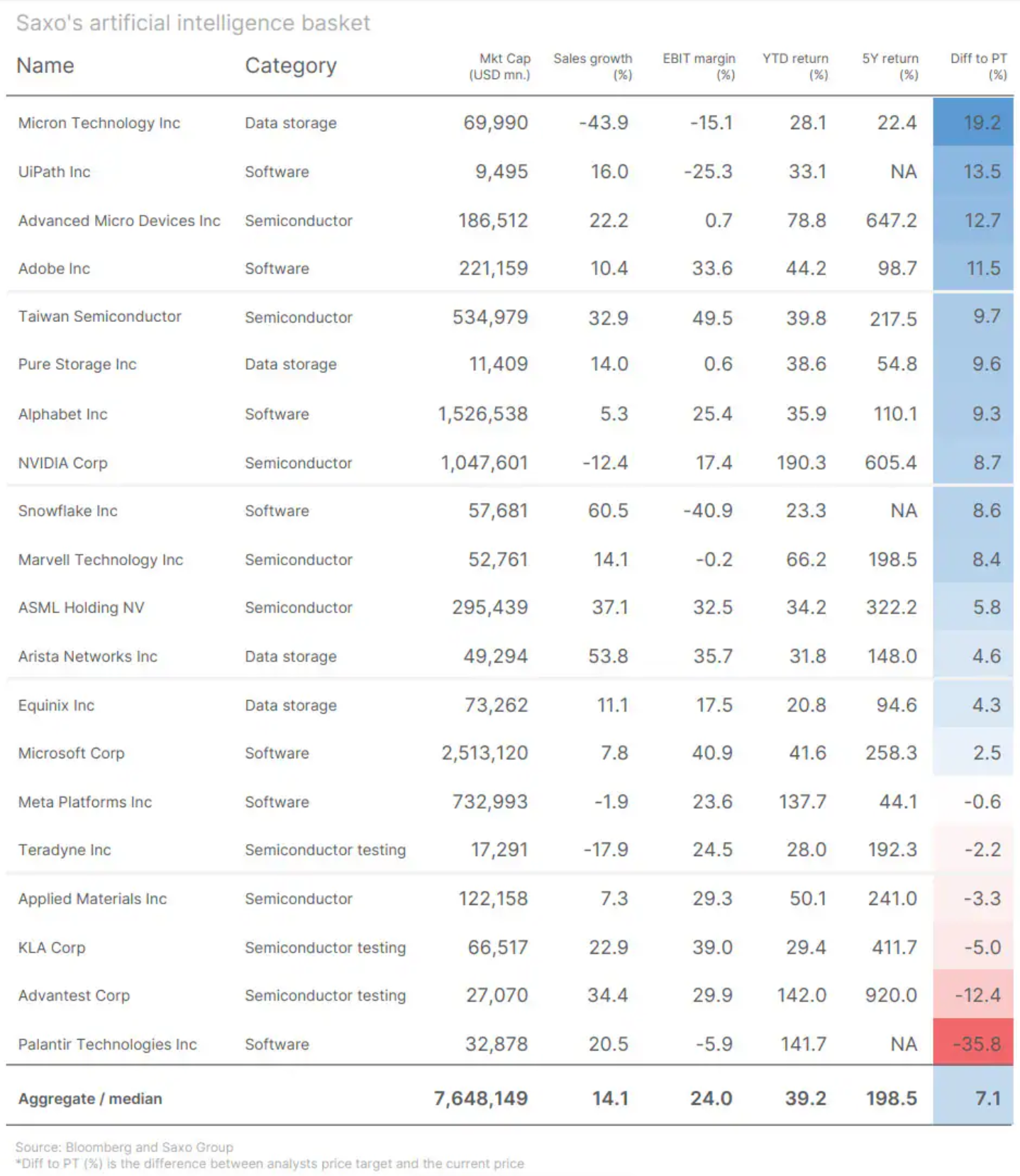

W naszej ostatniej prognozie kwartalnej omawialiśmy entuzjazm wobec sztucznej inteligencji wywołany przez wzrost cen akcji, w szczególności wśród akcji spółek związanych z AI, które naszym zdaniem znajdowały się w bańce spekulacyjnej z uwagi na niebezpiecznie wysokie wyceny akcji i spadek zainteresowania wyszukiwaniem takich słów kluczowych, jak „AI” czy „ChatGPT”. Minął kolejny kwartał, a dane po publikacji wyników za II kwartał bynajmniej nie sugerują, że gorączka złota związana ze sztuczną inteligencją i masowe zakupy procesorów graficznych Nvidia zamieniają się w prawdziwe kopalnie złota. Microsoft i Adobe, dwie spółki o dużej dystrybucji stanowiące część ekosystemu produkcji treści, nie zdołały podtrzymać entuzjazmu wokół AI. Podczas telekonferencji Microsoft zapowiedział, że sprzedaż AI będzie stopniowa; również prognozy Adobe nie odzwierciedlają erupcji wzrostu w obszarze sztucznej inteligencji.

Mimo iż Nvidia nadal sprzedaje znaczne ilości procesorów graficznych, ponieważ przedsiębiorstwa chcą jak najszybciej przeprowadzić kapitalizację nowych dużych modeli językowych, ogólny wzrost przychodów spółek związanych ze sztuczną inteligencją z wyłączeniem Nvidii jest niższy, a średni wzrost przychodów r/r w II kwartale wyniósł 2% w porównaniu z 27% rok temu. Nasz koszyk tematyczny dotyczący AI obejmujący akcje 20 spółek z obszaru sztucznej inteligencji wyceniany jest według wyceny przyszłościowej, która jest o 33% wyższa od indeksu Nasdaq 100 i niemal dwukrotnie wyższa od indeksu MSCI World. Jeżeli rentowności obligacji spadną na skutek spowolnienia wzrostu gospodarczego, nie jest pewne, czy niższe dyskonto pomoże akcjom związanym ze sztuczną inteligencją, ponieważ ich wrażliwość na prognozy wzrostu jest znacznie większa, a zatem akcje z obszaru AI są obciążone jednym z największych ryzyk w IV kwartale.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)