Gwiazdy europejskiego rynku akcji. Analitycy pełni optymizmu

Akcje spółek europejskich to najważniejszy temat na giełdach od początku 2022 r., kiedy to rozpoczął się wstrząs związany ze stopami procentowymi i okazało się, że inflacja pozostanie wysoka na dłużej. Europejskie akcje nie tylko osiągają lepsze wyniki, ale są również znacznie bardziej atrakcyjne pod względem wyceny przy wskaźniku C/Z na poziomie 13,2x w porównaniu z 18,5x w przypadku akcji spółek amerykańskich. Szacunkowe zyski również rosły w tym roku szybciej w Europie niż w Stanach Zjednoczonych i to pomimo ekscytacji dotyczącej sztucznej inteligencji. Warto zwrócić również uwagę na akcje 20 spółek europejskich, które w największym stopniu przyczyniły się do spektakularnych wyników na tym rynku w bieżącym roku.

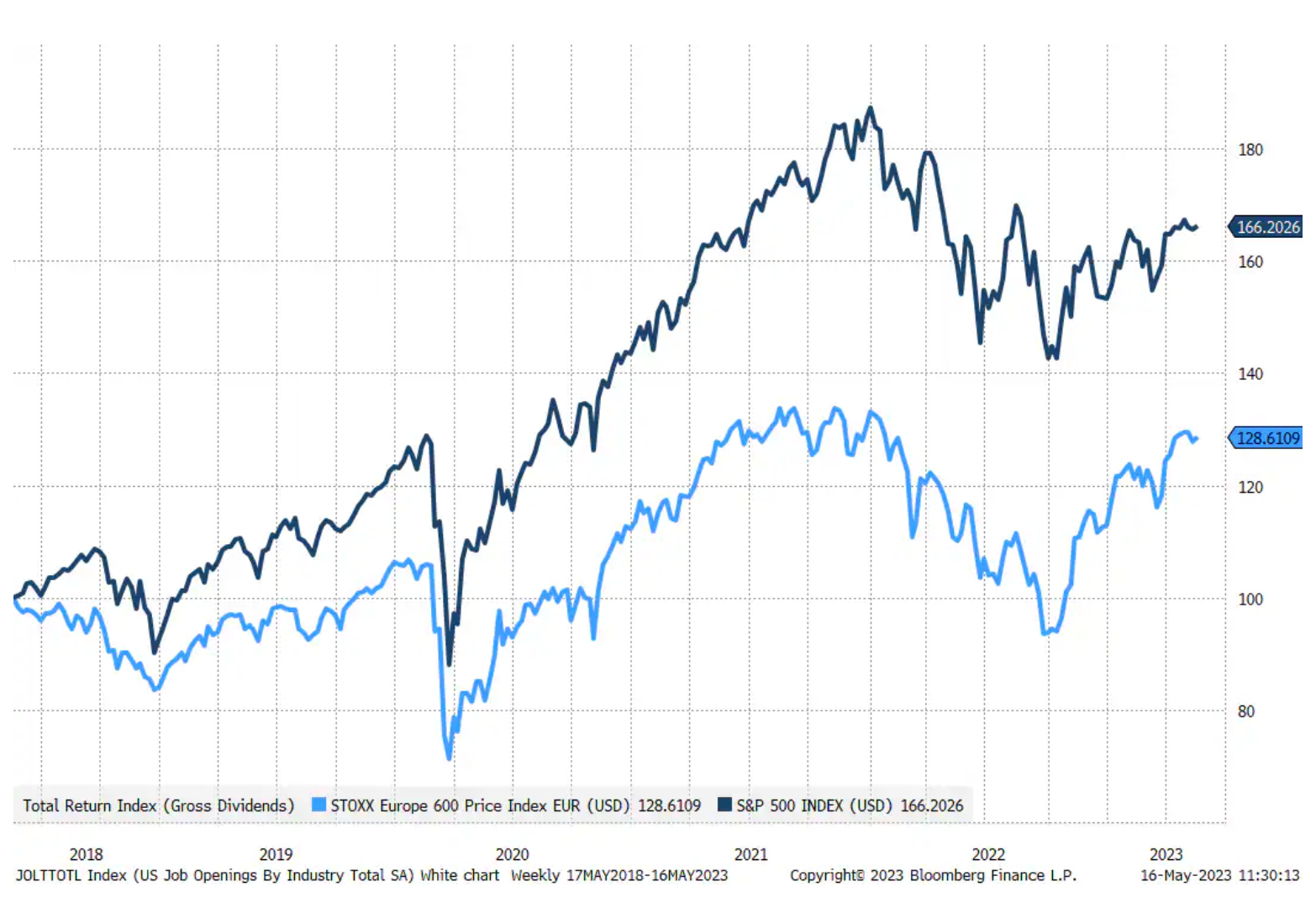

Europejskie akcje nadal dominują nad amerykańskimi

Akcje spółek europejskich w tym roku poszły w górę o 14% w porównaniu z 8,5% w przypadku akcji spółek amerykańskich. Gdyby nie ekscytacja fenomenem sztucznej inteligencji, dane te byłyby jeszcze bardziej korzystne dla europejskich akcji. Jeżeli porównamy zmianę cen w tym roku z rzeczywistą zmianą dochodów z podstawowej działalności, a co ważniejsze – z przewidywanymi zyskami, widać, że amerykański rynek akcji stał się jeszcze droższy w stosunku do europejskiego. Wycena indeksu STOXX 600 zakłada obecnie wskaźnik wyprzedzający C/Z na poziomie 13,2x oraz stopę dywidendy wynoszącą 3,5% w porównaniu odpowiednio do 18,5x i 1,7%. Stosunek ryzyka do zysku wyraźnie przemawia na korzyść akcji spółek europejskich, a wielu inwestorów zza oceanu dąży do dywersyfikacji swojej ekspozycji na akcje amerykańskie, zwiększając zaangażowanie w spółki europejskie i japońskie.

Wyraźnie już widać, że w czasach inflacji akcje spółek europejskich po prostu osiągają lepsze wyniki. Od czasu zapowiedzi dotyczącej wprowadzenia szczepień na Covid, która zapoczątkowała powrót do świata fizycznego i inflacji, zwrot z akcji europejskich wyniósł 39% w porównaniu z 32% w przypadku akcji amerykańskich. Od czasu osiągnięcia wartości szczytowej pod koniec 2021 r. akcje amerykańskie poszły w dół o 11%, podczas gdy akcje europejskie – zaledwie o 3%. Ze względu na trwającą debatę na temat pułapu zadłużenia w Stanach Zjednoczonych, która prawdopodobnie doprowadzi do kompromisu obejmującego zmniejszenie obecnego deficytu, w latach 2023-2024 rządowy impuls wzrostowy w Stanach Zjednoczonych może być niższy niż w Europie. Innymi słowy, akcje spółek europejskich oferują lepsze prognozowane zyski oraz znacznie niższy punkt wyjścia pod względem wyceny. Co tu może się nie podobać?

Korekta w górę szacunkowych zysków podkreśla impet w Europie

Europa błyszczy obecnie nie tylko pod względem wyników. Jeżeli spojrzymy na dwunastomiesięczne szacunkowe zyski, analitycy konsekwentnie z większym optymizmem podchodzą do zysków z akcji europejskich. Dwunastomiesięczne szacunkowe zyski w odniesieniu do indeksu STOXX 600 wzrosły w tym roku o 1,7%, podczas gdy szacunkowe zyski dotyczące indeksu S&P 500 spadły w tym roku o 0,1%. Jednym z kluczowych czynników tej sytuacji jest fakt, iż popyt w świecie fizycznym przewyższa popyt w świecie cyfrowym, ponieważ rozdrobnienie globalnych łańcuchów dostaw jest motorem znacznej liczby inwestycji zarówno w Stanach Zjednoczonych, jak i w Europie. Jednak bardziej imponującym aspektem wyników europejskich spółek jest to, że osiągają je przy mniejszym impulsie fiskalnym w porównaniu ze Stanami Zjednoczonymi, gdzie deficyt fiskalny wynosi około 7% PKB, podczas gdy w Europie jest on bliższy 3,5%. Wojna w Ukrainie przyspieszyła dwa potężne zjawiska w Europie: 1) zieloną transformację, która jest motorem najszerzej zakrojonego w historii procesu elektryfikacji, oraz 2) podwojenie wydatków na cele wojskowe, co wywoła pozytywne efekty wtórne w europejskim przemyśle.

Gwiazdy europejskiego rynku akcji w 2023 r.

Podczas gdy siłę napędową amerykańskiego rynku akcji stanowi sektor technologii i opieki zdrowotnej, europejski rynek akcji jest bardziej zdywersyfikowany, obejmując sektory dóbr konsumpcyjnych, opieki zdrowotnej, finansowy i energetyczny. W tabeli poniżej przedstawiono akcje 20 spółek europejskich, które w największym stopniu przyczyniły się do tegorocznych wyników. 5,75 punktów procentowych z 14% łącznego zwrotu z indeksu STOXX 600 w bieżącym roku wygenerowały akcje 20 spółek, które określamy mianem gwiazd Europy.

Trzy z tych spółek należą do dynamicznie rozwijającego się segmentu dóbr luksusowych, o którym pisaliśmy obszernie w ciągu roku, a ostatnio także w opublikowanej w ubiegłym tygodniu analizie zatytułowanej Akcje producentów dóbr luksusowych nie reagują na stan chińskiej gospodarki. Akcje producentów dóbr luksusowych, na czele z francuskim gigantem LVMH, to preferowane rozwiązanie dla inwestorów pozytywnie zapatrujących się na ponowne otwarcie chińskiej gospodarki na świat. Poza segmentem dóbr luksusowych, do wzrostu na tym indeksie w bieżącym roku przyczyniły się również trzy spółki z sektora opieki zdrowotnej (Novo Nordisk, Novartis i AstraZeneca). Akcje spółek z sektora opieki zdrowotnej charakteryzują się niezwykle wysoką jakością i defensywnymi cechami postrzeganymi jako wyjątkowo cenne w kontekście niepewności dotyczącej gospodarki i inflacji. Procykliczny boom w infrastrukturze, zielona transformacja i obniżanie ryzyka dotyczącego łańcuchów dostaw przyniosły wymierne korzyści przedsiębiorstwom przemysłowym i producentom półprzewodników, takim jak ASML, Siemens czy Schneider Electric.

W pierwszej dwudziestce znalazły się także europejskie banki, takie jak HSBC czy UniCredit. Nawet krótkotrwały kryzys bankowy spowodowany upadłością Silicon Valley Bank nie miał realnego wpływu na rynek europejski, pominąwszy połączenie UBS z Credit Suisse. Europejskie banki pozytywnie wyróżniały się w tym roku rosnącym dochodem odsetkowym netto i niższymi, niż przewidywano rezerwami na straty kredytowe. Banki amerykańskie osiągały w ubiegłym roku znacznie gorsze wyniki niż banki europejskie.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-300x200.jpg?v=1676364263)