Wygrani: rzeczowe aktywa trwałe i rentowny wzrost – prognozy Saxo na III kw. 2022 r.

W ciągu ostatnich sześciu miesięcy nastąpiła epokowa zmiana nastrojów na rynku, co spowodowało, że rynki finansowe i gospodarka znalazły się w stanie, jakiego niewielu inwestorów (może z wyjątkiem Warrena Buffeta i Charliego Mungera) kiedykolwiek doświadczyło. To samo w sobie wymaga pokory i ostrożności, ponieważ wszyscy siedzimy w rozpędzonym pociągu, który prawdopodobnie wykolei się i utrudni nam sytuację.

Ożywienie w kształcie litery V tym razem nie nastąpi

Niestety, pamięć dzisiejszych inwestorów została ukształtowana przez nieustającą hossę z ostatnich dziesięciu lat, a w szczególności z ostatnich pięciu lat. W efekcie niewielu inwestorów jest realnie przygotowanych na to, co może się wydarzyć, gdy będziemy musieli zmierzyć się z konsekwencjami fizycznego limitu, do którego najprawdopodobniej doszedł cały świat. Banki centralne i przedsiębiorstwa przyzwyczajone były do elastycznej i stale rosnącej funkcji podaży. Jednak funkcja podaży w gospodarce światowej z uzasadnionych powodów stała się nieelastyczna, co oznacza, że każdy impuls popytowy prowadzi wprost do inflacji.

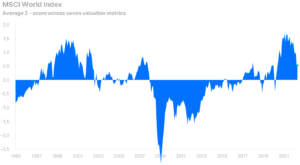

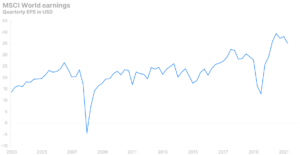

Pomimo galopującego kryzysu energetycznego i żywnościowego, galopującej inflacji i historycznego wzrostu stóp procentowych na całym świecie, indeks MSCI World pod koniec maja nadal wyceniany był powyżej swojej historycznej średniej. Biorąc pod uwagę obecne prognozy i poziom stóp procentowych, wycena akcji na tym indeksie powinna być poniżej średniej. Zyski globalnych spółek spadły już o 10% w porównaniu ze szczytową wartością z II kwartału 2021 r., a prognozy nie wyglądają różowo. Nie powstrzymuje to jednak analityków od podawania dwunastomiesięcznych szacunków zysku na akcję (EPS) dla indeksu S&P 500, które o 18% przekraczają poziomy zysków. Trwająca nieprzerwanie od 12 lat hossa, w ramach której jedynie sporadycznie pojawiały się krótkoterminowe ożywienia w kształcie litery V, wzmocniła mentalność „kupowania na dołku” i podejmowania większego ryzyka. Inwestorzy po prostu bardzo powoli aktualizują swoje opinie, a wśród inwestorów detalicznych nie obserwujemy istotnej zmiany zachowań, co również sprawia, że rynek akcji ma więcej miejsca na spadki.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

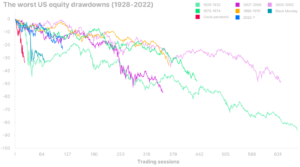

16 czerwca indeks S&P 500 Total Return poszedł w dół o 23%, co oznacza, że na rynku akcji spółek amerykańskich jest już oficjalnie bessa. Najważniejsze pytanie brzmi: w którym miejscu i w jakim czasie dojdziemy do dna w ramach obecnej fali spadków? Nasza najmocniejsza hipoteza zakłada, że dynamika, która najlepiej opisuje obecną bessę, jest analogiczna do spadków z okresu internetowej bańki spekulacyjnej i kryzysu energetycznego z lat 1973-1974, biorąc pod uwagę obecny kryzys na rynkach towarowych i pęknięcie bańki spekulacyjnej dotyczącej akcji spółek technologicznych. W oparciu o dzisiejszy obraz informacji zakładamy, że indeks S&P 500 ulegnie korekcie o około 35% procent w porównaniu z wartością szczytową, a dotarcie do dna może zająć od 12 do 18 miesięcy, czyli mniej więcej do końca tego roku lub w pierwszym półroczu 2023 r.

Odrodzenie na rynku energii może spowodować kryzys ESG

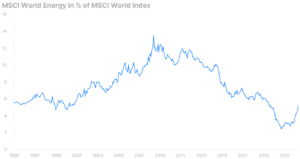

W naszej prognozie na I kwartał pisaliśmy, że sektor energii zapewni najlepszy oczekiwany zwrot na globalnym rynku akcji. Prognoza ta się sprawdziła. Sektor energii jest jedynym, który w tym roku poszedł w górę, napędzany przez gwałtownie rosnące ceny ropy i gazu spowodowane niedoborem podaży, co z kolei jest wynikiem wieloletniego niedoinwestowania. Należy dodać do tego niedawną likwidację znacznej części światowej podaży w efekcie nałożenia sankcji na Rosję. Od początku roku do dnia 16 czerwca akcje spółek z sektora energii na indeksie S&P 500 poszły w górę o 42%, podczas gdy sam indeks S&P 500 spadł w tym samym okresie o 23%. Sektor energii przeszedł drogę od jednego z największych sektorów podczas szczytu cen ropy w 2008 r. z wagą 13,5% do najmniejszego sektora w październiku 2020 r. z wagą 2,4% na indeksie MSCI World.

Od czasu wprowadzenia szczepionki mRNA nastąpił spektakularny powrót popytu, który wywindował ceny ropy do najwyższego poziomu w EUR i ujawnił nieelastyczność podaży ropy i rezerw produkcyjnych rafinerii ze względu na niski poziom inwestycji. Sektor energii odnotowuje mocny wzrost zysków i wartości rynkowej, dzięki czemu waga tego sektora w maju 2022 r. wyniosła aż 5,2%.

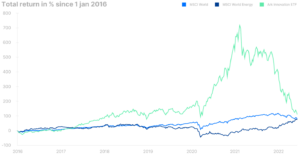

Od czasu kryzysu finansowego akcje spółek technologicznych korzystały z coraz niższych stóp procentowych, napływu środków z funduszy ESG (inwestujących w obszary dotyczące środowiska, społecznej odpowiedzialności i ładu korporacyjnego), w których przeważały akcje spółek z tego sektora, a także z coraz wyższych marż, podczas gdy akcje spółek z branży energetycznej cierpiały z powodu niskich zwrotów z zainwestowanego kapitału. Długa pozycja w akcjach spółek technologicznych i krótka pozycja w ropie i gazie przez 14 lat stanowiły idealną strategię inwestycyjną, utwierdzając inwestorów w przyjętym rozumowaniu. Za przykład w tym miejscu mogą posłużyć przeciwne wyniki sektora energii i funduszu Ark Innovation.

Obecnie sytuacja się odwraca, ponieważ świat zaczyna uświadamiać sobie, że nadal funkcjonuje w oparciu o olej napędowy i benzynę, a nasz rosnący poziom zamożności jest niestety powiązany z rosnącą emisją dwutlenku węgla. Z każdym punktem procentowym, który sektor energii zyskuje względem pozostałych sektorów, ESG będzie znajdować się pod coraz większą presją na wyniki, a odrodzenie paliw kopalnych może spowodować kryzys funduszy ESG cierpiących z powodu odpływu środków ze względu na słabe wyniki i braku ekspozycji na zasoby naturalne w nowej epoce inflacji.

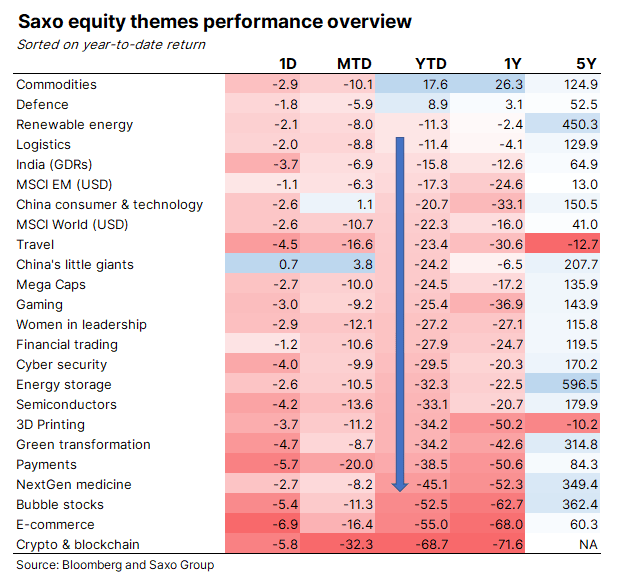

Rzeczowe aktywa trwałe wygrywają

Biorąc pod uwagę wyniki naszych koszyków tematycznych w ujęciu rok do dnia na dzień 16 czerwca 2022 r. wyraźnie widać, które sektory się wyróżniają. Surowce, główny czynnik napędzający obecną inflację po stronie podaży, oraz akcje spółek z przemysłu obronnego, będące beneficjentem wzrostu wydatków na cele wojskowe w Europie w związku z wojną w Ukrainie, to jedyne koszyki tematyczne, które odnotowały wzrost. Dwa koszyki tematyczne osiągające najlepsze wyniki spośród ogółu koszyków tracących na wartości to logistyka i energia odnawialna.

Przewidujemy, że te tematy będą nadal odnotowywać dobre wyniki, dopóki akcje nie osiągną dna w obecnym trendzie spadkowym. Tegoroczne tematy osiągające najgorsze wyniki to kryptowaluty i technologia blockchain, handel internetowy, „akcje z bańki”, medycyna nowej generacji i płatności. Głównym wnioskiem jest to, że rzeczowe aktywa trwałe zasadniczo generują lepsze wyniki niż aktywa niematerialne, co jest funkcją wyższego kosztu kapitału obniżającego wyceny kapitałowe aktywów niematerialnych z irracjonalnie wysokich poziomów, ponieważ ograniczenia podaży w świecie fizycznym powodują wzrost cen fizycznych dóbr kapitałowych i komponentów.

Wyjątkiem nieruchomości

Jedynym wyjątkiem od zasady wygrywających rzeczowych aktywów trwałych jest branża nieruchomości. Jest to ta część świata fizycznego, która została wessana w tryb obrotów pod hasłem „nie ma innej alternatywy” (TINA, there-is-no-alternative). Doprowadziło to do zawyżonych wycen nieruchomości mieszkaniowych i spadku kapitalizacji według CBRE (we wszystkich segmentach) nawet do 5,4% w Stanach Zjednoczonych w drugiej połowie 2021 r. z poziomu 6,4% tuż przed wybuchem pandemii. Niskie stopy procentowe w połączeniu z ograniczoną podażą w wielu obszarach miejskich w Stanach Zjednoczonych i Europie sprawiły, że nieruchomości znalazły się w sytuacji, w której stały się dość wrażliwe na wzrost stóp procentowych w perspektywie krótkoterminowej.

Jeżeli spojrzymy na ceny amerykańskich domów w latach 70., monitorowana inflacja przełożyła się na zwrot z realnych stóp procentowych na poziomie zerowym – z zachowaniem siły nabywczej – co było znacznie lepszym wynikiem niż akcje, które w tym okresie nie nadążały za inflacją. W zwykłym cyklu inflacyjnym bylibyśmy pozytywnie nastawieni do nieruchomości jako sposobu zabezpieczenia siły nabywczej. Jeżeli jednak zaczynamy od bardzo niskich stóp procentowych i historycznie wysokich wycen nieruchomości, a następnie połączymy to ze znaczącą zmianą stóp procentowych, trudno jest formułować pozytywną prognozę dla sektora nieruchomości, mimo iż stanowią one rzeczowe aktywa trwałe.

Wszystkie prognozy Saxo Banku dostępne tutaj.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)