Sztuczna inteligencja rozgrzewa inwestorów. Gorsze wyniki amerykańskich spółek

W minionym tygodniu wśród globalnych inwestorów można było zauważyć sporą nerwowość. Wzrostowe sesje na globalnych giełdach przeplatane były spadkami, ale ogólny bilans całego tygodnia należy określić jako negatywny.

Rynek zaczyna przychylać się do nastawienia członków Rezerwy Federalnej i jako bazowy scenariusz wycenia zakończenie cyklu podwyżek stóp procentowych w II kwartale br. na poziomie przewyższającym 5.00%. Jastrzębie wypowiedzi decydentów kształtujących politykę monetarną w USA z ostatniego tygodnia potwierdzają duże prawdopodobieństwo takiego rozwoju zdarzeń.

W ostatnich dniach inwestorów rozgrzewał temat sztucznej inteligencji, która stała się przedmiotem konferencji prasowych gigantów z branży technologicznej. Uwaga uczestników rynku finansowego skupiona była także na publikacji przez amerykańskie spółki kolejnych raportów finansowych za IV kwartał ubiegłego roku.

Nerwowość inwestorów

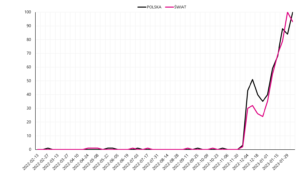

Wahliwość globalnych indeksów giełdowych w ostatnim tygodniu pokazuje dużą nerwowość inwestorów. Najlepszym odzwierciedleniem aktualnego sentymentu jest passa, którą zanotował amerykański indeks Nasdaq Composite. W trakcie 9 kolejnych sesji dzienna stopa zwrotu każdorazowo przekraczała poziom +/- 1%, a przełamanie tej serii nastąpiło dopiero w piątek, kiedy indeks stracił 0.61%.

W.1 Stopy zwrotu indeksu Nasdaq Composite podczas ostatnich 10 sesji giełdowych. Źródło: opracowanie własne, Stooq.pl

W minionym tygodniu najwięcej nadziei w serca inwestorów wlała wtorkowa sesja, jednak jak się później okazało były to „miłe złego początki”. Indeks Nasdaq Composite na przestrzeni 5 sesji zanotował stratę równą 2.41%. Nieznacznie lepiej poradził sobie indeks S&P 500, który osiągnął stopę zwrotu na poziomie -1.11%. Na globalnych parkietach nie brakowało jednak pozytywnych akcentów. Bezsprzecznie do takich można zaliczyć zachowanie FTSE 100, który wspiął się na historyczne maksimum, poprawiając rekord z ubiegłego tygodnia.

Znienacka giełdy europejskie stały się jednym z motorów napędowych wzrostu indeksów na świecie. Ograniczenie podstawowych zagrożeń dla gospodarki stało się katalizatorem do odbicia cen akcji na europejskich parkietach. W okresie zimowym głównym ryzykiem dla Europy była eskalacja kryzysu energetycznego. Łagodna zima jak również zabezpieczenie i zastąpienie dostaw gazu z Rosji pozwoliło uniknąć najbardziej negatywnego scenariusza i zapewniło powrót do względnej równowagi. Odzwierciedleniem tego jest relatywna siła europejskich indeksów, które jednak nie mogą zaliczyć ostatniego tygodnia do udanych.

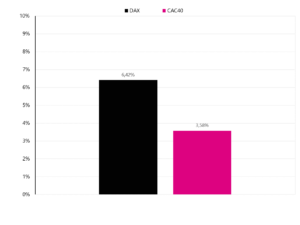

Oprócz FTSE 100, notującego kosmetyczny wzrost (0.13%), pozostałe główne europejskie indeksy zakończyły tydzień „na czerwono”. Poniesione straty nie były znaczące i wyniosły odpowiednio dla francuskiego CAC40 – 1.44%, a dla niemieckiego DAX – 1.09%. Podkreśleniem siły obu europejskich giełd w ostatnich tygodniach jest fakt, że historyczne rekordy indeksów znajdują się w zasięgu ręki.

W.3 Skala wzrostów niezbędna do osiągnięcia rekordowych wartości przez indeksy CAC40 i DAX. Źródło: opracowanie własne, Stooq.pl

W innych częściach globu nastroje także uległy pogorszeniu. Odwrócenie krótkoterminowego trendu na parach walutowych powiązanych z amerykańskim dolarem przełożyło się na pogorszenie koniunktury na rynkach wschodzących. W minionym tygodniu chiński indeks Shanghai Composite spadł o 0.08%, Hang Seng obniżył swą wartość o 2.17%, indyjski Sensex zanotował zniżkę o 0.26%, a brazylijska Bovespa straciła 0.41% Optymizm „wyparował” również z rynku lokalnego. M.in. w wyniku obaw o eskalację wojny na Ukrainie, indeks 20 największych spółek odnotował spadek o 3.05%. Nieco lepiej zaprezentowały się indeksy małych i średnich spółek, które straciły odpowiednio 1.06% i 0.99%.

Cykl podwyżek potrwa dłużej

Nastawienie rynkowe dotyczące cyklu podwyżek stóp procentowych w USA ewoluuje w kierunku wskazań członków Fed. W trakcie wtorkowego wystąpienia Jerome Powell po raz kolejny podkreślił, że droga do celu inflacyjnego będzie długa i wyboista. Jednocześnie przewodniczący Fed potwierdził, że odpowiednie będą dalsze podwyżki stóp procentowych i utrzymanie w dłuższej perspektywie restrykcyjnej polityki monetarnej. Powell powiedział, że w sytuacji gdy rynek pracy pozostanie silny, a inflacja będzie wysoka to Fed będzie zmuszony do reakcji i większych od oczekiwań podwyżek stóp procentowych. Ton Powella został złagodzony słowami o rozpoczętym już procesie dezinflacji, co zostało pozytywnie zinterpretowane przez rynek finansowy.

W nieco jastrzębi wydźwięk słów Powella wpisują się także wypowiedzi innych członków Rezerwy Federalnej. John Williams stwierdził, że Fed ma do wykonania jeszcze trochę pracy aż stopy procentowe znajdą się na właściwym poziomie. W tym samym duchu wypowiadał się Christopher Waller, podkreślając, że silny rynek pracy może zapewnić paliwo, które zapobiegnie spadkowi inflacji w tempie, jakiego wszyscy oczekują. Z kolei Neel Kashkari zauważył, że dotychczasowe działania banku centralnego nie miały większego wpływu na rynek pracy i choć istnieją dowody, że podjęte kroki przynoszą oczekiwane rezultaty to Fed powinien podnieść docelową stopę procentową do poziomu 5.40%.

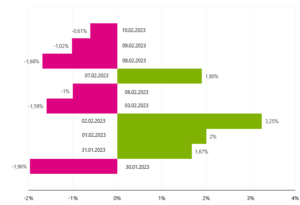

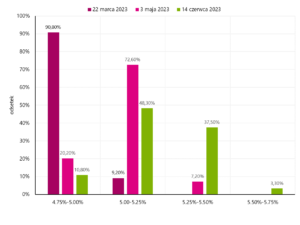

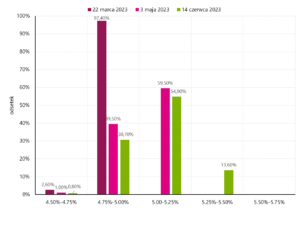

Rynek terminowy stopy procentowej wskazuje na stopniowe dostosowywanie się do kierunku wytyczonego przez Rezerwę Federalną. Bezpośrednio po ostatnim posiedzeniu Fed, rynek wyceniał zaledwie jedną podwyżkę stóp procentowych i zakończenie cyklu w marcu. Obecnie oczekiwania zmieniają się i bazowy scenariusz zakłada, że stopy procentowe znajdą się na poziomie przewyższającym 5.00%, a termin ostatniej podwyżki opóźni się. Jeszcze tydzień temu prawdopodobieństwo wzrostu stóp w czerwcu do poziomu 5.25%-5.50% było znikome (13.60%), a aktualnie szanse na taki ruch wzrosły aż do 37.50%.

W.4 Oczekiwania dotyczące poziomu stóp procentowych na dzień 10.02.2023. Źródło: opracowanie własne, CME Group

W.5 Oczekiwania dotyczące poziomu stóp procentowych na dzień 03.02.2023. Źródło: opracowanie własne, CME Group

Sztuczna inteligencja rozgrzewa inwestorów

W ostatnich dniach inwestorów do czerwoności rozgrzewa temat sztucznej inteligencji. Spółki z tego segmentu w świadomości wielu osób znalazły się za sprawą nadzwyczajnej popularności ChatGPT. ChatGPT jest systemem sztucznej inteligencji stworzonym przez OpenAI, którego celem jest tworzenie odpowiedzi na otrzymane pytania. Rozwiązanie to wykorzystuje sztuczną inteligencję i uczenie maszynowe do przetwarzania i generowania tekstu w języku podobnym do ludzkiego.

Skalę popularności ChatGPT najlepiej odzwierciedlają wyszukiwania hasła przez użytkowników na całym świecie. Szperając po mediach społecznościowych można spotkać testowe wykorzystywanie systemu i weryfikację możliwości w różnorodnych tematach, poczynając od pisania wierszy, wypracowań po zapytania dotyczące prognoz dla gospodarki czy perspektyw rynków finansowych na świecie.

Na giełdach zapanowała gorączka poszukiwań spółek zaangażowanych w ten obszar, a akcje przedsiębiorstw związanych z tematem sztucznej inteligencji cechowały się ponadprzeciętnymi ruchami cenowymi. W minionym tygodniu mieliśmy do czynienia z kilkoma ważnymi wydarzeniami w tym obszarze, w które zaangażowane były największe amerykańskie koncerny technologiczne. Microsoft od wielu miesięcy rozwija swoją współpracę z OpenAI, celem przyspieszenia rozwoju sztucznej inteligencji i jej wykorzystania w powszechnym użytkowaniu.

Koncern technologiczny na konferencji prasowej ogłosił, że wyszukiwarka Bing i przeglądarka Edge w najbliższym czasie zostanie zintegrowana z ulepszoną wersją ChatGPT, co znacząco poprawi funkcjonalność obu rozwiązań. Aktualizacja umożliwi nowy rodzaj wyszukiwania, a ponadto udostępniony ma być tryb czatu, który pozwoli na zaawanasowaną interakcję. Ekscytacja inwestorów przełożyła się na wzrost zainteresowania akcjami Microsoftu, który zamknął sesję po konferencji prasowej na najwyższym poziomie od kilku miesięcy, notując ponad 4% wzrost.

Do batalii o prymat w temacie sztucznej inteligencji dołączył również Google. Globalny lider wyszukiwarek z udziałem rynkowym przekraczającym poziom 80% zaprezentował w środę usługę sztucznej inteligencji o nazwie Bard. System ma korzystać z informacji w czasie rzeczywistym, by zapewniać w wyszukiwarce odpowiedzi wysokiej jakości bazujące na najświeższych wiadomościach. Spółka, prezentując możliwości swojego nowego rozwiązania, udostępniła film. Jak się okazało, Bard podał błędną odpowiedź na pytanie dotyczące nowych odkryć z Kosmicznego Teleskopu Jamesa Webba. Sytuacja ta rodzi pytania o skalę niedoskonałości prezentowanych rozwiązań. Wrażliwość na publikowane informacje pokazuje zachowanie akcji Alphabet. Spółka na przestrzeni jednej sesji zanotowała spadek o ponad 7%, co pozwala na interpretację, że w tym tygodniu obronną ręką z walki w obszarze sztucznej inteligencji wyszedł Microsoft.

Temat sztucznej inteligencji bezdyskusyjnie będzie jednym z elementów napędzających rozwój technologii na świecie. Zaangażowanie największych globalnych spółek technologicznych pokazuje znaczenie tego tematu, jednocześnie będąc dla inwestorów sygnałem, że warto obserwować dokonania w tym obszarze. Wykorzystanie sztucznej inteligencji będzie rozpowszechniane w wielu branżach, a liczba spółek pośredniczących w jej rozwoju będzie rosnąć. Wystarczy wspomnieć, że również chiński gigant Baidu poinformował o zbliżających się do końca testach projektu sztucznej inteligencji na wzór ChatGPT.

Gorsze wyniki amerykańskich spółek

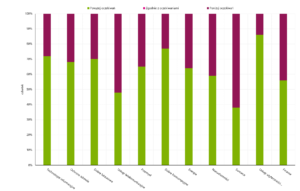

Sezon wyników amerykańskich spółek za IV kwartał 2022 r. jest już za półmetkiem, a dotychczas opublikowane raporty pozwalają na wyciągnięcie pierwszych wniosków. W minionym tygodniu swoje sprawozdania finansowe za poprzedni kwartał opublikowały takie spółki jak: Walt Disney, Uber Technologies, PayPal Holdings, Philip Morris International czy PepsiCo.

Większość sygnałów wskazuje na to, że obecny sezon wyników będzie można ocenić jako nieco rozczarowujący. Po raz pierwszy od IIIQ 2020 r. spółki z indeksu S&P 500 charakteryzować się będą ujemną dynamiką zysków w ujęciu rok do roku. Dane z blisko 70% przedsiębiorstw wchodzących w skład indeksu sygnalizują 4.90% spadek zysku. Wśród sektorów wyodrębnionych w ramach indeksu występują bardzo duże dysproporcje wyników. Na czele zestawienia znajdują się spółki energetyczne, które w 2022 r. korzystały z bardzo dobrej koniunktury, co przełożyło się na wzrost zysków w ostatnim kwartale aż o 57.70%. Bez wątpienia, również dynamika poprawy wyników spółek przemysłowych (36.80%) powinna zadowolić największych malkontentów.

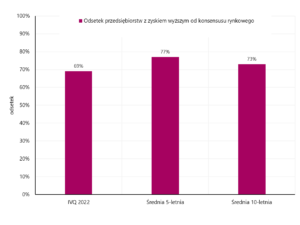

Na końcu klasyfikacji znajdują się trzy branże, w przypadku których spadek zysków przekroczył poziom 20%. Najsłabszym sektorem w IV kwartale 2022 r. była branża telekomunikacji (-23.80%). Niewiele lepiej wypadły spółki z segmentu surowców (-23.60%) i dóbr luksusowych (-22.00%). Kolejnym negatywnym symptomem podczas bieżącego sezonu wyników jest odsetek spółek, które przebiły oczekiwania pod względem zysku przypadającego na 1 akcję. Jak na razie 69% firm może pochwalić się zyskami przewyższającymi konsensus rynkowy, podczas gdy średnia 5-letnia wynosi 77%, a wartość dla okresu 10-letniego to 73%.

W.9 Odsetek spółek z wynikiem przewyższającym konsensus rynkowy. Źródło: opracowanie własne, FactSet

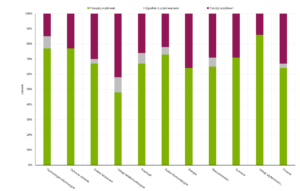

Największym poziomem negatywnych niespodzianek cechuje się sektor telekomunikacyjny, gdzie blisko 50% spółek wypracowało zysk niższy od oczekiwań rynkowych. Relatywnie słabo na tle całego indeksu wypada branża energetyczna (36% spółek opublikowało zysk niższy od konsensusu rynkowego) i finansowa (33%). Z drugiej strony, bardzo pozytywnie przedstawia się sytuacja w branży użyteczności publicznej, gdzie dotychczas 86% przedsiębiorstw osiągnęło wynik przewyższający oczekiwania. Wysoki odsetek pozytywnych zaskoczeń występuje także w sektorze ochrony zdrowia (77%) i technologii informacyjnej (77%).

W.10 Odsetek spółek w poszczególnych branżach z wynikiem przewyższającym oczekiwania. Źródło: opracowanie własne, FactSet

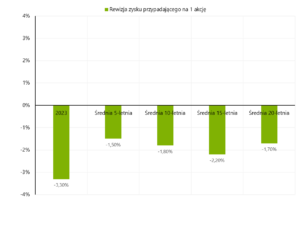

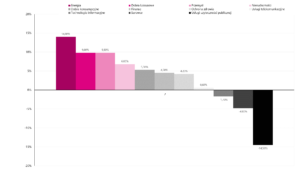

Obawy rynkowe mogą budzić jednak przede wszystkim oczekiwania dotyczące przyszłości. Wysokie prawdopodobieństwo spowolnienia gospodarczego bądź nawet recesji w amerykańskiej gospodarce sprawia, że rewizji podlegają dotychczasowe szacunki zysków na kolejne kwartały. W styczniu analitycy zrewidowali o 3.30% w dół oczekiwania dotyczące zysków dla spółek z indeksu S&P 500 w stosunku do swoich przewidywań sprzed miesiąca. Biorąc pod uwagę skalę historycznych rewizji z pierwszych miesięcy kwartału dane te mogą wzbudzać niepokój. Korekta zysku przypadającego na akcję przewyższa średnią w horyzoncie, 5, 10, 15 jak i 20 lat.

W.11 Skala rewizji zysku dla przedsiębiorstw wchodzących w skład indeksu S&P 500. Źródło: opracowanie własne, FactSet

Liderem rankingu negatywnych rewizji są sektory: przemysłowy oraz energetyczny, dla których obniżono szacunki zysków odpowiednio o 6.90% i 6.70%. Na przeciwnym biegunie znalazły się spółki z branży użyteczności publicznej, w przypadku których przewidywania się poprawiły (wzrost o 2.30%). Martwić może również redukcja zysku w horyzoncie całego 2023 r. W skali bieżącego roku, analitycy zakładają, że zyski przedsiębiorstw wzrosną o 2.50%, a według przewidywań sytuacja z kwartału na kwartał będzie się poprawiać. W pierwszej połowie 2023 r. należy spodziewać się kontynuacji negatywnego trendu i dalszego spadku zysków o 5.10% i 3.30%. W drugiej połowie roku sytuacja finansowa spółek będzie lepsza, co sprawi, że zyski spółek zaczną przyspieszać i będą charakteryzować się w III i IV kwartale dynamiką na poziomie 3.40% i 10.10%.

Nieco inaczej sytuacja przedstawia się w przypadku przychodów, które ciągle znajdują się w trendzie wzrostowym. Dynamika w IV kwartale kształtowała się na poziomie 4.60%. Wiele spółek jednak rozczarowało analityków, o czym świadczy niższy od średniej 5-letniej (69%) odsetek pozytywnych zaskoczeń (63%). Wśród branż cechujących się najwyższym poziomem niespodzianek in plus znajduje się przede wszystkim sektor użyteczności publicznej (86%) i branża dóbr konsumpcyjnych (77%). Największym rozczarowaniem pod względem przychodów okazały się wyniki spółek z branży surowców (62% spółek opublikowało wyniki poniżej oczekiwań).

W.12 Odsetek spółek w poszczególnych branżach z przychodami przewyższającymi oczekiwania. Źródło: opracowanie własne, FactSet

Oczekiwania często rozmijają się z rzeczywistością, ale miarą, która lepiej podkreśla sytuację w poszczególnych sektorach jest dynamika przychodów. W porównaniu do ubiegłego roku spośród 11 branż wchodzących w skład indeksu S&P 500, 8 może pochwalić się wzrostem przychodów.

W.13 Dynamika przychodów spółek w poszczególnych branżach w IV kwartale 2022 r. Źródło: opracowanie własne, FactSet

Dwucyfrową skalę przyrostu przychodów udało się wypracować tylko spółkom z branży energetycznej (14.00%). Na podium, a jednocześnie blisko 10% progu znalazły się także spółki z sektora dóbr luksusowych (9.80%) i spółki przemysłowe (9.80%). Zdecydowanym outsiderem w zestawieniu są spółki z branży użyteczności publicznej, które zanotowały w IV kwartale 2022 r. spadek przychodów sięgający 14.50%.

Podsumowanie

Miniony tydzień nie przyczynił się do diametralnej zmiany sentymentu rynkowego. Większość indeksów oscylowała wokół poziomów z poprzednich dni, jednakże wraz z upływem czasu nastroje pogarszały się. Na wyróżnienie zasługuje brytyjski FTSE 100, który w czwartek wspiął się na historyczne maksimum. Hamulcem dalszych wzrostów indeksów było dostosowywanie się oczekiwań rynkowych do nieco bardziej restrykcyjnego spojrzenia na politykę monetarną przez Rezerwę Federalną. Na giełdach można dostrzec symptomy nowego trendu i pokładanie przez inwestorów dużych nadziei w sektorach związanych ze sztuczną inteligencją. Rosnąca popularność spółek zaangażowanych w ten obszar związana jest z sukcesem i rozwojem systemu ChatGPT.

Nie można również przejść obok trwającego sezonu wyników. Jak na razie opublikowane raporty są w ujęciu holistycznym rozczarowujące, jednak analitycy zakładają, że sytuacja w spółkach poprawi się w drugiej połowie roku. W dużej mierze, od tego czy oczekiwania znajdą pokrycie w rzeczywistości zależeć będzie koniunktura na globalnych parkietach giełdowych.

Źródło: Piotr Langner, Doradca inwestycyjny WealthSeed

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)