Sektor energetyczny na prowadzeniu, metale słabną

Sektor towarowy wykazuje coraz większą rozbieżność pomiędzy metalami a energią, ponieważ wojna w Ukrainie w dalszym ciągu budzi obawy dotyczące podaży ropy naftowej, produktów rafinacji oraz gazu ziemnego. Ceny metali przemysłowych spadają w związku z obawami o krótkoterminowy kierunek rozwoju chińskiej gospodarki, natomiast metale szlachetne szukają obrony przed rosnącymi rentownościami i umacniającym się dolarem w miarę, jak amerykańska Rezerwa Federalna coraz silniej walczy z inflacją.

Sytuacja na rynku surowców

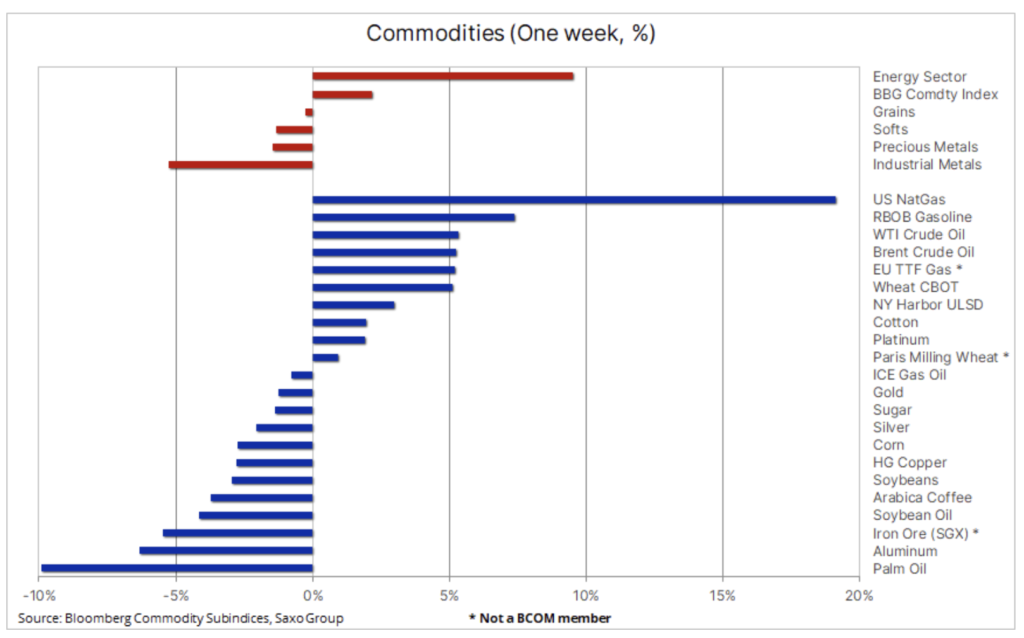

Sektor towarowy wykazuje coraz większą rozbieżność pomiędzy metalami a energią, ponieważ wojna rosyjsko-ukraińska w dalszym ciągu budzi obawy dotyczące podaży ropy naftowej, produktów rafinacji oraz gazu ziemnego, a metale przemysłowe nadal odczuwają negatywne skutki obaw o krótkoterminowy kierunek rozwoju chińskiej gospodarki. Ostatnio indeks towarowy spot Bloomberg poszedł w górę o 2,2% i znajduje się tuż poniżej kwietniowego rekordu, jednak – jak widać w tabeli poniżej – zyski były przede wszystkim wynikiem silnego wzrostu w sektorze energetycznym, na czele z amerykańskim gazem ziemnym, który osiągnął najwyższą cenę od niemal 14 lat.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Coraz większym wyzwaniem dla metali przemysłowych jest uparte trzymanie się przez Chiny dynamicznej polityki „zero Covid” pomimo rosnących kosztów gospodarczych i społecznych. Lockdowny ograniczyły mobilność i produktywność, a tym samym prognozy dla wzrostu gospodarczego. W czwartek Stały Komitet Komunistycznej Partii Chin, któremu przewodniczy prezydent Xi, podtrzymał swoje stanowisko i zaapelował do przywódców partii, aby w dalszym ciągu wdrażali środki zapobiegające rozprzestrzenianiu się pandemii. Mimo iż od 22 kwietnia liczba zakażeń w Szanghaju – chińskim centrum finansowym – regularnie spada, perspektywa powrotu do normalności wciąż wydaje się odległa co najmniej o kilka tygodni.

Jeden z największych inwestorów w Hongkongu określił niedawno obecną sytuację w Chinach jako najgorszą od 30 lat, ponieważ coraz bardziej restrykcyjna polityka Pekinu mająca na celu osiągnięcie stanu „zero Covid” spowalnia wzrost gospodarczy, wywołując równocześnie niezadowolenie wśród ludności. W efekcie globalne łańcuchy dostaw pozostają zagrożone, a zatory w chińskich portach narastają, podczas gdy popyt na kluczowe surowce, od ropy naftowej po metale przemysłowe, wyraźnie spadł. Jedną z konsekwencji jest konieczność wdrożenia przez rząd istotnych bodźców w celu wsparcia ożywienia wzrostu gospodarczego, który obecnie znajduje się znacznie poniżej docelowego poziomu 5,5%. Takie inicjatywy prawdopodobnie wesprą sektor metali przemysłowych, biorąc pod uwagę nacisk na infrastrukturę i transformację energetyczną; dlatego też wyznajemy pogląd, że po ostatnim osłabieniu już wkrótce osiągnięte zostaną ceny minimalne.

Innymi czynnikami wpływającymi obecnie na sektor towarowy pozostają zakłócenia dostaw spowodowane wojną w Ukrainie, które zapewniają wsparcie cenom energii, natomiast dalszy wzrost rentowności obligacji amerykańskich i umocnienie dolara nadal generują pewne problemy dla metali inwestycyjnych, takich jak złoto i srebro. Amerykańska Rezerwa Federalna zwiększyła tempo zacieśniania polityki pieniężnej, podwyższając swoją benchmarkową stopę procentową o 50 punktów bazowych; podobne podwyżki przewidywane są podczas kolejnych posiedzeń FOMC, z których najbliższe odbędą się 15 czerwca i 27 lipca. Równocześnie Bank Anglii ostrzegł przed ryzykiem recesji związanym z dwucyfrową inflacją, a wzmożone obawy dotyczące inflacji przyczyniły się do wzrostu rentowności dziesięcioletnich obligacji amerykańskich powyżej 3%, podczas gdy ceny światowych akcji ponownie mocno poszły w dół, co jeszcze bardziej pogorszyło klimat inwestycyjny.

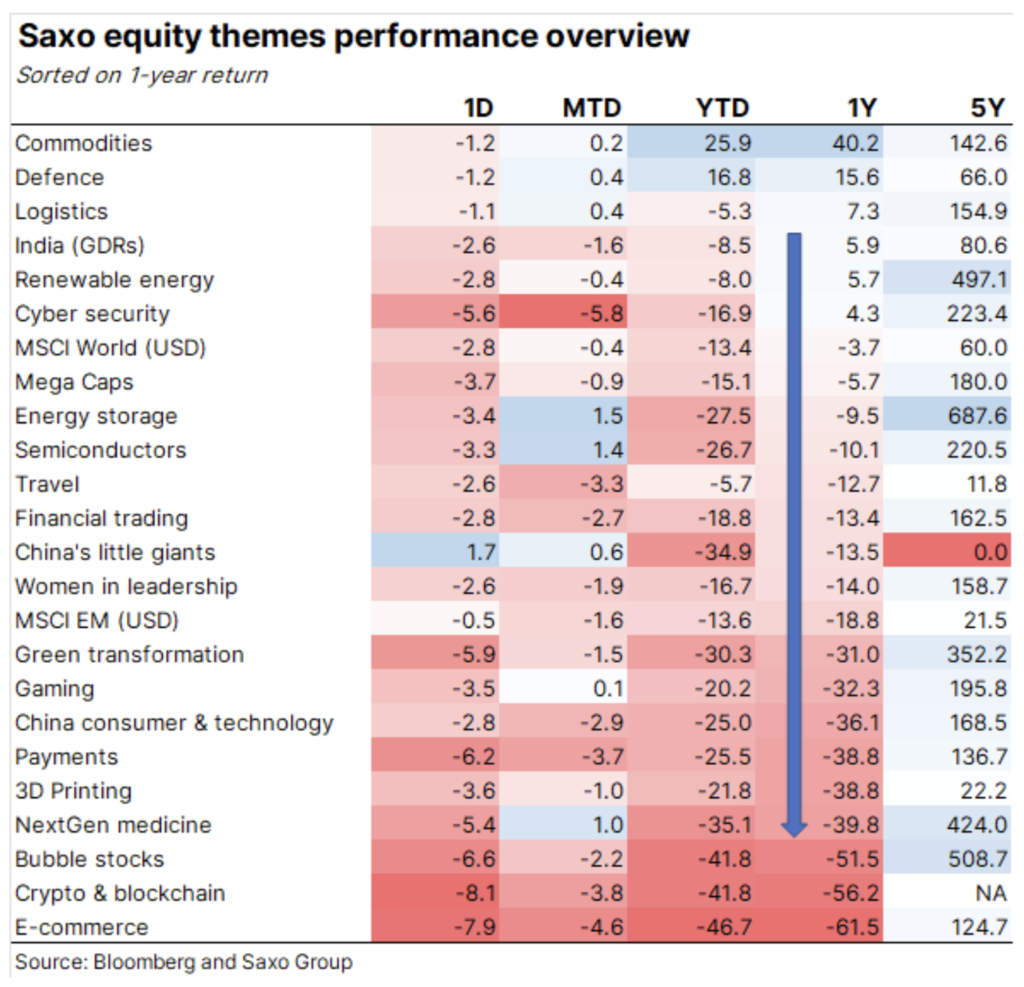

W Saxo Banku w większym stopniu koncentrujemy się na giełdowych obszarach tematycznych niż na poszczególnych branżach, a tabela powyżej prezentuje historyczną rozbieżność zaobserwowaną w ubiegłym roku pomiędzy wcześniejszymi faworytami, takimi jak handel internetowy, kryptowaluty czy technologia blockchain, a także „akcjami z bańki” w postaci zarządzanego przez Cathie Wood ARK Innovation Fund. Na górze tabeli znajduje się nasz koszyk surowców, obejmujący 20 kluczowych spółek działających w trzech głównych sektorach: energii, metali i produktów rolnych, a także w sektorze obronnym, z uwagi na zwiększony nacisk na bezpieczeństwo po inwazji Rosji na Ukrainę.

W ramach mojego ostatniego seminarium internetowego oraz w podkaście na portalu MACROVoices wymieniłem powody, dla których naszym zdaniem hossa surowców ma jeszcze znaczne pole manewru i dlaczego ceny mogą wzrosnąć nawet jeżeli popyt zahamuje ze względu na niższy wzrost gospodarczy.

Ropa naftowa

Ropa odnotowała wzrost przez drugi tydzień z rzędu; inwestorzy przestali koncentrować się na ryzyku spowolnienia popytu w związku z lockdownami w Chinach i podwyżkami stóp procentowych, skupiając się ponownie na coraz bardziej ograniczonej podaży. Grupa OPEC+ zapowiedziała kolejne zwiększenie produkcji ropy o 432 tys. baryłek dziennie w czerwcu, jednak z uwagi na fakt, iż członkowie OPEC10 (kraje objęte kwotami) w kwietniu pozostawali w tyle o 800 tys. baryłek dziennie, a opóźnienia odnotowują również Rosja i Kazachstan, grupa nie jest obecnie w stanie dostarczyć zaplanowanych docelowo baryłek. Do wzrostu cen przyczyniają się ponadto unijne embargo na rosyjską ropę naftową oraz zaskakująca zapowiedź Stanów Zjednoczonych dotycząca rozpoczęcia uzupełniania rezerw strategicznych już jesienią tego roku.

Dalsza koncentracja rynku na spowolnieniu gospodarczym w Chinach zapobiegła dalszemu gwałtownemu wzrostowi cen ropy po tym, jak Unia Europejska ogłosiła podjęcie kroków mających na celu uniezależnienie się od rosyjskiej ropy naftowej i destylatów w ciągu najbliższych miesięcy. Zapasy średnich destylatów w Singapurze i Nowym Jorku, dwóch istotnych ośrodkach handlowych, uległy dalszemu zmniejszeniu w związku z pogłębiającym się globalnym niedoborem, w szczególności w odniesieniu do oleju napędowego, będącego motorem światowej gospodarki. Pomimo lockdownów w Chinach, spadek w Singapurze odzwierciedla wzrost konsumpcji w Azji poza Chinami.

Podtrzymujemy naszą prognozę dla ropy Brent na bieżący kwartał zakładającą szeroki przedział 90-120 USD, jak również pogląd, że kwestie strukturalne, przede wszystkim utrzymujący się poziom niedoinwestowania oraz dążenie OPEC do zwiększenia produkcji, będą nadal zapewniać wparcie cenom w nadchodzących kwartałach. W tym tygodniu inwestorzy będą uważnie analizować miesięczne raporty na temat rynku ropy naftowej – EIA we wtorek, a OPEC i MAE w środę – pod kątem wskazówek dotyczących obecnej sytuacji podaży i popytu.

Natgas

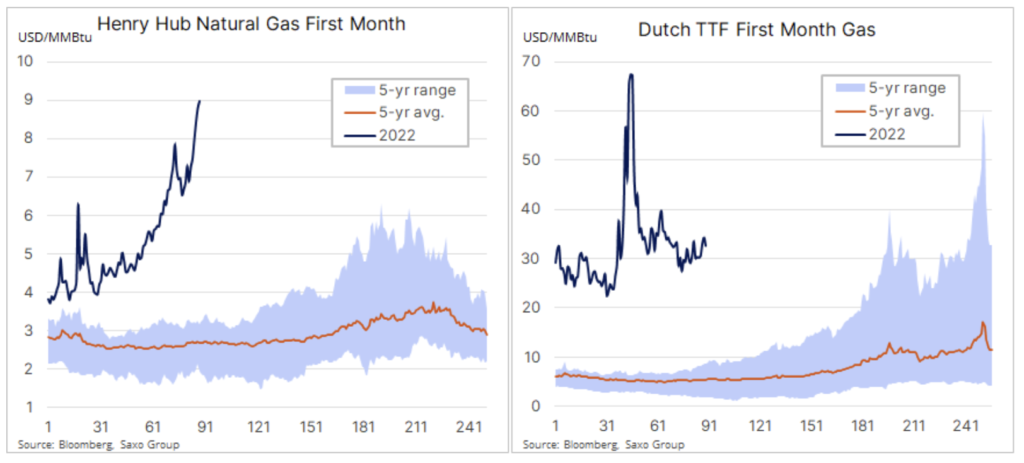

Amerykański gaz ziemny odnotował największy wzrost w ujęciu tygodniowym od 2020 r. i najwyższą cenę na zamknięciu w ujęciu tygodniowym od sierpnia 2008 r. Cena gazu, obecnie w okolicach 9 USD/MMBtu, wzrosła trzykrotnie w porównaniu z dziesięcioletnią średnią sezonową. Według danych Refinitiv, od początku marca zapotrzebowanie amerykańskich zakładów produkcji LNG wynosiło średnio ponad 12,3 mld stóp sześciennych gazu (co stanowi równowartość 127 mld m3), czyli o około 17% więcej niż w ubiegłym roku i prawie tyle, ile zużywa amerykański sektor mieszkaniowy.

Ponadto ostatni wzrost wspierany był przez oczekiwania dotyczące cieplejszej niż zwykle pogody na większości obszarów amerykańskiego Południa i Środkowego Zachodu, podczas gdy tempo wzrostu produkcji pozostaje umiarkowane. W efekcie zapasy w Stanach Zjednoczonych plasują się o 16% poniżej pięcioletniej średniej, a połączenie silnego popytu na dostawy LNG z Europy i zaledwie niewielkiego wzrostu produkcji może spowodować, że w najbliższych miesiącach zapasy będą rosnąć w powolnym tempie. W Europie cena benchmarkowego holenderskiego kontraktu na gaz TTF jest sześciokrotnie wyższa od średniej długoterminowej, a ceny gazu utrzymują się na wysokim poziomie ze względu na ciągłe obawy o dostawy z Rosji.

Złoto

Złoto

Złoto oscyluje w szerokim przedziale 1 850-1 920 USD, przy czym wsparcie ze strony wyższych cen ropy, z uwagi na wysyłane przez nie sygnały dotyczące inflacji i ryzyka geopolitycznego, równoważone jest dalszym umacnianiem się dolara, który wzrósł o 6,5% w ujęciu rok do dnia, oraz stałym wzrostem rentowności obligacji największych gospodarek. Jak podkreśliliśmy wcześniej, nadal uważamy, że tegoroczne wyniki złota są zadowalające. Mimo iż stopa zwrotu w dolarach pozostaje niska i wynosi zaledwie 2,6%, dalsze umocnienie dolara zapewniło dwucyfrowe stopy zwrotu inwestującym w inne waluty, takie jak euro (10,7%) czy jen (16%). Dodatkowo, w związku z bardzo złymi wynikami akcji i obligacji, wyniki w ujęciu względnym podkreślają zalety dywersyfikacji za pomocą złota w tak trudnym roku jak obecny.

Podtrzymujemy pozytywną prognozę dla złota ze względu na potrzebę dywersyfikacji w kontraście do niestabilnych akcji i obligacji w miarę coraz silniej ugruntowanej inflacji oraz utrzymujących się problemów geopolitycznych. Jak już wspomnieliśmy, ostatnio nastąpił wzrost sprzedaży ze strony traderów technicznych oczekujących, że rosnące rentowności spowodują spadek cen. Aby to nastawienie uległo zmianie, złoto potrzebuje solidnego wybicia ponownie powyżej 1 920 USD za uncję. Należy również obserwować srebro, które ponownie spadło w kierunku kluczowego wsparcia w rejonie 21,50-22 USD, co spowodowało, że relacja XAU/XAG osiągnęła nowe ośmiomiesięczne maksimum powyżej 84 uncji srebra za jedną uncję złota.

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Czy globalne ocieplenie pomoże pszenicy? [Webinar] pszenica surowce webinar](https://forexclub.pl/wp-content/uploads/2024/03/pszenica-surowce-webinar-300x200.jpg?v=1711099347)