Kryzys zaufania zadaje cios cenom surowców

W tym miesiącu sektor towarowy pozostaje na dalszym planie po tym, jak rynek od korzystnego dla surowców skupienia na ponownym otwarciu chińskiej gospodarki przeszedł do dalszych obaw dotyczących wzrostu i popytu, m.in. w Stanach Zjednoczonych, gdzie ostatnie raporty gospodarcze wykazały nieustającą siłę rynku pracy, podczas gdy presja inflacyjna złagodniała w mniejszym stopniu, niż oczekiwano. Niezmiennie mocne dane zmusiły Fed do zaostrzenia jastrzębiej retoryki, na co rynek zareagował podwyższeniem przewidywanej końcowej stopy funduszy Fed przy równoczesnym wzroście rentowności obligacji i umocnieniu dolara, co pogorszyło apetyt na ryzyko na rynkach akcji i na rynkach towarowych.

Tymczasem ryzyko geopolityczne jest nadal podwyższone, co może jeszcze bardziej przyspieszyć proces regionalizacji po dwóch dekadach nieograniczonej globalizacji. Reshoring i friendshoring (odpowiednio przenoszenie produkcji z powrotem do kraju lub do krajów wyznających podobne wartości) mogą powodować wzrost cen, co popiera nasz pogląd, że jest mało prawdopodobne, aby inflacja spadła do poziomów przyjętych docelowo przez banki centralne i uwzględnianych obecnie w wycenach przez rynek.

Biorąc pod uwagę opartą na surowcach zieloną transformację oraz stały wzrost gospodarczy w Chinach i Indiach dostrzegamy ograniczone możliwości pogorszenia sytuacji w tym sektorze poza obecnym osłabieniem, które wynika bardziej z braku zaufania ze strony rynku niż z faktycznego spowolnienia popytu.

Rok po ataku Rosji na Ukrainę

W ubiegłym tygodniu przypadła również tragiczna rocznica putinowskiej tzw. operacji specjalnej, która miała trwać zaledwie kilka dni. Atak w dniu 24 lutego ubiegłego roku okazał się wielką pomyłką Putina, ponieważ Rosja ponosiła jedną militarną i gospodarczą porażkę za drugą. Tak błędna kalkulacja po części wynikała z przeświadczenia Putina, że reszta świata pogodzi się z tą sytuacją, podobnie jak miało to miejsce po aneksji Krymu w 2014 r. Jednak atak na suwerenne państwo z demokratycznie wybranym rządem tuż na samym progu Europy nie mógł być tolerowany i w kolejnych tygodniach i miesiącach na Rosję nakładano kolejne sankcje.

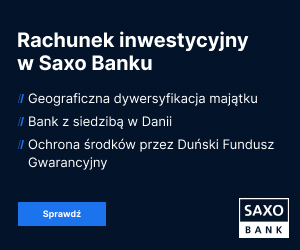

Rosja i Ukraina są głównymi dostawcami surowców dla światowej gospodarki i w obliczu ryzyka zakłócenia dostaw, w tygodniach, które nastąpiły po inwazji, szereg kluczowych surowców – od ropy naftowej i gazu ziemnego po pszenicę i niektóre metale przemysłowe – gwałtownie podrożał. Ukraina, główny dostawca zbóż na rynek światowy, doświadczyła ataków na swoje linie dostaw i zakłóceń, co w marcu ubiegłego roku na krótko wywindowało ceny kontraktów terminowych na pszenicę notowanych na giełdzie w Chicago do rekordowego poziomu, po czym – po otwarciu sponsorowanego przez ONZ korytarza eksportu zbóż– ceny ponownie spadły.

Na Rosję nałożono bardzo surowe sankcje, które doprowadziły do dobrowolnego strajku ze strony nabywców; w efekcie cena ropy Brent gwałtownie poszła w górę, przez krótki czas sięgając niemal 140 USD za baryłkę, natomiast cena europejskich kontraktów terminowych na olej napędowy w pewnym momencie osiągnęła poziom 223 USD za baryłkę. Równocześnie indeks londyńskiej giełdy metali poszedł w górę do rekordowego poziomu: na prowadzenie wyszły nikiel i aluminium – metal o wyjątkowo energochłonnej produkcji – wzrosła również cena nawozów azotowych wytwarzanych z gazu ziemnego.

Rok pełen wrażeń dla cen gazu ziemnego

Największym błędem ekonomicznym Putina była próba osłabienia determinacji Europejczyków poprzez wyższe ceny gazu. Ceny gazu i energii elektrycznej po raz pierwszy wzrosły latem ubiegłego roku, kiedy Gazprom kolejno zakręcił kurki trzech z pięciu najważniejszych gazociągów do Europy, zmniejszając tym samym eksport gazu tymi kanałami o około 75%. Mimo iż na pewien czas wywołało to panikę rynkową, termin zmniejszenia przepływów w okresie letniego niskiego zapotrzebowania zapewnił Europie więcej czasu na pozyskanie gazu od innych dostawców, a także na wdrożenie inicjatyw umożliwiających ograniczenie zapotrzebowania w okresie zimowym.

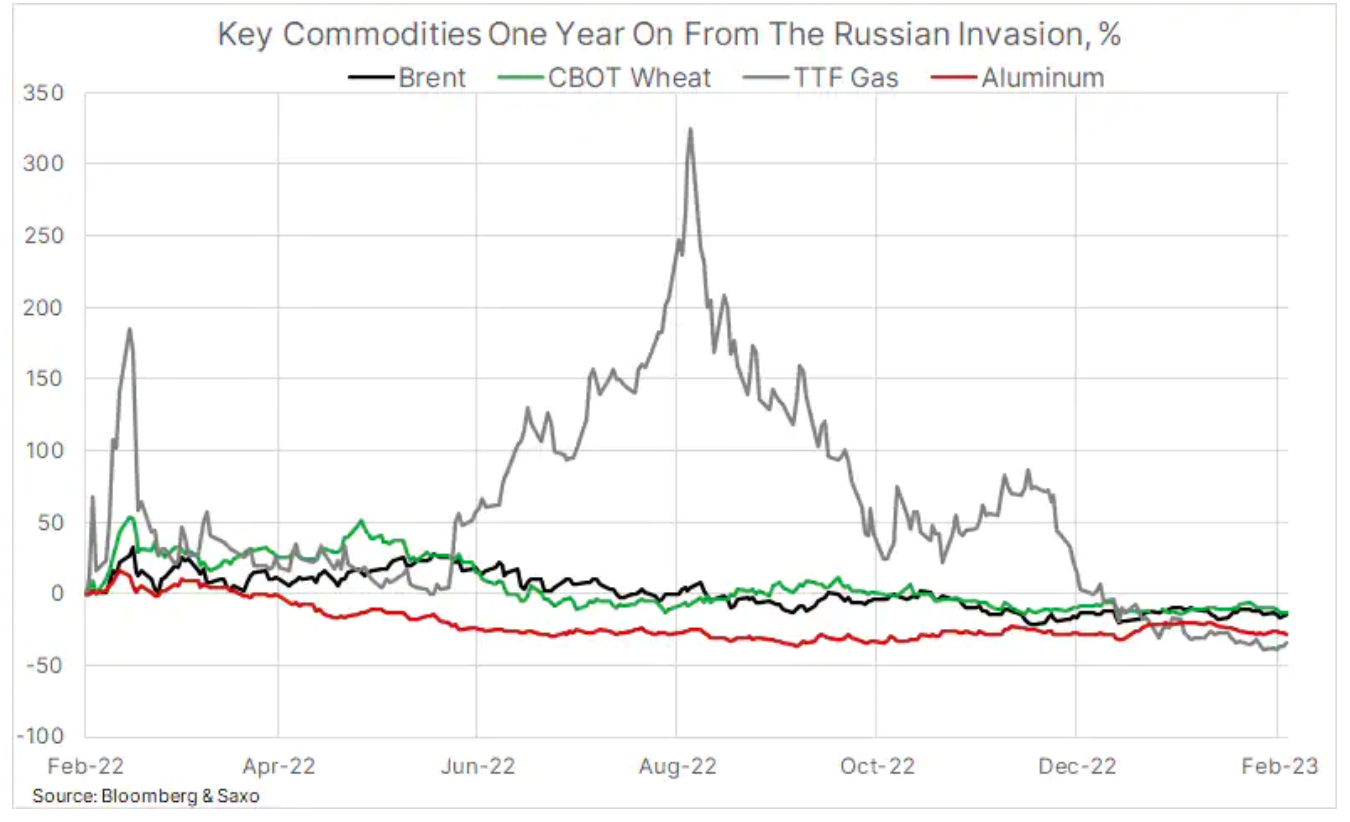

Rok później cena holenderskiego benchmarkowego kontraktu na gaz TTF jest o ponad 40% niższa od poziomu sprzed inwazji. Wynika to zarówno z łagodnej zimy, jak i – w większości przypadków – z dobrowolnego ograniczenia popytu ze strony konsumentów i przemysłu.

Na początku tego tygodnia Eurostat podał na swojej stronie internetowej, że w okresie od sierpnia do stycznia zużycie gazu ziemnego w UE spadło o 19,3% w porównaniu z pięcioletnim średnim zużyciem w analogicznym okresie. Biorąc pod uwagę całkowite przepływy gazu w postaci rosnącego importu LNG, stabilnych dostaw z Norwegii i niewielkiego napływu z Rosji, spadek w ujęciu rok do roku wynosi 20%. Umożliwiło to utrzymanie poziomu magazynowanego gazu do tego stopnia, że unijne magazyny są obecnie wypełnione w 63% w porównaniu z poziomem sprzed inwazji wynoszącym 31%. Pomijając silny wzrost popytu na gaz w Chinach, wydarzenia te powinny zapewnić Europie komfortowe przetrwanie kolejnej zimy.

Ropa naftowa pozostaje w granicach przedziału i w okolicy wsparcia

Ropa naftowa, która od listopada utrzymuje się w granicach przedziału (80-89 USD w przypadku ropy Brent, 73-83 USD w przypadku ropy WTI), nadal czeka na impuls kierunkowy umożliwiający wybicie. Jak już wspomnieliśmy, ostatnie osłabienie wynika przede wszystkim z mniejszego apetytu inwestycyjnego, przy czym korzystny cenowo wzrost popytu ze strony Chin i Indii został z naddatkiem zniwelowany przez wydarzenia makroekonomiczne, w tym perspektywę podwyżki amerykańskich stóp procentowych i pozostawania ich na wysokim poziomie przez dłuższy czas.

Po najdłuższej w tym roku serii spadków na rynku ropy pojawili się nowi nabywcy, kiedy ceny zbliżyły się do dolnej granicy obecnego przedziału. Zlecenia kupna pojawiły się pomimo dziewiątego z rzędu tygodnia wzrostu zapasów ropy w Stanach Zjednoczonych – całkowite zapasy wynoszą obecnie 479 mln baryłek i są największe od maja 2021 r. Mocno spadło zapotrzebowanie rafinerii na ropę naftową do produkcji produktów paliwowych, takich jak olej napędowy czy benzyna, podobnie jak popyt na gaz, zarówno w Europie, jak i przede wszystkim w Stanach Zjednoczonych, w związku z cieplejszą, niż przewidywano, zimą na półkuli północnej.

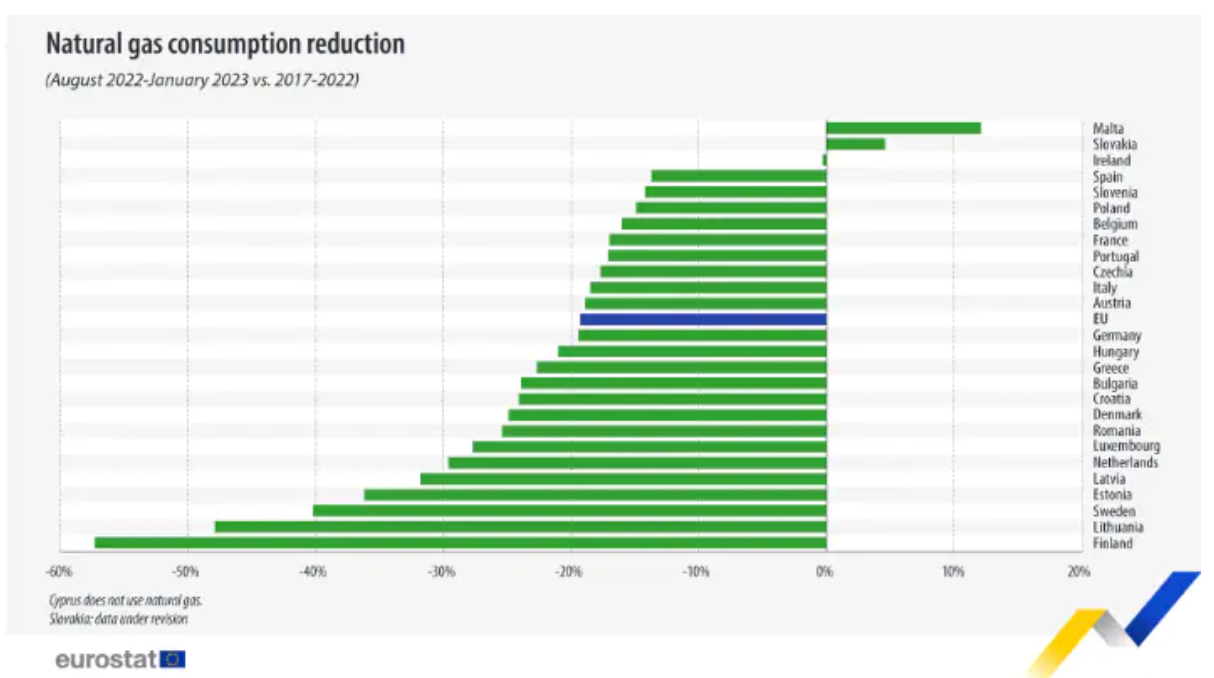

Pomimo silnego eksportu, przede wszystkim do Europy, rosnące zapasy amerykańskiej ropy będą prawdopodobnie wpływać na rynek i na nastroje inwestorów, w szczególności w przypadku ropy WTI, która od pewnego czasu znajduje się w stanie contango na przednim końcu krzywej terminowej. Odwrotnie jest w przypadku ropy Brent – globalnego benchmarku – gdzie deport wspierany jest przez sankcje na rosyjską ropę, ograniczenie produkcji OPEC+ oraz wspomniane ożywienie popytu w Chinach. Wpływ tych dwóch różnych struktur krzywych na stopy zwrotu z inwestycji jest wyraźnie widoczny na poniższym wykresie, prezentującym roczną całkowitą stopę zwrotu z ropy Brent i WTI. Biorąc pod uwagę rolowanie, fundusz giełdowy podążający za cenami ropy Brent w ciągu ostatniego roku wygenerował zwrot w wysokości 10,4%, podczas gdy podobna inwestycja w ropę WTI spowodowała stratę w wysokości 5%.

Dolar amerykański dyktuje krótkoterminowy kierunek ceny złota

Złoto spadło w tym tygodniu poniżej poziomu 1 820 USD; od czasu umocnienia o ponad 340 USD od początku listopada cena spadła już o około 140 USD. Impulsem, który sprawił, że cena spadła po odrzuceniu poziomu 1 950 USD, była ostatnia seria lepszych, niż przewidywano danych gospodarczych ze Stanów Zjednoczonych – podkreślających wyzwanie, przed którym stoi amerykańska Rezerwa Federalna, próbująca obniżyć inflację w kierunku swojego długoterminowego celu na poziomie 2%. Doprowadziło to do ponownego umocnienia po kilku miesiącach deprecjacji dolara; równocześnie wzrosły również rentowności obligacji. Oba te zjawiska, biorąc pod uwagę ich odwrotną korelację, oznaczają kolejne utrudnienia dla złota.

Na razie złoto prawdopodobnie w znacznej mierze będzie czerpać inspirację z kursu dolara i dopóki nie nastąpi kolejny zwrot, będzie w dalszym ciągu szukać wsparcia. Popyt na złoto pozostaje nierównomierny, jednak w perspektywie krótkoterminowej przewidujemy, że popyt ze strony banków centralnych z nawiązką zrównoważy utrzymujący się brak apetytu ze strony inwestorów na rynku funduszy giełdowych, na którym łączna pozycja nadal się zmniejsza – od początku listopada, kiedy rozpoczął się silny wzrost ceny złota, pozycja ta spadła o niemal 50 ton.

Dopóki sytuacja makroekonomiczna nie ulegnie poprawie, a dolar po raz kolejny nie zmieni kierunku, istnieje ryzyko dalszego osłabienia w okolice 1 788 USD, a następnie w rejony dwustudniowej średniej ruchomej, tj. 1 776 USD. Preferowany przez Fed wskaźnik inflacji – PCE deflator – był w piątek przedmiotem uważnych obserwacji, a silniejszy, niż przewidywano odczyt wyraźnie wskazuje, że inflacja zmierza w złym kierunku i że potrzebne są dalsze działania ze strony FOMC, co może oznaczać kolejną podwyżkę o 50 punktów bazowych. Inflacja bazowa PCE wzrosła o 0,6% w ujęciu miesięcznym, a w ujęciu rok do roku aż o 4,7%.

Deport wskazuje na dalsze umocnienie surowców

Ograniczona podaż w sektorze towarowym, która w ciągu ostatnich kilku lat przyczyniła się do osiągnięcia solidnych wyników, w ostatnich miesiącach uległa pewnemu rozluźnieniu, kiedy Chiny zmagały się z lockdownami, jednak pomimo obaw o spowolnienie gospodarcze większość głównych surowców monitorowanych na indeksie towarowym Bloomberg – z wagą na indeksie powyżej 2,5% – nadal znajduje się w stanie deportu. Roczny implikowany zysk z rolowania, oparty na średniej ważonej, wykazuje jednak obecnie niewielkie contango, ponieważ cały indeks jest ściągany w dół przez silne, wynoszące 55% roczne contango na rynku gazu ziemnego. Biorąc pod uwagę nasze oczekiwania dotyczące silnego ożywienia w Chinach i płytkiego spowolnienia gospodarczego w pozostałych krajach przewidujemy, że korzystny dla inwestorów deport od II kwartału zacznie rosnąć, przede wszystkim ze względu na sytuację w sektorze energetycznym.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Czy globalne ocieplenie pomoże pszenicy? [Webinar] pszenica surowce webinar](https://forexclub.pl/wp-content/uploads/2024/03/pszenica-surowce-webinar-300x200.jpg?v=1711099347)