Prognozy zysków na 2023 r. i zmiany dotyczące ryzyka Tesli

Konsensus w coraz większym stopniu zakłada niezmienione zyski Tesli w przyszłym roku, co jednak sugerowałoby, że marża zysku netto utrzyma się w okolicach historycznego maksimum i nie będzie podlegać większej presji. Stoi to w wyraźnej sprzeczności ze słowami prezesów, którzy w raportach dotyczących zysków za III kwartał za największe zagrożenie dla wyników uznawali presję płacową i marżową. Dane za III kwartał sugerują, że kompresja marż jest coraz większa, a zmiany marży operacyjnej są bezpośrednio związane ze zmianami dotyczącymi zysków w ujęciu rocznym. Nasz scenariusz bazowy zakłada ujemną dynamikę zysków w przyszłym roku i kolejny trudny rok dla inwestorów na rynkach akcji.

PRZECZYTAJ: Jak kupić akcje Tesli? Wszystko o inwestowaniu w Teslę [Poradnik]

Niezmieniony wzrost zysków w 2023 r. jest nierealny

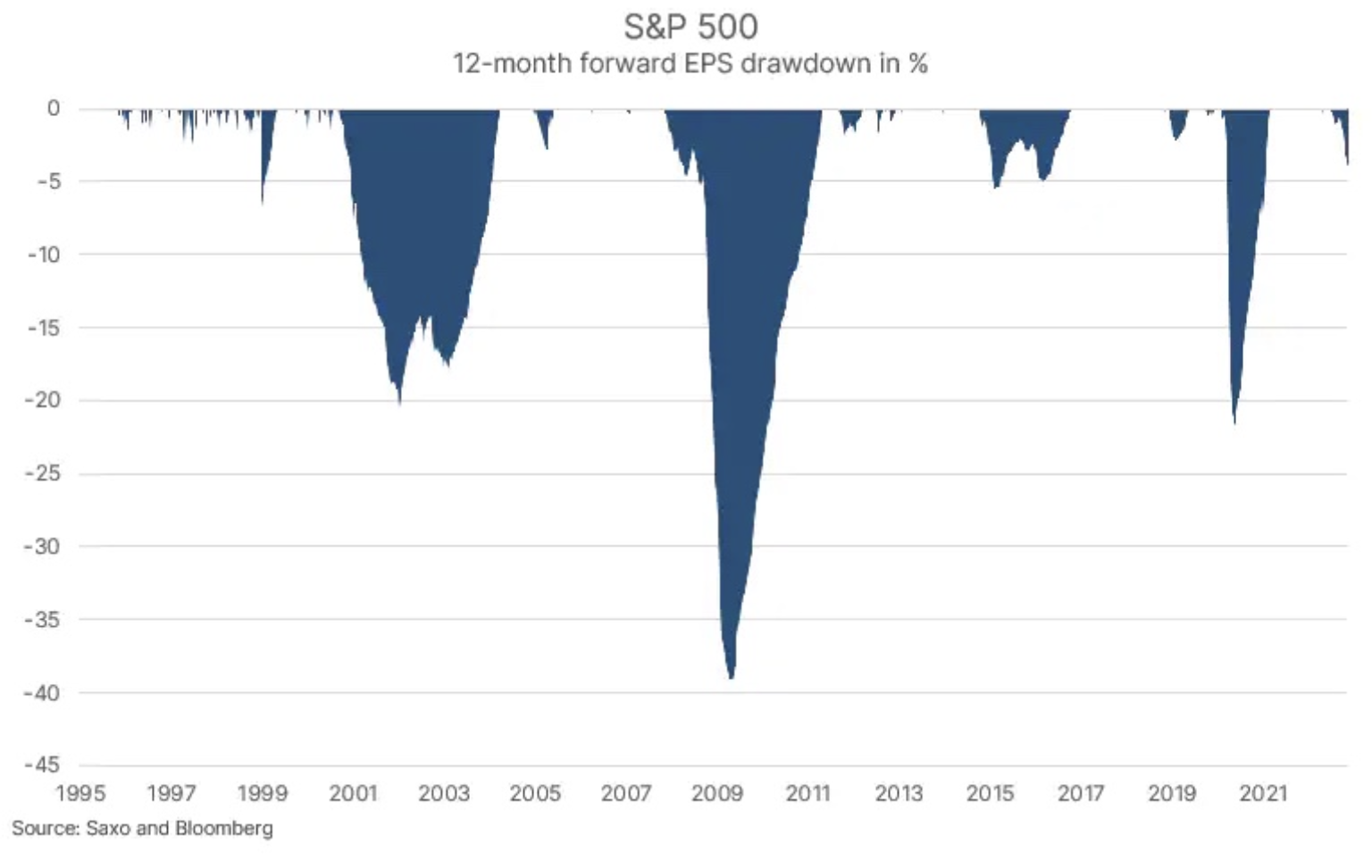

W szeregu artykułów dotyczących akcji podkreślaliśmy, że szacowany zysk spółek z indeksu S&P 500 w perspektywie dwunastomiesięcznej jest obecnie zbyt wysoki i wynosi 235,34 USD, co plasuje się o 7% powyżej przewidywanego na rok obrotowy 2022 wskaźnika zysku na akcję na poziomie 219,38 USD. W tej sprzecznej z rzeczywistością rozbieżności nie ma nic niezwykłego, ponieważ analitycy po stronie sprzedaży w sposób naturalny skłaniają się ku długim pozycjom, co zostało szczegółowo opisane w odpowiednich badaniach, przez co z opóźnieniem reagują i uwzględniają nowe informacje. Fakt, iż szacowany wskaźnik zysku na akcję spółek z indeksu S&P 500 w perspektywie dwunastomiesięcznej jest zaledwie o 4% oddalony od ostatniej wartości szczytowej pomimo trwającej kompresji marż, mówi sam za siebie. W każdym razie wiele banków po stronie sprzedaży publikuje obecnie swoje cele dotyczące wskaźnika zysku na akcję dla spółek z indeksu S&P 500 na 2023 r. i wydaje się, że konsensus w coraz większym stopniu zakłada, że możemy spodziewać się zysków na niezmienionym poziomie. Naszym zdaniem jest to bardzo naiwne podejście. Już wyjaśniamy, dlaczego.

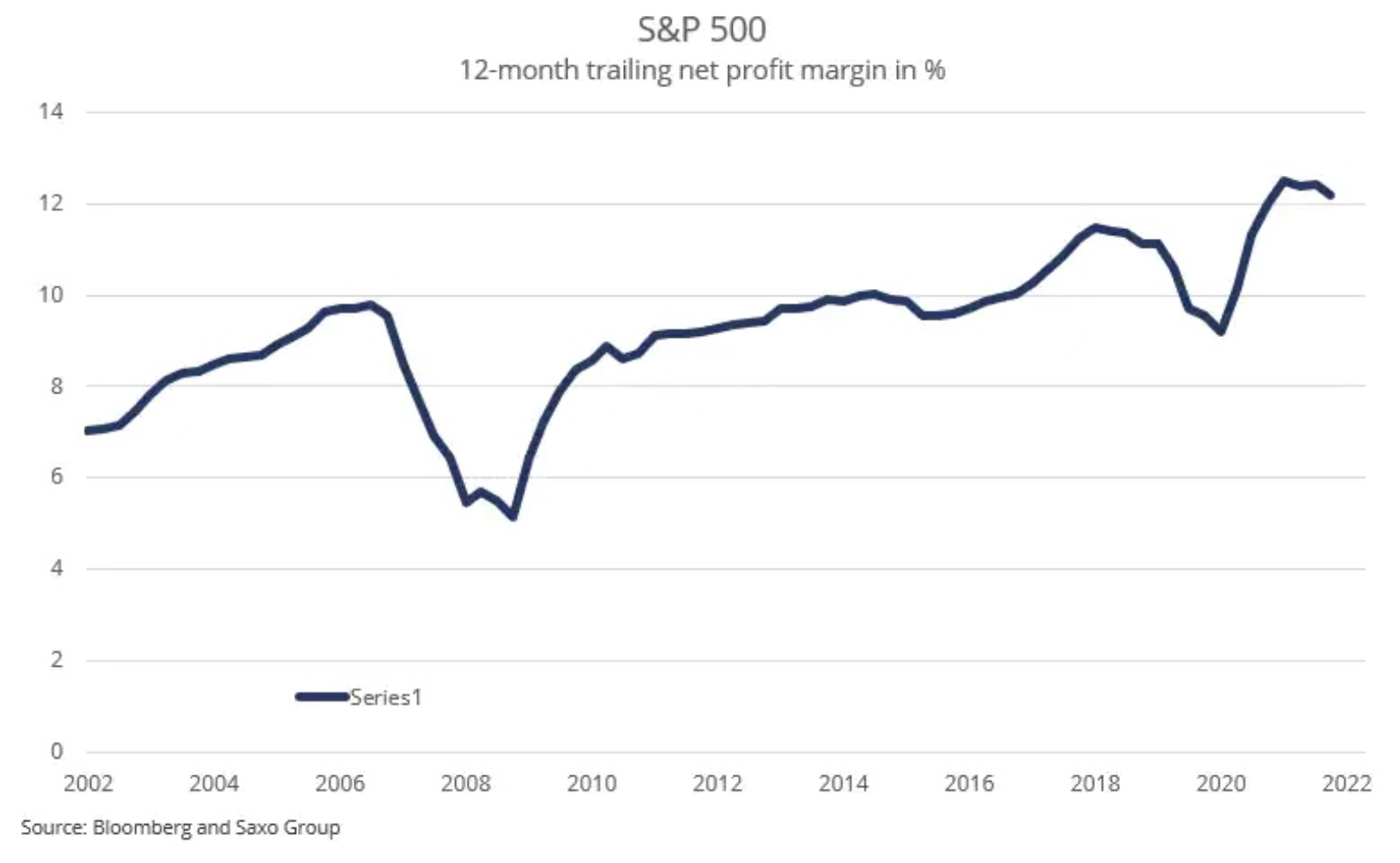

Jeżeli przyjmiemy, że wskaźnik zysku na akcję w przyszłym roku wyniesie 220 USD i podzielimy go przez oczekiwane przychody na akcję w wysokości około 1 800 USD, co całkiem dobrze odzwierciedla roczne opóźnienie wzrostu nominalnego PKB w Stanach Zjednoczonych, otrzymamy marżę zysku netto wynoszącą 12,2%, czyli dokładnie na poziomie, na którym dwunastomiesięczna krocząca marża zysku netto znajdowała się we wrześniu (zob. wykres). Innymi słowy, podejście to sugeruje, że spółki z indeksu S&P 500 są w stanie utrzymać dotychczasową marżę zysku netto w przyszłym roku. Zanim przejdziemy do argumentów, dlaczego jest to całkowicie oderwane od rzeczywistości założenie, należy zrozumieć, dlaczego nasza obsesja na punkcie marży operacyjnej i marży zysku netto jest tak istotna.

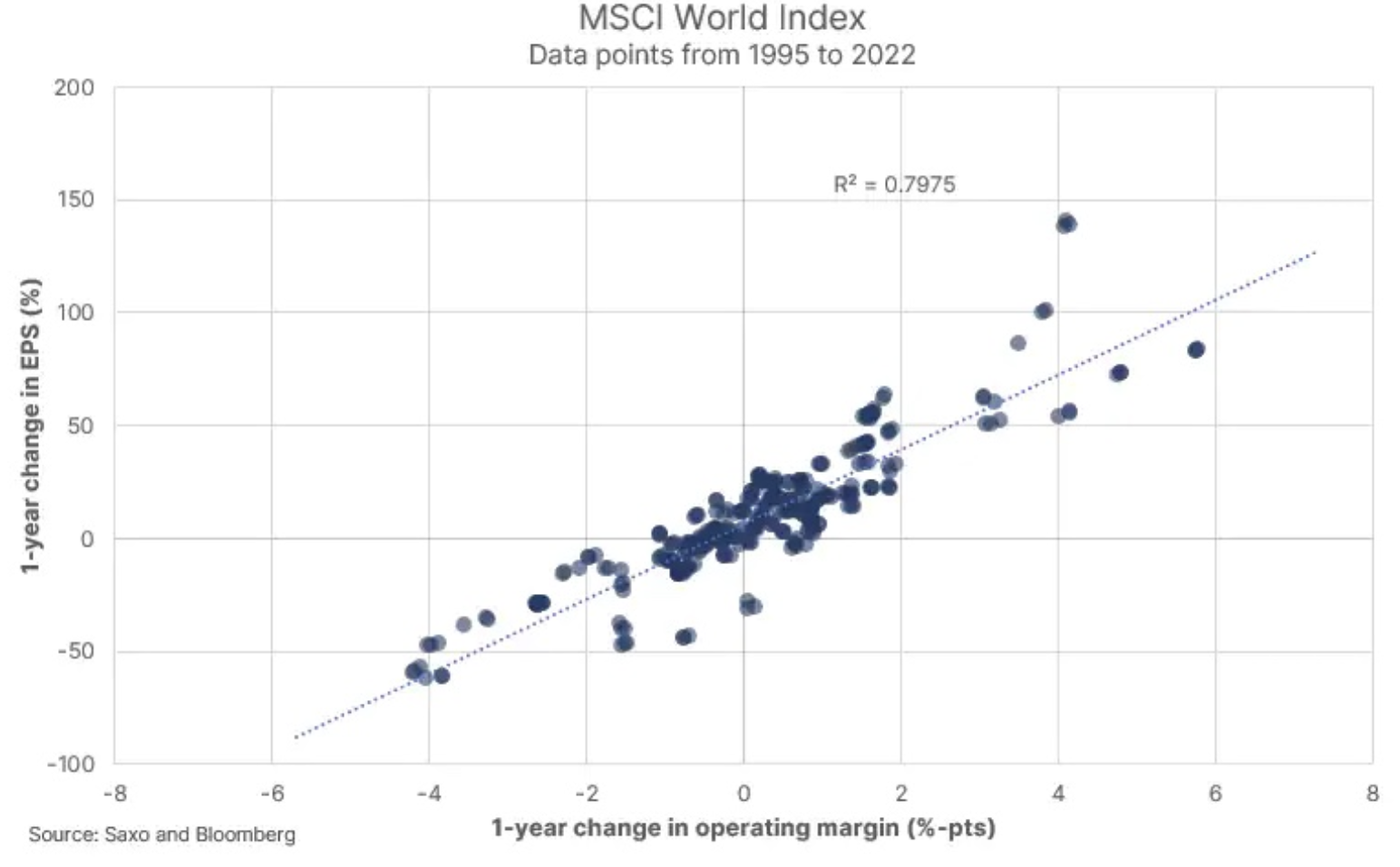

Jeżeli spojrzymy na nasz wykres rozrzutu z roczną zmianą marży operacyjnej na osi x oraz roczną zmianą wskaźnika zysku na akcję na osi y dla indeksu MSCI World, zaobserwujemy wyraźne powiązanie pomiędzy tymi dwoma zmiennymi. Innymi słowy, przyjmując krótki horyzont czasowy, taki jak jeden rok, zmiany dotyczące zysków są silnie powiązane ze zmianami marży operacyjnej. Wariancja wokół liniowego dopasowania jest funkcją wzrostu przychodów, stóp procentowych i efektywnej stawki opodatkowania. Dlatego wszelkie rozmowy na temat zysków w 2023 r. to w zasadzie rozmowy o tym, czy marże operacyjne są w stanie wzrosnąć, utrzymać się na niezmienionym poziomie, czy też spaść. Naszym zdaniem marża operacyjna w przyszłym roku ulegnie obniżeniu. Oto dlaczego:

- W raportach na temat zysków w III kwartale spółki regularnie podkreślają kwestię presji na marże związanej przede wszystkim z presją płacową i do pewnego stopnia nadal z cenami surowców i kosztami energii. Fakt, iż marża zysku netto spółek z indeksu S&P 500 w III kwartale wyniosła 11,9% (poniżej dwunastomiesięcznej wartości kroczącej) i ma tendencję spadkową sugeruje, że marże spadają w szybszym tempie, niż przewidywano.

- Marża operacyjna i marża zysku netto plasują się obecnie na historycznie wysokich poziomach, a ponieważ marże dążą do powrotu do średniej, sam ten fakt wskazuje, że będą wykazywać tendencję spadkową w stosunku do obecnych wartości.

- Wzrost płac w Stanach Zjednoczonych i Europie jest najwyższy od kilkudziesięciu lat i stanowi główny problem prezesów spółek, ponieważ dla wielu przedsiębiorstw wynagrodzenia są zazwyczaj największą pozycją kosztową. W przypadku wszelkich obserwacji odstających inwestor i analityk powinien kierować się zasadą ostrożności, a wysoki wzrost płac jest trudny do zniwelowania w otoczeniu inflacyjnym, w którym ostatnie podwyżki cen w sektorze przedsiębiorstw doszły do poziomu, na którym stały się destrukcyjne dla wzrostu wolumenu (ostatnim przykładem takiego podejścia jest Home Depot).

- Kolejnym ryzykiem spadku wskaźnika zysk na akcję w przyszłym roku jest fakt, iż wzrost przychodów może okazać się niższy od obecnie szacowanego, ponieważ w III kwartale wzrost nominalnego PKB spadł do 6,7% w ujęciu rocznym ze średniego poziomu 12,2% w ujęciu rocznym w 2021 r.

Ponadto wyższe stopy procentowe spowodują wzrost kosztów finansowania. Niewielki, ponieważ w ciągu najbliższych 12 miesięcy refinansowanie obejmie zaledwie 20% długu, jednak nadal pomniejszy to zysk operacyjny, zanim wskaźnik zysku na akcję wpłynie na marżę zysku netto. Jeżeli mamy rację co do marży operacyjnej w 2023 r., wpływ na spółki z indeksu S&P 500 będzie zróżnicowany w zależności od premii za ryzyko kapitałowe (wskaźnik C/Z), wzrostu przychodów i rzeczywistej marży zysku netto. W naszym ostatnim artykule na temat rynku akcji zatytułowanym „Inwestorzy nie powinni marzyć o przeciętnym rynku akcji„ omawiamy wrażliwość indeksu S&P 500 na te zmienne.

Koncentracja Tesli może wywołać efekt domina na amerykańskim rynku akcji

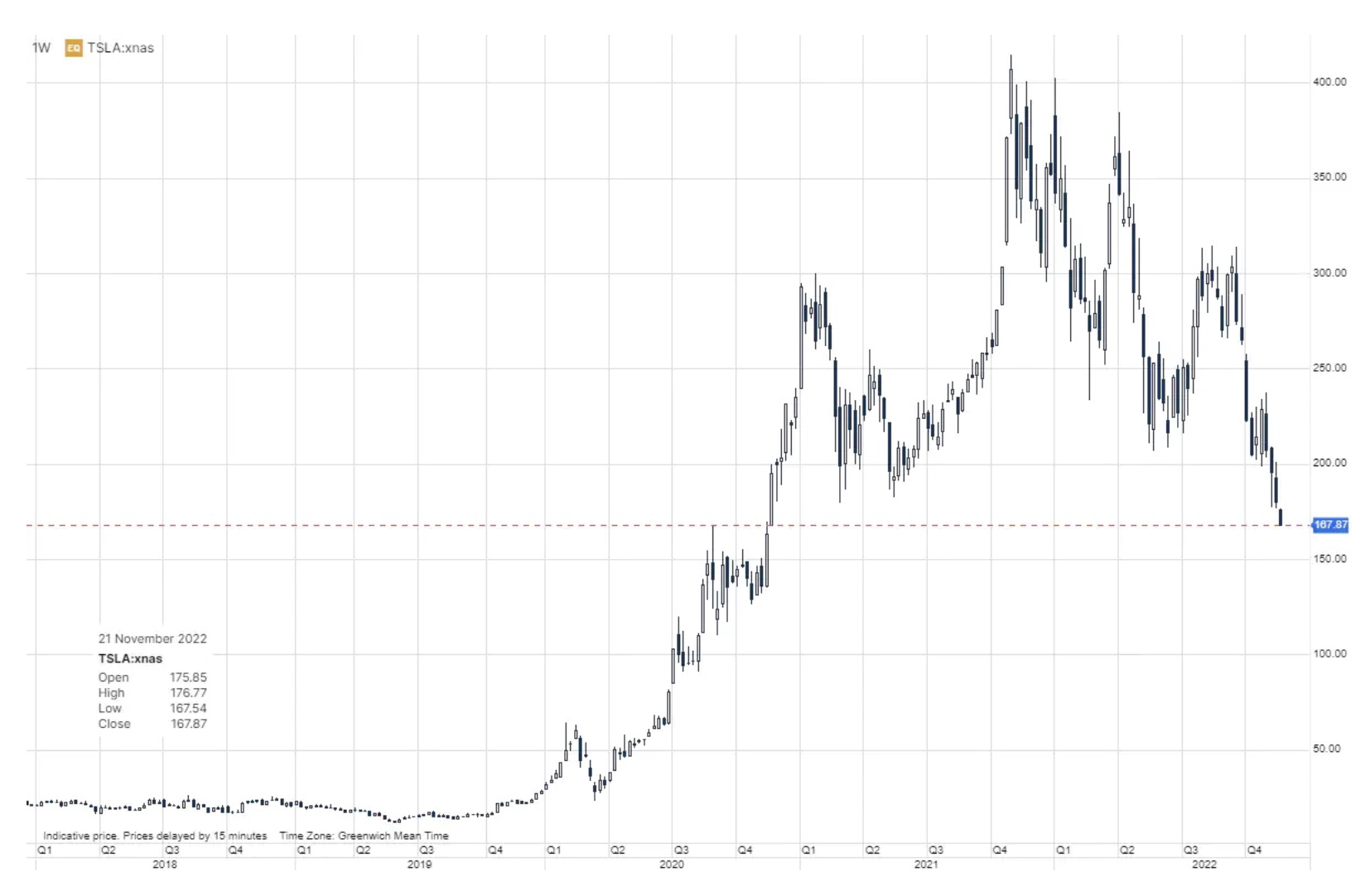

Na początku 2021 r. opublikowaliśmy szereg artykułów dotyczących rynku akcji w których wskazywaliśmy, że pozycje inwestorów posiadających akcje Tesli, kryptowaluty i jednostki uczestnictwa w funduszu giełdowym Ark Innovation w znacznej mierze się pokrywają. Inną wspólną cechą tej „grupy ryzyka” jest fakt, iż w instrumenty takie inwestują zwykle młodzi mężczyźni z wyjątkowo wysoką tolerancją na ryzyko. Od początku 2021 r. w pierwszej kolejności szczytową wartość osiągnęły jednostki funduszu Ark Innovation, następnie kryptowaluty i akcje Tesli. W tym roku nastąpił krach na rynku kryptowalutowym, co w połączeniu z niedawną upadłością i oszustwami na giełdzie kryptowalut FTX zwiększyło ryzyko i tendencje spadkowe na tym rynku. Tesla utrzymała się na powierzchni, ponieważ fenomen społeczny pod nazwą Elon Musk podtrzymał narrację dotyczącą wzrostu Tesli.

Jednak niedawne masowe wycofanie z rynku pojazdów tej marki w Stanach Zjednoczonych i trudności Chin z ponownym uruchomieniem gospodarki sprawiły, że inwestorzy obawiają się o prognozy wzrostu. Ograniczenia w dostawach baterii i ogólnie wysokie ceny surowców, gwałtownie rosnące koszty energii i niedobory chipów negatywnie wpłynęły na produkcję Tesli. Na domiar złego przejęcie Twittera przez Elona Muska wciągnęło go w wir ratowania spółki, ponieważ podejmowane przez niego decyzje odstraszyły reklamodawców, zmieniając Twittera z firmy o dodatnich przepływach środków pieniężnych w platformę pochłaniającą wszelkie środki, co dla giganta mediów społecznościowych oznacza rosnące ryzyko egzystencjalne. Inwestorzy zaczynają się również obawiać, że zachowanie Muska na Twitterze i jego priorytety negatywnie wpływają na podejmowane decyzje, a może nawet na jego markę, co ostatecznie może objąć również markę Tesla. Akcje Tesli spadły na poniedziałkowej sesji o 7% i tym samym jest to wyraźne źródło ryzyka na rynku, na którym akcje Tesli stanowią istotną pozycję na rachunkach inwestycyjnych wielu inwestorów detalicznych.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-300x200.jpg?v=1676364263)