Rynki w trybie „risk-off”, spadająca inflacja i silny rynek pracy w USA

Za nami jeden z ważniejszych tygodni pod kątem rozwoju sytuacji na rynkach finansowych w najbliższych miesiącach. Najważniejsza dana jaką poznaliśmy to oczywiście kolejny odczyt inflacji w USA (i drugi z rzędu miesiąc pozytywnego zaskoczenia – inflacja spada szybciej niż oczekiwał rynek). Dzień po inflacji mieliśmy też kolejne posiedzenie FED-u, które okazało się bardziej jastrzębie niż oczekiwał rynek.

W minionym tygodniu mieliśmy też posiedzenie i decyzje innych banków centralnych, w tym szczególnie ECB. Z istotnych danych makro poza inflacją poznaliśmy także kolejne dane o zasiłkach dla bezrobotnych (w USA), i wstępne odczyty indeksów PMI za grudzień br.

Po inflacji i FED-ie rynki przeszły w tryb „risk-off”

W ubiegłym tygodniu indeks WIG wzrósł nieznacznie o 0,35% i praktycznie zatoczył „kółko” rosnąc do pozytywnego zaskoczenia inflacją w USA (zamknięcie we wtorek), a następnie spadając w związku z jastrzębią retoryką banków centralnych. Pozostajemy powyżej 200-sesyjnej średniej i ciągle nie ma sygnału wybicia w dół. Nawet dostaliśmy pozytywny sygnał przebicia się w górę średniej 100-sesyjnej przez 50-sesyjną średnią kroczącą. Z reguły powinnien to być pozytywny znak, ale dzisiaj niekoniecznie tak musi być. Gdyby tylko banki centralne mogły zacząć obniżać stopy procentowe.

Co ciekawe, S&P500 już drugi tydzień z rzędu doświadczył sporych spadków. W ciągu ostatnich dwóch tygodni S&P500 spadł łącznie o 5,39%, podczas gdy WIG jedynie o 0,31%. Z reguły taka sytuacja nie powinna utrzymać się zbyt długo (szczególnie podczas spadków). Kolejny wykres porównuje S&P500 z indeksem WIG20.

W.2 S&P500 i WIG20 od początku 2022 roku, oraz wykres siły względnej do dnia 16.12.2022r. Źródło: opracowanie własne, stooq.pl

Miniony tydzień dla akcji amerykańskich nie należał już do udanych. Indeks S&P500 spadł o 2,08% i przebił w dół 50-sesyjną średnią i obecnie jest już jedynie 7,7% powyżej dołków obecnej bessy (dla porównania WIG jest ciągle 22,8% powyżej dołków obecnej bessy).

Sprawdźmy jeszcze jak zamknięcie tygodnia na S&P500 wygląda na tle 15 korekt wzrostowych w ramach rynków niedźwiedzia (bear market rally) oraz średniej ścieżki 8 hoss (początek korekt wzrostowych jak i nowej hossy na kolejnym wykresie zaczyna się w dołku S&P500, czyli w dniu 12.10.2022r.). Niestety wygląda na to, że po ostatnich 2 sesjach spadkowych oddalamy się od scenariusza nowej hossy.

W.4 Indeks S&P500 do dnia 16.12.2022r., zasięg 15 „bear-market rallies” z bess z lat 2022, 2008-2009, 2000-2002 oraz 1973-1974, oraz średnia ścieżka hossy (na przykładzie 8 hoss). Źródło: opracowanie własne, stooq.pl

W minionym tygodniu najważniejszym wydarzeniem dla rynków finansowych była publikacja inflacji w USA za listopad br., którą rynki przyjęły z dużym entuzjazmem. Niemniej w kolejnych dniach banki centralne zafundowały inwestorom „zimny prysznic”, niewzruszenie pozostając przy swoim jastrzębim nastawieniu. Sprawdźmy jak zareagowały poszczególne klasy aktywów. S&P500 (futures) przedstawiamy na kolejnym wykresie. Entuzjazmu po lepszej od oczekiwań inflacji starczyło tylko na chwilę.

W.5 Dzienny wykres Indeksu S&P500 Futures w tygodniu od 12 do 16.12.2022 r. Źródło: opracowanie własne, stooq.pl

W przypadku Eurodolara reakcja na inflacje w USA była podobna (mocny wzrost kursu). Niemniej w przypadku banków centralnych zdecydowanie mocniej zareagował na decyzję ECB, chociaż w tym przypadku mocne wzmocnienie się euro też nie trwało długo.

W.6 Dzienny wykres kursu EUR/USD w tygodniu od 12 do 16.12.2022 r. Źródło: opracowanie własne, stooq.pl

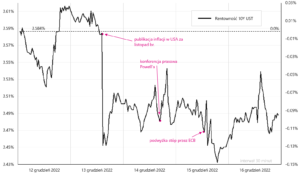

Rentowności 10-letnich obligacji amerykańskich zareagowały na inflację mocnym spadkiem rzędu około 13 punktów bazowych bezpośrednio po publikacji danych o inflacji. Później do końca tygodnia mieliśmy dużą zmienność, ale spadki po inflacji zostały utrzymane (a decyzje FED-u i ECB nie były już tak istotne, przynajmniej nie wpłynęły na notowania tak jak inflacja).

W.7 Dzienny wykres kursu rentowności 10Y UST w tygodniu od 12 do 16.12.2022 r. Źródło: opracowanie własne, stooq.pl

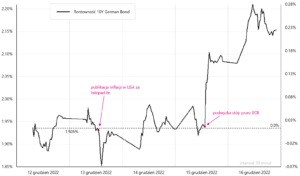

Troszeczkę inaczej zachowały się rentowności 10-letnich obligacji niemieckich, które bardziej zareagowały po ogłoszeniu jastrzębiej podwyżki stóp przez ECB i zamknęły tydzień około 23 punktów bazowych wyżej.

W.8 Dzienny wykres kursu rentowności 10Y German Bond w tygodniu od 12 do 16.12.2022 r. Źródło: opracowanie własne, stooq.pl

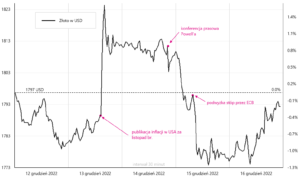

W przypadku złota zamknęliśmy tydzień jedynie z 0,1% spadkiem, ale złoto w takcie tygodnia relatywnie mocno reagowało zarówno na inflację w USA jak i jastrzębie przekazy od FED-u i ECB.

W.9 Dzienny wykres kursu złota w tygodniu od 12 do 16.12.2022 r. Źródło: opracowanie własne, stooq.pl

USA: inflacja szybko spada ale to ciągle za mało dla FED-u

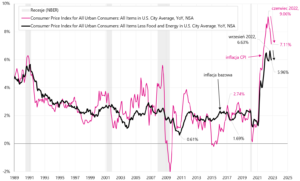

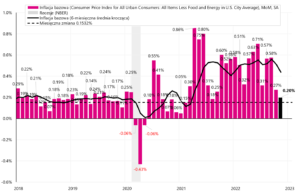

Inflacja CPI w USA spadła w listopadzie dużo więcej niż oczekiwali analitycy. Rok do roku to już 7,1% (od górki z czerwca br. w wysokości 9,1%). W przypadku inflacji bazowej mówimy o rocznej zmianie w wysokości 6,0% (od górki z września w wysokości 6,6%).

Praktycznie każdy z istotnych składników w listopadzie spadł więcej niż oczekiwał rynek. To bardzo dobra informacja, ale dla FED-u nie jest to jeszcze żaden przeważający argument, aby nawet pomyśleć o zmianie polityki pieniężnej (a tak chciałby rynek).

W takim razie dlaczego rynki chciały świętować zbyt wcześnie? Z dwóch powodów: (i) cel inflacyjny to 2% – a tam jeszcze bardzo daleko, oraz (ii) rynek pracy ciągle jest zbyt silny, aby myśleć o spadku dynamiki wzrostu wynagrodzeń (która jest według Powella głównym wyznacznikiem walki z inflacją bazową PCE). Aby inflacja bazowa inflacji CPI mogła spaść do poziomów sprzed pandemii, miesięczna zmiana inflacji nie powinna być wyższa niż 0.1532% (przeciętnie w kolejnych 12 miesiącach).

Miesięczna zmiana inflacji bazowej w listopadzie wyniosła 0,1987% – pomimo że to bardzo niski odczyt, to ciągle nie pozwoliłby do powrotu rocznej dynamiki do poziomów sprzed pandemii. W ostatnich 5 miesiącach (od 5 miesięcy spada roczna dynamika inflacji CPI) średnia miesięczna zmiana inflacji bazowej wyniosła 0,3853%. Symulacje spadku inflacji bazowej przy takich miesięcznych zmianach przedstawia kolejny wykres.

W.11 Inflacja bazowa w USA i symulacja jej spadku przy różnych miesięcznych zmianach. Źródło: opracowanie własne, FRED

Zatem nawet bardzo niewielki wzrost inflacji bazowej w listopadzie br. to ciągle za wysoko, abyśmy mogli wrócić do poziomów inflacji sprzed pandemii. Kolejny wykres przedstawia miesięczne zmiany inflacji bazowej i poziom wymagany w każdym miesiącu (0,1532% – czarna przerywana linia), aby roczna dynamika inflacji mogła wrócić do poziomów sprzed pandemii.

W.12 Miesięczne zmiany inflacji bazowej w USA i symulacja jej spadku przy różnych miesięcznych zmianach. Źródło: opracowanie własne, FRED

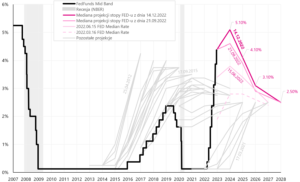

FED nie zamierza obniżać stóp w 2023 roku. FED w swojej właśnie opublikowanej projekcji podbił prognozę stóp (central projection) na 5,10% na koniec 2023 roku i 4,10% na koniec 2024 (było 4,6% i 3,9%). FED podniósł też swoją prognozę inflacji na 3,5% na koniec 2023 i 2,5% na koniec 2024 (było 3,1% i 2,3%). Na kolejnym wykresie przedstawiamy najnowszą ścieżkę stóp procentowych według projekcji FED-u (z 15.12.2022 r.).

W.13 Historia projekcji stóp procentowych FED-u z każdego posiedzenia na tle faktycznej stopy referencyjnej (FedFunds Mid Band), w tym najnowsza projekcja z 15.12.2022 r. Źródło: opracowanie własne, FOMC Projections

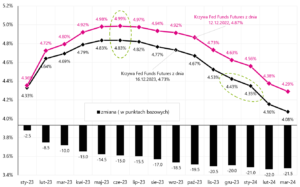

Kolejny wykres przedstawia dwie krzywe terminowe kontraktów terminowych na stopę procentową FED-u. Pierwsza sprzed publikacji inflacji za listopad br. (krzywa z dnia 12.12.2022r.), oraz druga na koniec bieżącego tygodnia (z dnia 16.12.2022r.). Łączny efekt inflacji i kolejnego posiedzenia FED-u to spadek wyceny maksymalnej stopy, do której podniesie stopy FED z 4,99% na 4,83% (zielona przerywana linia). Natomiast stopa FED-u na koniec 2023 roku wyniesie według projekcji FED-u 5,1%, ale według rynku jedynie około 4,40% (druga przerywana zielona linia).

W.14 Krzywe terminowe kontraktów futures na stopę procentową FED-u (30 day Federal Funds Futures). Źródło: opracowanie własne, CME

FED jest dużo bardziej jastrzębi niż rynek. Dlaczego? Ponieważ FED ma pełen komfort w walce z inflacją i dalej zamierza z nią walczyć bez względu na recesję jaką musi wywołać. W walce z inflacją obowiązuje zasada, że im dłużej utrzymamy stopy procentowe na restrykcyjnym poziomie, tym większa szansa, że pokonaliśmy inflację na stałe (czy że nie wróci na wyższe poziomy jak kilka razy w latach 70-tych).

Oczekiwałbym, że FED (ale także inne banki centralne) mogą być relatywnie bardziej jastrzębie, przynajmniej dopóki będą mieć komfort w walce z inflacją. „Komfort” będzie istniał do mementu wystąpienia takich okoliczności, które wymuszą szybkie obniżki stóp. Co rozumiemy przez dzisiejszy komfort: dobry stan rynków i dobry stan rynku pracy (i gospodarki) – nawet jeżeli patrzymy na wskaźniki opóźnione w cyklu (w przeciwieństwie do patrzenia na wskaźniki wyprzedzające, które sugerują spowolnienie i spadek inflacji).

Dobry stan rynków i gospodarki jest następujący: S&P500 jest „tylko” 19,7% od górki (kilka dni temu było to 16%), stopa bezrobocia wzrosła jedynie 0,2 pp powyżej dołka cyklu (czyli do 3,7% z 3,5%). Amerykańskie PKB wzrosło 2,9% w Q3 2022 i według prognozy modelu Atlanta GDPNow wzrośnie w Q4 2022 o 2,8% (prognoza modelu według danych na dzień 15.12.2022 r.).

Wnioski dla inwestorów: don’t fight with FED. Bez jakiegoś dużego wydarzenia na rynkach lub w gospodarce trudno oczekiwać prawdziwego pivotu FED-u wcześniej niż w 2024 roku. Bez prawdziwego pivotu FED-u trudno oczekiwać prawdziwej hossy na akcjach.

USA: rynek pracy nie zamierza spowolnić? Tylko na razie

Rynek pracy jest kluczem do pokonania inflacji poprzez niższy wzrost wynagrodzeń i finalnie mniejszy wkład wynagrodzeń do kosztów usług, co powinno oznaczać obniżenie cen usług i na końcu niższą inflację bazową usług.

Obecnie toczy się interesująca dyskusja czy rzeczywiście rynek pracy jest tak silny jak pokazują dane Current Employment Statistics Survey (establishment survey). Od marca br. według tej ankiety mieliśmy prawie 2,7 mln wzrostu liczby miejsc pracy, podczas gdy druga ankieta Current Population Survey (household survey) wskazuje, że wzrostu liczby zatrudnionych osób w tym okresie nie było (więcej pisaliśmy o tym w poprzednim raporcie). Sprawa ma szanse się wyjaśnić podczas rewizji historycznych danych przez BLS (Bureau of Labor Statistics) w przyszłym roku.

Na istotną rewizję w dół liczby miejsc pracy wskazuje analiza opublikowana w mijającym tygodniu przez Pfiladelpfia FED. Taka analiza może dać dokładniejsze szacunki liczby miejsc pracy, ponieważ oparta jest o dokładniejsze dane kwartalne (a nie miesięczne, w oparciu o które poziom zatrudnienia szacuje BLS). W zamian jest sporo opóźniona, bo obecnie Philadelphia FED może podać nam dokładniejsze szacunki jedynie do czerwca 2022 roku. Niemniej według tej analizy w okresie od marca do czerwca br. przyrost miejsc pracy wyniósł 10,5 tys., zamiast oficjalnych danych BLS w wysokości 1,047 mln miejsc pracy. O ile rewizje danych wytłumaczą mam różnicę w zatrudnieniu pomiędzy dwoma ankietami, o tyle będą dotyczyć „odległej” przeszłości, dlatego rynki nie przyłożą do niej większej wagi.

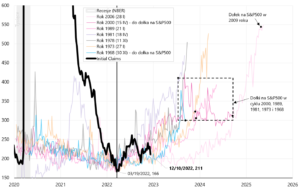

Dla rynków liczy się obecny stan rynku pracy a im wcześniej rynek pracy „pęknie”, tym wcześniej możemy też liczyć na faktyczne dno na rynku akcji. A najbardziej bieżące dane otrzymujemy w tygodniowych raportach dotyczących liczby zasiłków dla bezrobotnych, w tym szczególnie zasiłków pierwszorazowych (tzw. initial claims). A według najnowszego raportu rynek pracy ani myśli spowolnić. Initial claims spadły w tygodniu kończącym się 10 grudnia br. aż o 20 tys. Poniższy wykres przedstawia szczegóły.

Jeżeli analogie historyczne miałby się sprawdzić w obecnym cyklu, to aby myśleć o dołku na S&P500 liczba zasiłków powinna wzrosnąć do około 300-350 tys., czyli jeszcze około 90-140 tys. licząc z dzisiejszego poziomu. Kolejny wykres przedstawia, kiedy historycznie w poprzednich cyklach mieliśmy dołki na S&P500.

W.16 Liczba pierwszorazowych zasiłków dla bezrobotnych i dołki na S&P500 podczas poprzednich cykli wzrostu bezrobocia. Źródło: opracowanie własne, FRED

PMI wskazują na dalsze spowolnienie

W zeszłym tygodniu poznaliśmy wstępne indeksy PMI za miesiąc grudzień (wstępne odczyty PMI publikuje S&P Global, natomiast amerykański ISM nie publikuje wstępnych danych).

W Europie (strefa euro) PMI przemysłowy wzrósł z 47,1 na 47,8 pkt w grudniu br. (najwyżej od 2 miesięcy). Natomiast PMI usługowy wzrósł z 48,5 na 49,1 pkt (najwyżej od czterech miesięcy). Lekka poprawa obu wskaźników to dobry znak, ale nie zmienia to całościowego obrazu europejskiej gospodarki.

S&P Global podał też swoje wstępne PMI dla USA. PMI przemysłowy spadł do 46,2 pkt w grudniu z 47,7 pkt w listopadzie i jest to najniżej od 31 miesięcy. Natomiast PMI usługowy spadł do 44,4 pkt w grudniu z 46,2 pkt w listopadzie i jest to najniżej od 4 miesięcy. S&P Global wskazuje w swoim komentarzu m.in. na mocny spadek nowych zamówień. Generalnie takie odczyty wskazują na mocniejsze spowalnianie amerykańskiej gospodarki (co w realnych danych zobaczymy za kilka miesięcy).

Jeżeli ISM Manufacturing miałby spaść o 3 pkt w grudniu br. (publikacja 4 stycznia, a taki możliwy spadek sugeruje odczyt wstępny US PMI S&P Global – patrz wykres poniżej), to mogłoby to nawet mieć wpływ na notowania S&P500.

W.17 Amerykański ISM manufacturing i US PMI Manufacturing S&P Global. Źródło: opracowanie własne, ISM, S&P Global

Podsumowanie

Miniony tydzień należał do bardzo istotnych i dających dużo informacji pod kątem polityki pieniężnej banków centralnych w 2023 roku (nawet w warunkach mocno spadającej inflacji).

Inwestorzy mogli się przez chwilę cieszyć niższą od oczekiwań inflacją w USA, ale już dzień później poznali mocno jastrzębi przekaz FED-u. Co istotne pod kątem rozwoju sytuacji w 2023 roku, FED zamierza walczyć z inflacją nawet kosztem recesji, przynajmniej dopóki okoliczności mu na to pozwalają (można to nazwać „komfortem” w walce z inflacją). A bez prawdziwego „pivotu” FED-u trudno oczekiwać prawdziwej hossy na akcjach.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)