Prognoza przychodów Nvidii potwierdza szanse związane z AI

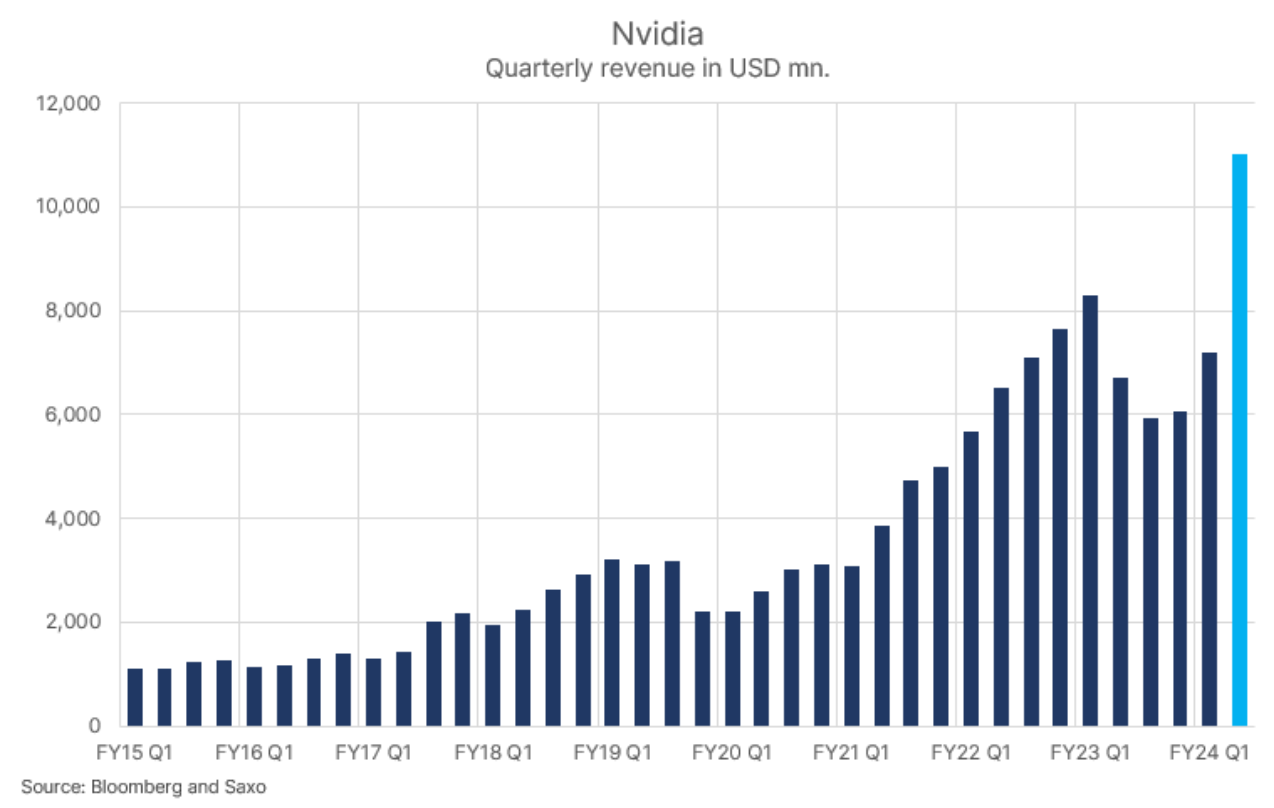

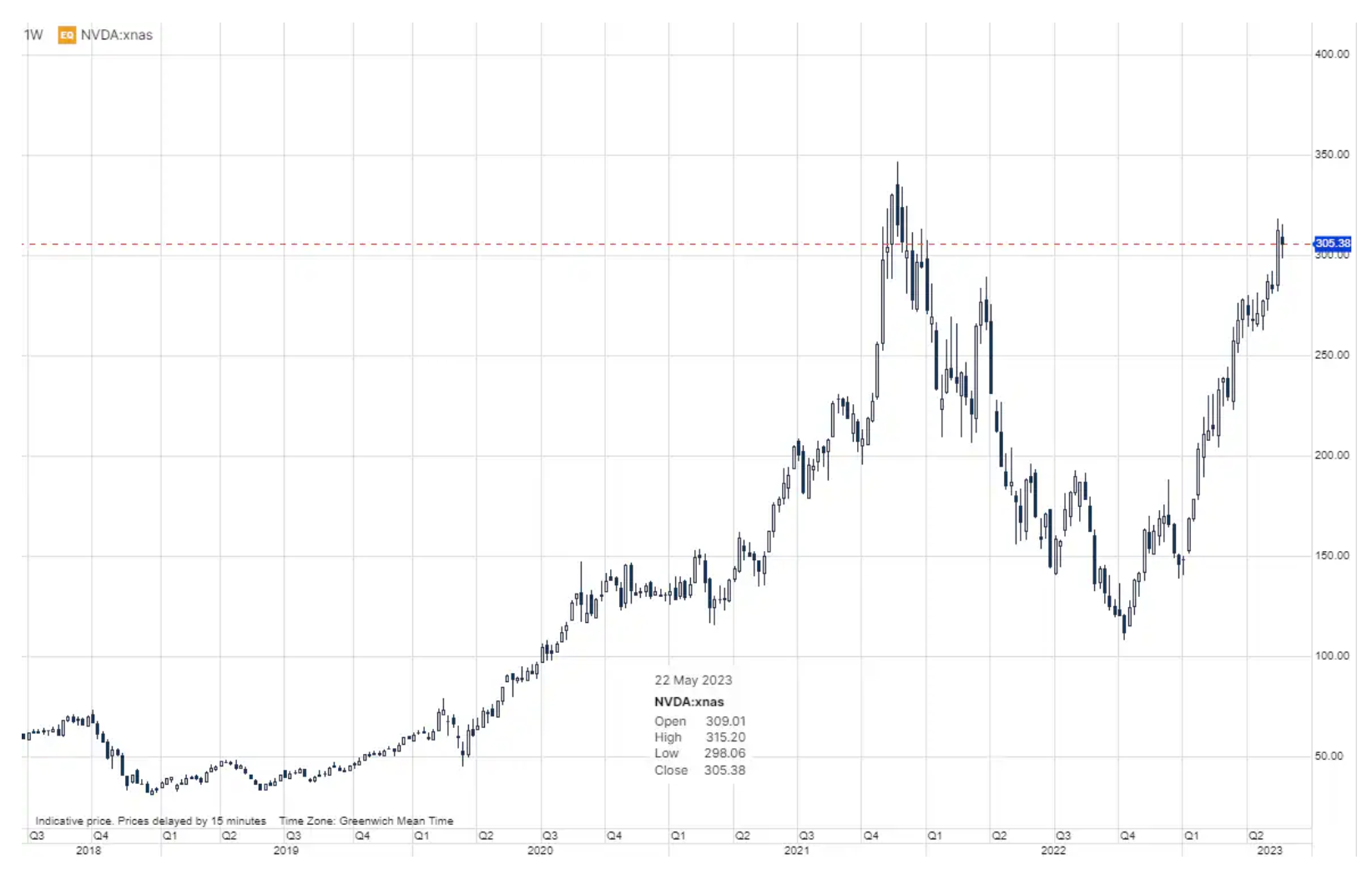

Akcje Nvidia poszły w górę o 27% w obrocie przedrynkowym po tym, jak spółka opublikowała prognozę przychodów na II kwartał w wysokości 11 mld USD (dla porównania, szacowana kwota wynosiła 7,2 mld USD), przebijając nawet najbardziej optymistyczne szacunki i podkreślając niewiarygodny wzrost popytu na chipy AI w ramach trwającego wyścigu sztucznej inteligencji po komercyjnym sukcesie takich chatbotów, jak ChatGPT czy Bard. Niezwykle wysokie oczekiwania co do przyszłości Nvidii są wyraźnie widoczne w wycenie akcji tej spółki, która obecnie znalazła się na pierwszym miejscu na indeksie S&P.

Sztuczna inteligencja a ogromna fala popytu na procesory graficzne

Różnica w przychodach wynosząca ponad 10% w ciągu zaledwie dwóch miesięcy to jedno; drugie to fakt, iż prognoza przychodów Nvidii na II kwartał była absurdalna i wynosiła 11 mld USD (jasnoniebieski kolor na wykresie poniżej) plus lub minus 2% w porównaniu z przewidywaną kwotą 7,2 mld USD. Dzięki temu do końca lipca przychody Nvidii osiągną nowy historyczny rekord.

Analitycy najwyraźniej nie mieli świadomości, jak wielki jest popyt, przez co nikt nie opracował trafnego modelu przychodów dla Nvidii opartego na prawdziwym zrozumieniu czynników wzrostu przychodów. Jednak również inwestorzy nie byli przygotowani na te dane, ponieważ nawet ich wysokie oczekiwania, odzwierciedlone w postaci wzrostu ceny akcji o 109%, pozostały daleko w tyle biorąc pod uwagę, że akcje spółki poszły w górę o 27% w obrocie przedrynkowym.

Czy Nvidia jest wyjątkiem, który pojawia się raz na dekadę?

Nvidia stwierdziła, że popyt na jej chipy AI dopiero się rozpoczął, a prezes Jensen oświadczył, że to dopiero początek dziesięcioletniego cyklu. Chociaż uwagi te są oczywiście prawdziwe, odzwierciedlają również słabe zrozumienie potencjalnej bańki spekulacyjnej dotyczącej akcji spółek związanych ze sztuczną inteligencją, takich jak Nvidia. Tego rodzaju komentarze jedynie zwiększą dynamikę tworzenia takiej bańki, przyciągając wielu inwestorów detalicznych do akcji, które już teraz odzwierciedlają olbrzymie oczekiwania. Problem polega na tym, że nikt nie jest w stanie przewidzieć, jaka będzie sytuacja za dziesięć lat. Przedział wyników dla chipów AI jest ekstremalny i ze względu na tę znaczną zmienność wycena Nvidii jest niemal niemożliwa, co oznacza wysokie prawdopodobieństwo błędnej wyceny, a nawet dynamiki zbliżonej do bańki spekulacyjnej.

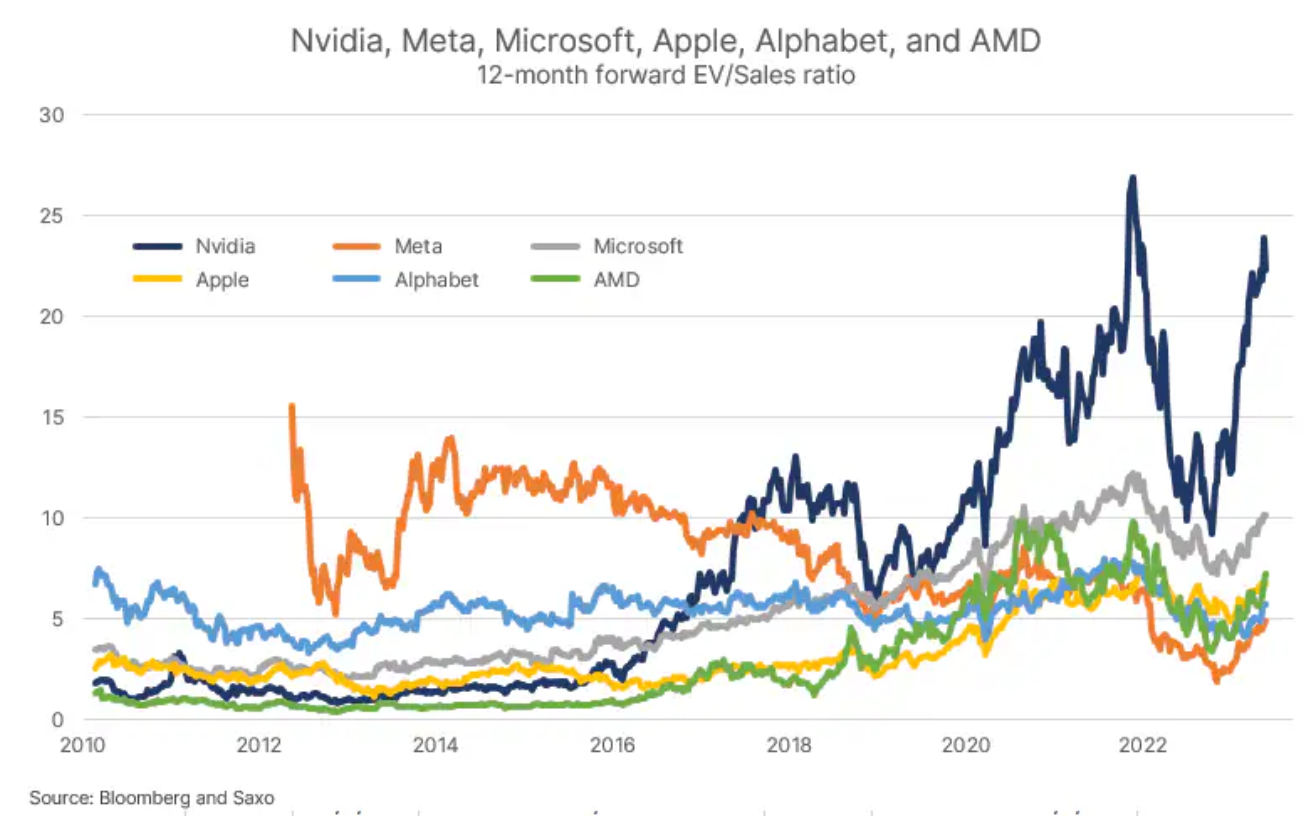

Wzrost wartości przedsiębiorstwa Nvidii był równy korekcie w górę dwunastomiesięcznych przyszłych przychodów, co oznacza, że po publikacji zysków nie nastąpiła żadna zmiana w wycenie przyszłej wartości spółki. Dwunastomiesięczny wskaźnik przyszłej wartości przedsiębiorstwa do sprzedaży nadal wynosi 22,3x w porównaniu z 1,1x około dziesięć lat temu, odzwierciedlając zarówno silną dynamikę wzrostu i poprawę marż operacyjnych, jak i – co ważniejsze – ekstrapolację przez inwestorów technologii sztucznej inteligencji w przyszłość jako zjawiska, które jest mniej lub bardziej nieograniczone. Nvidia ma najwyższy dwunastomiesięczny wskaźnik przyszłej wartości przedsiębiorstwa do sprzedaży spośród wszystkich akcji na indeksie S&P 500.

Dwunastomiesięczny wskaźnik przyszłej wartości przedsiębiorstwa do sprzedaży jest jednym z najlepszych czynników ilościowych w backtestingu ze względu na znaczący współczynnik q Tobina, co oznacza, że rozpiętość zwrotów pomiędzy akcjami z najniższego i najwyższego decyla jest dość znacząca. Innymi słowy, akcje o najwyższym wskaźniku przyszłej wartości przedsiębiorstwa do sprzedaży mają tendencję do osiągania znacznie gorszych wyników niż akcje o najniższym wskaźniku. Obserwacje te stanowią oczywiście zjawisko agregacji, w ramach którego zawsze będą występować wartości odstające. Przez prawie dwadzieścia lat taką wartością odstającą była spółka Amazon. Być może zatem Nvidia również okaże się jedną z takich przypadkowych wartości odstających sprzecznych z zagregowanymi obserwacjami. Istotna różnica pomiędzy spółkami Amazon a Nvidia polega na tym, że Amazon przeciwstawił się zagregowanej dynamice, ponieważ zaczynał jako spółka niewielkich rozmiarów płynąca do istnego oceanu wzrostu, podczas gdy Nvidia pod względem wyceny zaczyna z pozycji lidera z wartością rynkową wynoszącą już niemal 1 bln USD.

Rynkowe szanse i zagrożenia związane ze sztuczną inteligencją

W prezentacji dla inwestorów Nvidii z lutego tego roku producent chipów twierdzi, że szansa rynkowa wynosi około 1 bln USD pod względem przychodów. Nie jest jasne, czy liczba ta odpowiada przychodom ogółem w tych kategoriach, czy też szansie Nvidii dotyczącej przychodów przy określonym udziale w rynku. Jednak slajd ten przyczynia się do tworzenia konkretnej narracji na temat postrzeganej skali tego rynku. Dla porównania, oczekuje się, że globalna gospodarka wzrośnie w tym roku do 106 bln USD w cenach bieżących.

Taka szansa rynkowa nie jest jednak pozbawiona ryzyka, a naszym obowiązkiem jako analityków inwestycyjnych jest wskazanie tego ryzyka. W naszej analizie zatytułowanej Olbrzymie szanse i zagrożenia dla półprzewodników podkreśliliśmy dwa kluczowe obszary ryzyka, należy jednak dodać jeszcze jeden, a zatem trzy kluczowe obszary ryzyka dla Nvidii oraz dla szeroko rozumianego rynku sztucznej inteligencji i półprzewodników są następujące:

Po pierwsze, napięcie pomiędzy Stanami Zjednoczonymi a Chinami, w efekcie którego Waszyngton nałożył ograniczenia na eksport półprzewodników do Chin, może ulec dalszej eskalacji, poważnie szkodząc globalnemu łańcuchowi dostaw półprzewodników. Na to właśnie zagrożenie zwrócił uwagę prezes Nvidii Jensen we wczorajszym wywiadzie dla FT przed publikacją raportu na temat zysków.

Po drugie, związki perfluoroalkilowe (tzw. PFAS) są bardzo ważne dla produkcji szerokiej gamy dóbr konsumenckich, w tym półprzewodników; stwierdzono jednak, że substancje te są przyczyną nowotworów i innych poważnych chorób u ludzi. 3M wygasza produkcję PFAS do końca 2025 r., a UE wprowadza zakaz uwzględniający trzynastoletni okres przejściowy. Jednak w branży tej nie ma taniej i oczywistej alternatywy dla PFAS, przez co produkcja mikroprocesorów może w przyszłości stać się droższa.

Po trzecie, zużycie energii elektrycznej w nadchodzących latach gwałtownie wzrośnie ze względu na pojazdy elektryczne, pompy ciepła zastępujące kotły gazowe, a także centra danych. Jeżeli nastąpi eksplozja wdrażania sztucznej inteligencji, zapotrzebowanie na energię elektryczną wzrośnie jeszcze bardziej i istnieje realne ryzyko, że zarówno produkcja energii elektrycznej, jak i modernizacja i rozbudowa sieci nie będą w stanie nadążyć, tworząc fizyczną barierę dla branży półprzewodników i sztucznej inteligencji.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)