Z szerszej perspektywy: Akcje wyceniane pod kątem inflacji i surowców

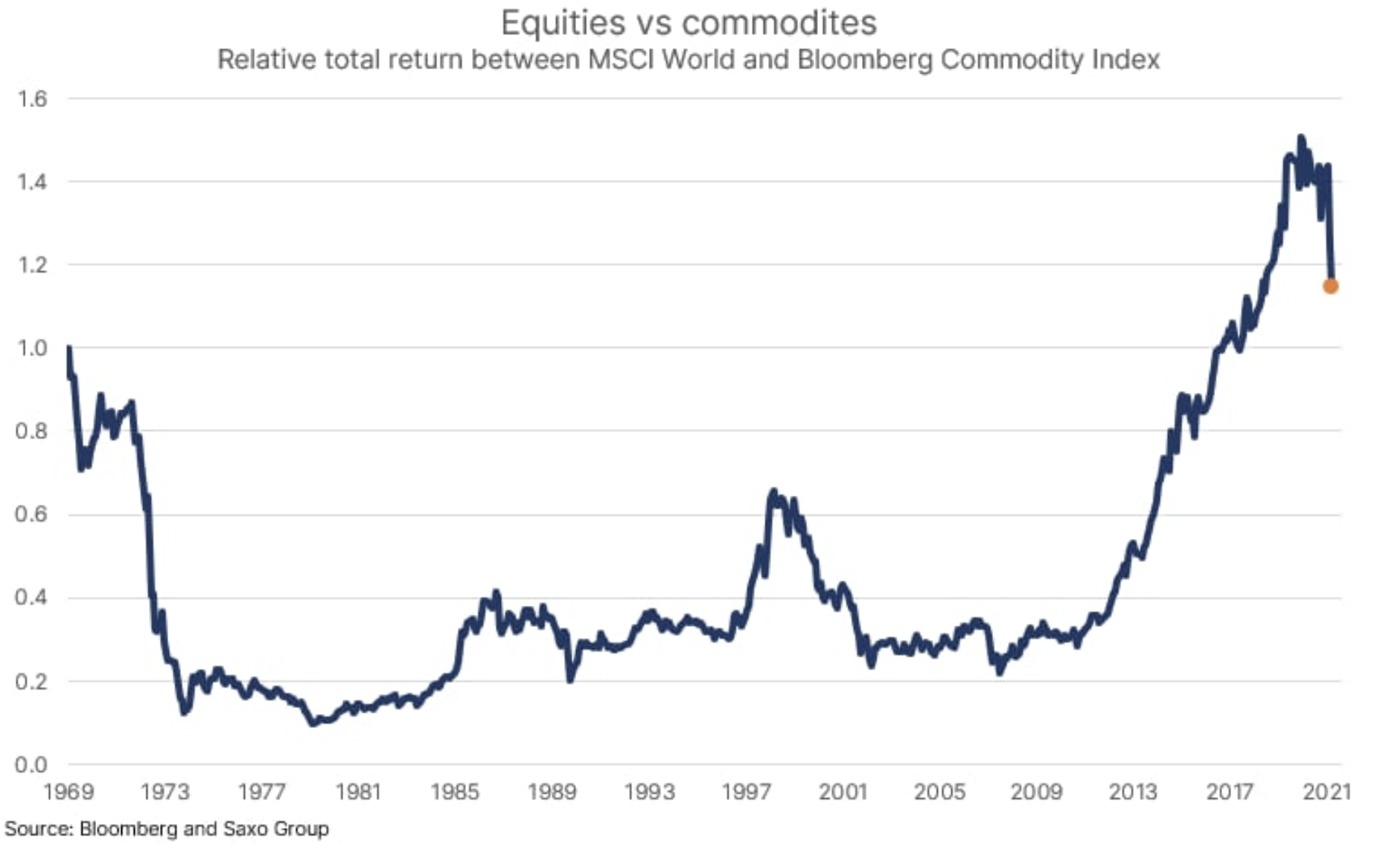

W ciągu ostatnich 15 miesięcy ceny światowych akcji zostały mocno skorygowane względem surowców i jeżeli nasz pogląd, że w ciągu najbliższej dekady znajdziemy się w nowym supercyklu surowcowym, okaże się słuszny, inwestorzy muszą w pełni zrozumieć możliwości związane z alokacją aktywów i zwiększyć swoją ekspozycję na surowce. Łatwo jest się pogubić ze względu na krótkoterminowy szum związany z wojną, publikacją zysków i zmianami cen, jednak szersza perspektywa sugeruje, że w nadchodzących latach nastąpi dramatyczne przeszacowanie cen akcji pod kątem inflacji i surowców.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

Wahadło przechyla się ponownie

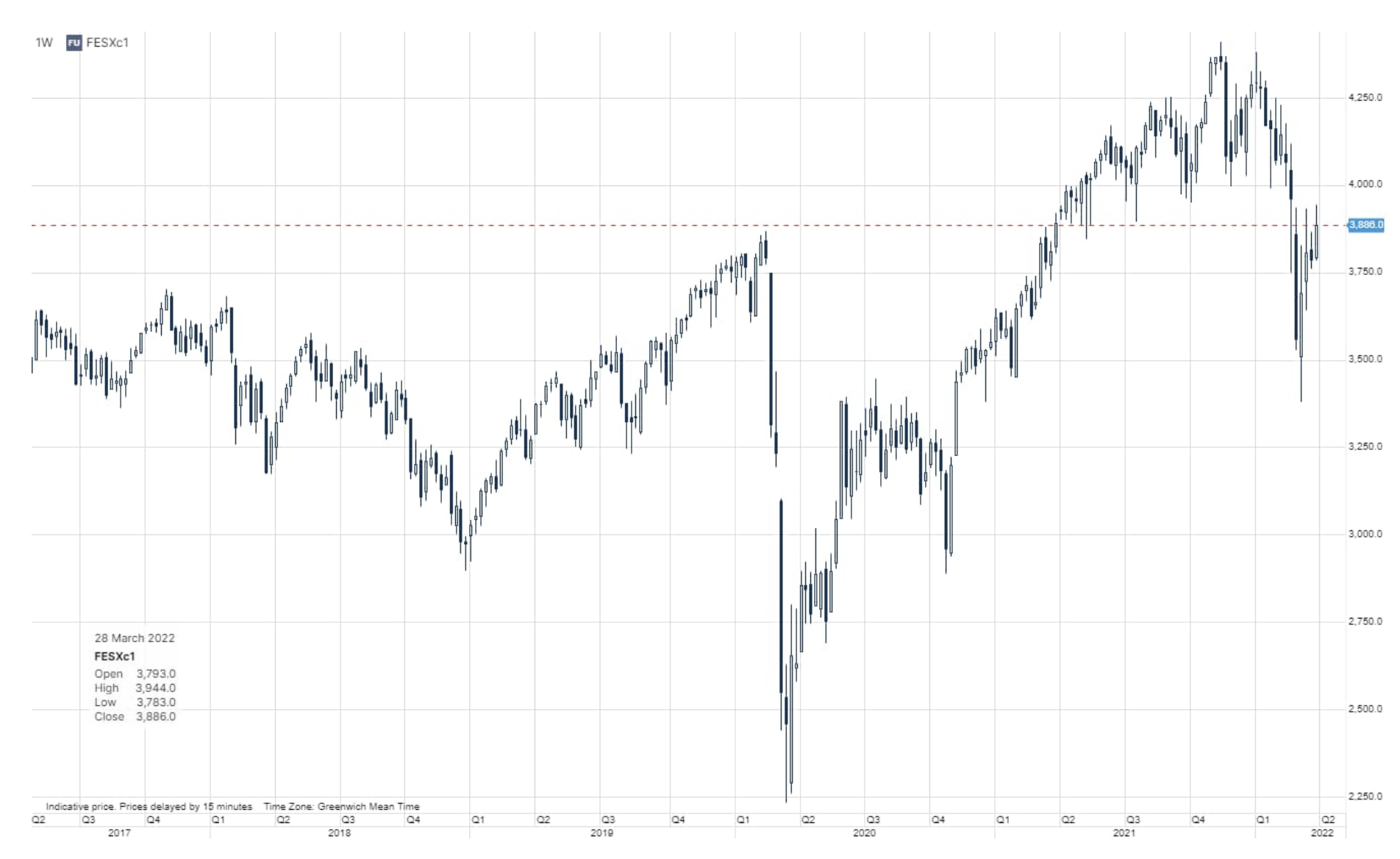

Ceny akcji spółek europejskich poszły w górę po informacji, że w Stambule nastąpił przełom w negocjacjach pokojowych pomiędzy Ukrainą a Rosją. Do wzrostu optymizmu przyczyniły się komentarze po stronie rosyjskiej, że Rosja ograniczy działania w Kijowie i że istnieje możliwość spotkania Zelenskiego z Putinem. Podczas gdy akcje zachowywały się niczym radosne krowy, które po raz pierwszy od długiej zimy zobaczyły trawę, na rynku towarowym początkowo miała miejsce przecena, jednak od tego czasu ropa i gaz ziemny wysłały jasny sygnał, że żaden przełom nie nastąpił. Dostępne dane wskazywały, że Rosja dokonała niewielkich przegrupowań wojsk na północ od Kijowa, a wczoraj Kreml oświadczył, że nie osiągnięto przełomu w negocjacjach pokojowych i pozostaje jeszcze wiele do zrobienia; innymi słowy, Putin nadal nie uzyskał na tyle dobrych warunków porozumienia, by mógł przedstawić wynik wojny swoim obywatelom jako zwycięstwo lub wygraną.

W efekcie europejskie akcje spadły wczoraj o 0,9%, a ceny surowców ponownie idą w górę. Aby podkreślić ryzyko dla Europy, Niemcy ogłosiły, że przechodzą w tryb kryzysowy w związku z dostawami gazu ziemnego po tym, jak Rosja zażądała uregulowania płatności w rublach, czego UE nie chce zrobić. Jeżeli Rosja dokona eskalacji, ograniczając dostawy gazu do Europy, może to oznaczać wielodniowe przerwy w dostawach ciepła i zakłócenia procesów przemysłowych w Niemczech. Częścią niemieckiego rozwiązania problemu zmniejszenia uzależnienia od Rosji jest zawiązywanie nowych partnerstw, takich jak ostatnie porozumienie z Katarem, znaczne inwestycje w LNG w Tanzanii, a także zawarte porozumienie pomiędzy Fortescue i E.ON dotyczące pozyskania zielonego wodoru, aby pokryć jedną trzecią obecnego zużycia gazu ziemnego w Niemczech. Chociaż ekologiczny wodór jest drogi, rozwiązanie to stało się realne nie tylko ze względu na wymogi bezpieczeństwa narodowego, ale także na wyjątkowo wysokie ceny gazu ziemnego w Europie; ponadto – jak pisaliśmy niedawno w artykule na temat akcji – wodór jest kluczowym filarem przyszłości, a istniejącą infrastrukturę na potrzeby gazu ziemnego można łatwo zmodyfikować tak, aby mogła obsługiwać wodór.

Akcje bez surowców to niebezpieczna gra dla inwestorów

Inwestorzy często wpadają w pułapkę krótkoterminowego szumu, zapominając o szerszej perspektywie. Jeszcze przed wojną w Ukrainie świat doszedł do ściany w tym sensie, że świat fizyczny był zbyt mały, aby zaspokoić olbrzymi popyt powstały w czasie pandemii. Zemściły się wreszcie wieloletnie zaniedbania inwestycji w energię i metale. Wojna w Ukrainie nasiliła zmiany na rynkach towarowych, jednak ostatnie tygodnie hossy na rynkach akcji oraz ostatnia reakcja na potencjalny pokój nie przystają do rzeczywistości.

W lutym 2022 r. światowe akcje już od 15 miesięcy odnotowywały spadki w odniesieniu do rynków towarowych, a ich wyniki w stosunku do surowców były o 24% niższe. Jest to największa względna przecena akcji od 2008 r. Co ważniejsze jednak, jeżeli spojrzeć na relacje pomiędzy akcjami a surowcami w szerszej perspektywie od 1969 r., można dostrzec dwa okresy, w których akcje były dramatycznie przeszacowywane pod kątem świata fizycznego – były to lata 70. i pierwsza dekada XXI w., obejmujące dwa poprzednie supercykle surowcowe. Epickie wyniki akcji w stosunku do surowców w latach 2009-2020 były historycznym okresem, w którym największe światowe motory zysku osiągały je przy niewielkich nakładach surowców. Nadmierne generowanie bogactwa pozbawiło świat inwestycji w świat fizyczny, narażając gospodarkę na potężny szok związany z ograniczeniem podaży. Najbliższe 10 lat upłynie pod znakiem kolejnego supercyklu surowcowego oraz słabych wyników akcji w stosunku do świata fizycznego. Akcje mogą pozostać bez zmian lub nieznacznie wzrosnąć, podobnie jak w latach 70., jednak przy uwzględnieniu inflacji lub cen surowców będą osiągać gorsze wyniki.

Jest zatem niezmiernie ważne, aby inwestorzy, którzy przez ostatnie 12 lat w 100% stawiali na akcje, zaczęli rozumieć charakter surowców i możliwości związane z alokacją aktywów. W przeciwnym razie nadchodząca dekada będzie dla nich z góry stracona.

Główne obszary tematyczne warte inwestowania w obecnych warunkach to nadal logistyka, cyberbezpieczeństwo, sektor towarowy, obronność i zielona transformacja. Na poziomie makro aktywa inflacyjne, takie jak obligacje zabezpieczone przed inflacją czy surowce, będą osiągać lepsze wyniki od nominalnych wyników akcji i obligacji.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)