Phân kỳ là gì và làm thế nào để sử dụng chúng trong giao dịch?

Phân kỳ là gì và làm thế nào để sử dụng chúng trong giao dịch? Phần lớn các bộ dao động có sẵn di chuyển trong phạm vi từ 0 đến 100 hoặc dao động quanh điểm XNUMX, đôi khi nhận giá trị dương, đôi khi âm. Do đó, điều tự nhiên là các đỉnh và đáy trên các bộ dao động sẽ khác với các đỉnh và đáy trên biểu đồ không có những hạn chế như vậy. Thực tế của sự xuất hiện như vậy dị thường ở những vị trí cụ thể trên biểu đồ có thể được sử dụng một cách hiệu quả để tìm kiếm những vị trí tiềm ẩn của xu hướng đảo ngược hoặc bắt đầu điều chỉnh.

định nghĩa của sự khác biệt

Ý nghĩa từ điển của từ phân kỳ có nghĩa là sự khác biệt. Trong trường hợp của chúng tôi, đó sẽ là sự khác biệt giữa chỉ báo của chỉ báo kỹ thuật và giá của tài sản được phân tích. Đôi khi có những trường hợp giá đạt đến mức cao mới và bộ dao động không phản ánh hành vi này và tạo ra mức cao thấp hơn mức cao trước đó. Sau đó, chúng ta đang đối phó với sự phân kỳ, điều này có thể báo trước rằng chúng ta đang tiến đến một bước ngoặt thực sự.

Những chỉ số để sử dụng

Một số chỉ báo phổ biến nhất mà các nhà giao dịch sử dụng để tìm sự khác biệt bao gồm:

- RSI

- Bộ dao động ngẫu nhiên

- MACD

- CCI

Thông thường, cài đặt mặc định của nền tảng được sử dụng khi nói đến cài đặt chỉ báo, nhưng đôi khi gặp phải các tùy chọn khác của thương nhân, ví dụ: thường xuyên RSI được đặt thành khoảng thời gian 9 trên một khoảng thời gian hàng ngày. Ví dụ: tôi sử dụng bộ dao động ngẫu nhiên với các tham số (5,3,5) trên biểu đồ hàng ngày.

Phân kỳ hữu ích nhất cho ai?

Nắm bắt hiệu quả các bước ngoặt có thể hữu ích cho mọi nhà giao dịch về cơ bản. Tuy nhiên, có một nhóm mà nó sẽ đặc biệt hữu ích. Chúng ta đang nói về những người sử dụng chiến lược trong giao dịch Swing Thương mại. Nhóm các nhà giao dịch này chủ yếu tập trung vào dao động, tức là nắm bắt điểm kết thúc của các đợt điều chỉnh. Tất nhiên, những người chơi theo vị thế đang cố gắng bắt đầu xu hướng cũng có thể sử dụng công cụ này để tham gia xu hướng mới nổi một cách hiệu quả và thường rất chính xác (xem ví dụ về USDJPY bên dưới). Trên thực tế, nếu một công cụ không gây hại, tôi nghĩ nó có thể hữu ích cho bất kỳ ai. Ngay cả thương nhân sử dụng chiến lược hài hòa họ sẽ không mất gì nếu nhận được xác nhận khác hoặc sử dụng phân kỳ, ví dụ: để thoát khỏi một vị trí.

các loại phân kỳ là gì

Chúng ta có thể phân biệt các loại phân kỳ sau:

- đều đặn

- sự phát triển

- di sản

- ẩn giấu

- sự phát triển

- di sản

Ở trên, chúng ta thấy một sự phân kỳ đều đặn đi xuống (trái) và một sự phân kỳ đi lên đều đặn (phải). Trong trường hợp đầu tiên, giá đạt mức cao mới và chỉ báo dao động đạt mức cao thấp hơn. Trong trường hợp thứ hai, giá đạt mức thấp mới và chỉ báo dao động đạt mức thấp cao hơn. Bản thân sự phân kỳ như vậy không phải là một tín hiệu. Bạn không bao giờ có thể chắc chắn liệu chúng ta có đang đối phó với sự kết thúc của xu hướng hay không (xem ví dụ về cặp USDJPY bên dưới). Sự khác biệt như vậy phải luôn được xác nhận. Điều này có thể được thực hiện bằng cách đi xuống một khung thời gian và tìm kiếm sự đột phá của xu hướng hiện tại hoặc bằng cách chờ đợi một cây nến (ví dụ: thanh pinbar hoặc búa) trên khung thời gian hiện tại sẽ báo hiệu sự sẵn sàng thay đổi xu hướng của thị trường.

Ở trên, chúng ta thấy một ví dụ về phân kỳ ẩn. Trong một xu hướng giảm, chúng tôi phân tích các đỉnh của bộ dao động và trong một xu hướng tăng, chúng tôi phân tích các mức thấp (ngược lại với sự phân kỳ thông thường). Dễ dàng nhận thấy rằng nếu chỉ báo dao động đạt đến mức thấp mới và giá đạt đến mức thấp cao hơn, bạn có thể đặt lệnh dừng lỗ ở mức thấp cuối cùng. Đôi khi sự khác biệt như vậy là xác nhận rất có giá trị.

Phân kỳ - ví dụ

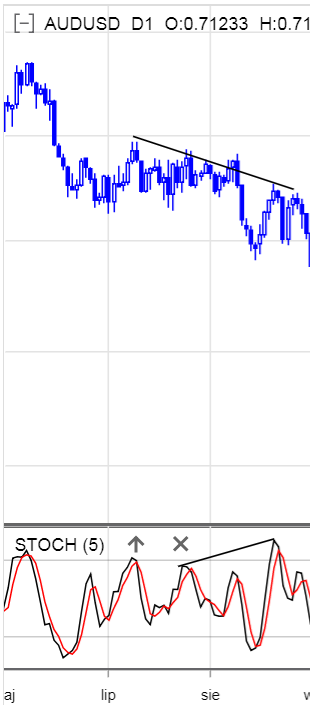

Trong biểu đồ trên, chúng ta có thể thấy rằng mặc dù có sự xuất hiện của phân kỳ đầu tiên, nhưng cần phải đợi cho đến khi đường xu hướng đầu tiên bị phá vỡ (xác nhận phân kỳ và khả năng đặt lệnh dừng lỗ một cách hợp lý dưới mức thấp cuối cùng) và sau đó để kiểm tra mức thấp hơn được đánh dấu bằng một mũi tên. Ở đó, bạn có thể mở một vị thế với triển vọng tăng lên mức cao cuối cùng. Như chúng ta có thể thấy, một sự phân kỳ khác vào cuối tháng XNUMX hóa ra lại là một tín hiệu tốt để thoát khỏi vị thế mua.

Trên đây là một ví dụ rất quan trọng minh họa rằng, vâng, sự phân kỳ hoạt động và ở lần xuất hiện đầu tiên của nó đã tạo cơ hội kiếm được vài chục pip khi điều chỉnh, nhưng điều quan trọng trong ví dụ này là sau khi xảy ra sự phân kỳ đầu tiên , bạn không nên mong đợi sự đảo ngược của toàn bộ xu hướng. Thường xảy ra trường hợp đảo ngược xu hướng, đặc biệt là trong trung hạn, xảy ra sau lần kiểm tra thứ 3 hoặc thứ 4 của đường xu hướng tăng trên chỉ báo dao động. Trong trường hợp này, sự đảo ngược xảy ra sau lần kiểm tra thứ ba. Bạn cần nhớ điều này và không bị cám dỗ để nhanh chóng mở các giao dịch chưa được xác nhận.

Phân tích hiện tượng phân kỳ trên bộ dao động ngẫu nhiên

Theo định nghĩa của Wikipedia, dao động ngẫu nhiên dựa trên quan sát rằng trong các xu hướng tăng, giá đóng cửa có xu hướng gần với đầu trên của phạm vi của chúng, trong khi trong các xu hướng giảm, chúng có xu hướng gần với đầu dưới của phạm vi này.

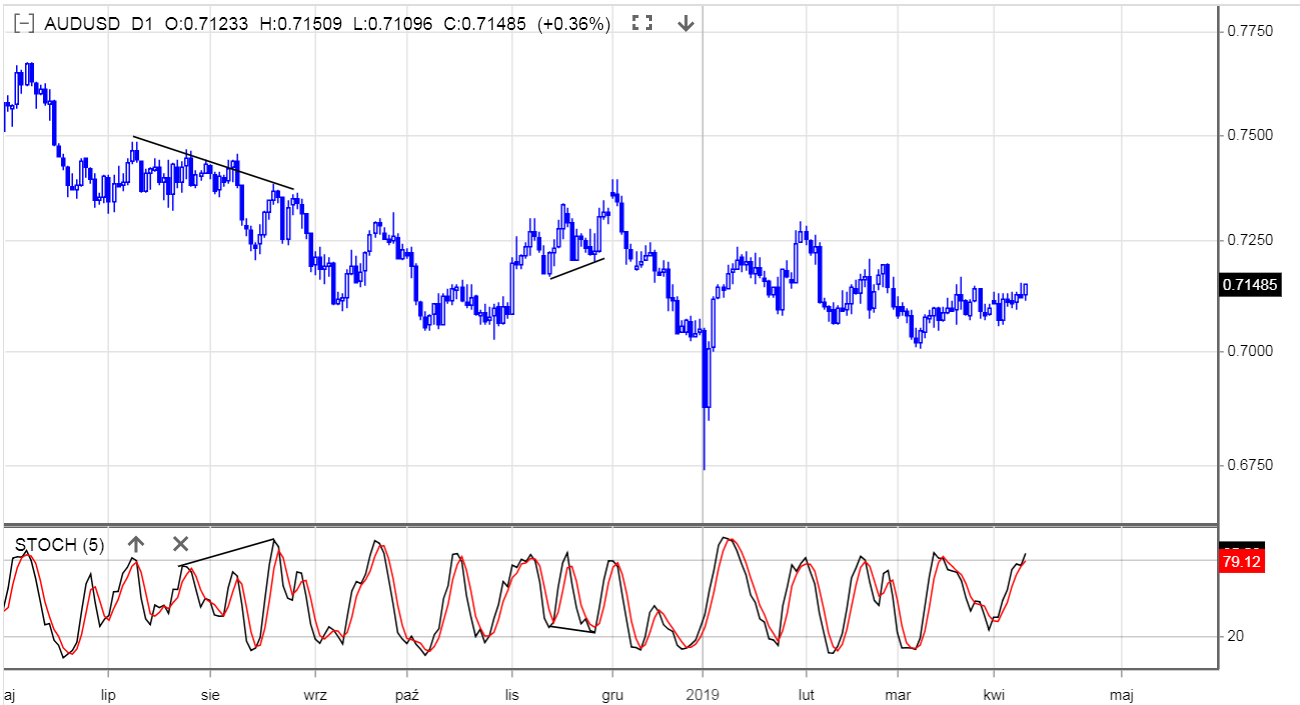

Trong sự phân kỳ có thể nhìn thấy, chúng ta đang đối phó với một xu hướng giảm. Sự gia tăng đột ngột của chỉ báo từ trạng thái quá bán sang trạng thái quá mua là do chúng ta có 4 thanh tăng liên tiếp ở đây, với 2 thanh đóng cửa ở mức cao hàng ngày và hai thanh còn lại ở trên mức trung bình, cho thấy rõ ràng nhu cầu mạnh mẽ. Nói theo thống kê, 4 cây nến tăng liên tiếp và với các đặc tính như vậy là rất hiếm trên thị trường tiền tệ. Tất nhiên, tôi đang nói về khoảng thời gian hàng ngày ở đây.

Trong sự phân kỳ có thể nhìn thấy, chúng ta đang đối phó với một xu hướng giảm. Sự gia tăng đột ngột của chỉ báo từ trạng thái quá bán sang trạng thái quá mua là do chúng ta có 4 thanh tăng liên tiếp ở đây, với 2 thanh đóng cửa ở mức cao hàng ngày và hai thanh còn lại ở trên mức trung bình, cho thấy rõ ràng nhu cầu mạnh mẽ. Nói theo thống kê, 4 cây nến tăng liên tiếp và với các đặc tính như vậy là rất hiếm trên thị trường tiền tệ. Tất nhiên, tôi đang nói về khoảng thời gian hàng ngày ở đây.

Vì vậy, chúng tôi thực tế có một tuần tăng, tuy nhiên, tuần này đã không đánh bại tuần giảm trước đó. Đó là nơi mà sự khác biệt đến từ. So với những lần tăng trước đó trong xu hướng giảm này, những lần này đặc biệt lâu dài và mang tính quyết định. Tóm lại: quy mô gia tăng trong xu hướng này lớn hơn rất nhiều so với trước đây.

Tuy nhiên, bất chấp mọi thứ, rất ít thay đổi trên biểu đồ giá, không có mức cao mới nào được tạo ra. Sự khác biệt không phải là một tín hiệu, mà là một trong những xác nhận của nó. Tại thời điểm phân kỳ, giá tự tìm thấy mức kháng cự, trong một xu hướng giảm. Tất cả những điều này cùng nhau tạo cơ sở vững chắc để xem xét khả năng bán cặp tiền này.

Phân kỳ có phải là tín hiệu không?

Không. Bản thân sự phân kỳ không phải là tín hiệu. Các phân kỳ ẩn hoạt động tốt vì chúng tuân theo xu hướng phổ biến nhưng vẫn cần xác nhận.

phép cộng

Phân kỳ là một bổ sung rất hữu ích cho hệ thống giao dịch của bạn. Chúng đặc biệt hữu ích trong khoảng thời gian cao hơn. Chúng là lời cảnh báo rằng có một số loại hành vi phi tiêu chuẩn trên thị trường. Việc sử dụng hợp lý thông tin này chắc chắn có thể cải thiện kết quả giao dịch của chúng tôi. Hãy nhớ rằng, giống như bất kỳ công cụ nào khác, sự phân kỳ đôi khi đưa ra tín hiệu sai. Trước khi đưa ra bất kỳ quyết định đầu tư nào, bạn nên xác định mức độ rủi ro chấp nhận được và lợi nhuận kỳ vọng.

Bạn muốn biết thêm về phân kỳ?

Xem bài giảng của Daniel Kostecki trong Hội thảo FxPro Ở Warsaw - Thêm bài này vào danh sách Video của bạn Download bài này.

![Câu lạc bộ Forex – Thuế 9 – Thanh toán thuế cho nhà môi giới nước ngoài [Tải ứng dụng] Câu lạc bộ ngoại hối - Thuế 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Nền tảng Trading View – giải pháp phù hợp với nhu cầu của nhà giao dịch [Đánh giá] đánh giá quan điểm giao dịch](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Cách kết nối tài khoản FP Markets của bạn với nền tảng Trading View [Hướng dẫn] chế độ xem giao dịch thị trường fp](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Làm cách nào để đầu tư vào ChatGPT và AI? Cổ phiếu và quỹ ETF [Hướng dẫn] cách đầu tư vào chatgpt và trí tuệ nhân tạo](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – giải phẫu sự sụp đổ của một công ty trị giá 47 tỷ USD [WeWork, một phần II] câu chuyện phá sản wework](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – người đã phá hỏng Softbank [WeWork, một phần VÀ] Adam Neumann làm việc](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Cách chuyển nhượng cổ phần sang văn phòng môi giới khác [Mô tả thủ tục] cách chuyển nhượng cổ phần sang nhà môi giới khác](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Những sai lầm phổ biến nhất của người giao dịch mới bắt đầu - Mr Yogi [VIDEO] Scalping - Những sai lầm phổ biến nhất của người mới bắt đầu giao dịch - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Học tính kiên nhẫn: Không có chức vụ cũng là chức vụ - Mr Yogi [VIDEO] Scalping - Học tính kiên nhẫn - Không có vị thế cũng là một vị thế - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Khi nào nên thoát vị thế và cách giảm thiểu tổn thất - Mr Yogi [VIDEO] Giao dịch lướt sóng - Khi nào nên thoát vị thế và cách giảm thiểu tổn thất - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Làm thế nào để hiểu bất kỳ thị trường? – kỹ thuật và thủ thuật [phần 2]](https://forexclub.pl/wp-content/uploads/2019/10/techniki-forex-300x200.jpg)