Este ano pertencerá aos títulos do tesouro?

A quarta semana de 2023 já passou e as ações estão subindo lentamente. O sentimento permanece positivo e é uma continuação do ânimo desde o forte início do ano, apesar de dados macroeconômicos fracos ocasionais ou resultados mais fracos das maiores empresas.

No entanto, a próxima semana será o verdadeiro teste para os tourosquando soubermos da decisão do FED, e também BoE e o BCE sobre as taxas de juros. Enquanto o tamanho da alta nos EUA parece ser uma conclusão precipitada de 25 pontos-base (segundo o mercado, há apenas 0,8% de chance de uma surpresa hawkish e um aumento de 50 pontos) - o mais importante será o Fed mensagem e conferência de imprensa de J. Powell.

A partir dos importantes dados macro desta semana, você certamente pode apontar para dados sobre Mercado de trabalho e salários nos EUA, e depois a inflação dos EUA de janeiro (publicada apenas em 14 de fevereiro deste ano, mas será o "dado mais importante do mês" se Powell não mostrar super falcões em 1º de fevereiro).

Ações continuam subindo

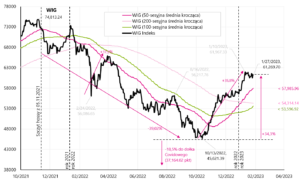

Semana Anterior Os índices polacos aumentaram cerca de 1% (exceto médias empresas) corrigindo as quedas da semana anterior. No entanto, desde o início do ano, o sWIG80 foi o que mais aumentou, chegando a 10,2%. Desde os mínimos de outubro de 2022, o WIG20 aumentou 40,7%. Os detalhes são apresentados na tabela abaixo (os resultados são classificados pela última coluna, ou seja, as taxas de retorno nas últimas 4 semanas deste ano).

O gráfico abaixo mostra o índice WIG dos picos do mercado altista anterior em 5.11.2021 de novembro de XNUMX.

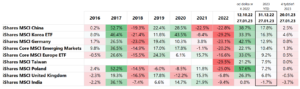

Se compararmos os principais mercados emergentes e a Europa (que se beneficia da abertura da economia chinesa, principalmente da Alemanha), a Coreia foi o país que mais cresceu na última semana (+4,6%), juntando-se ao crescimento das empresas de tecnologia nas bolsas americanas ( mais de 40% do índice são do grupo Samsung). China foi o país que mais cresceu desde o início do ano (+17,8%), Coréia (+16,3%) e Alemanha (+12,9%). Os detalhes são apresentados na tabela abaixo (os resultados são classificados por retornos em 2023, retornos em USD).

A Índia está mais fraca na atual onda de crescimento (-3,7% na última semana e uma perda desde o início de 2023 de -1,7%). Desde as mínimas de outubro do ano passado, a maior taxa de retorno em USD pode ser obtida comprando iShares MSCI Poland ETF (até +57,6% a partir de 12.10.2022 de outubro de XNUMX).

O gráfico abaixo compara as taxas de retorno dos índices MSCI Poland e MSCI China desde o início de 2022.

W.2 Índices MSCI China e Polônia até 27.01.2023 de janeiro de XNUMX. Fonte: estudo próprio, isahres.com

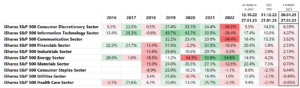

No mercado norte-americano na semana passada, o ETF iShares Core S&P500 subiu +2,47% e agora está positivo em 6,1% em 2023 (detalhes das taxas de retorno dos respectivos ETFs são apresentados na tabela abaixo). O Nasdaq100 se saiu muito melhor na semana passada, crescendo +4,71% e +11,2% desde o início do ano.

O próximo gráfico mostra S & P500 dos picos do mercado altista anterior. De acordo com o último fechamento, o S&P500 já está 13,8% acima de sua baixa de baixa de 12.10.2022 de outubro de 15,1. Ao mesmo tempo, está apenas 3.01.2022% abaixo do pico de alta de XNUMX de janeiro de XNUMX.

Se olharmos para os principais setores de ações. foi o setor de Consumo Discricionário que mais cresceu na última semana +6,39%, que já é +14,5% desde o início do ano. Outros setores cíclicos, como Tecnologia da Informação e Comunicação, também tiveram bom desempenho. Os detalhes são apresentados na tabela abaixo.

A segunda maior empresa do setor de Consumo Discricionário é a Tesla, que aumentou mais de 33% na última semana. Assim, esta empresa é responsável por cerca de metade do crescimento deste índice. Tesla relatou bons resultados para o quarto trimestre 2022, superando as expectativas dos analistas tanto em termos de receita (USD 24,32 trilhões - o que significa 37% YoY - vs. expectativas de US$ 24,1 trilhões) quanto em lucro líquido (EPS USD 1,19 vs esperados US$ 1,12). Há duas coisas a ter em mente com a Tesla. Primeiramente O preço das ações da Tesla caiu drasticamente nos últimos meses (da alta em novembro de 2021 à baixa em 3 de janeiro deste ano, o preço caiu 73,6%), então a Tesla tem o direito de se recuperar fortemente em circunstâncias favoráveis em relação ao sentimento geral do mercado (atualmente bastante positivo) ou informações diretamente de a empresa (melhores resultados).

Como resultado dessas circunstâncias, o preço das ações se recuperou da mínima de 3 de janeiro deste ano. em mais de 65%. Mas por outro lado vale lembrar que o setor de bens duráveis (que inclui o setor automotivo) e o setor imobiliário residencial são os dois setores mais cíclicos do PIB dos Estados Unidos, sendo também os setores mais sensíveis às taxas de juros (tanto apartamentos quanto carros os americanos compram principalmente a crédito). E nas atuais condições de altas taxas de juros, não são esses setores que serão a força motriz da economia neste momento.

2023 pertencerá aos títulos do tesouro?

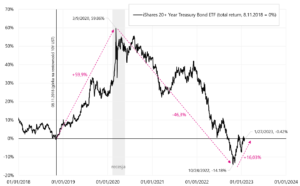

O melhor momento do ciclo para os títulos do governo é quando os rendimentos caem do "alto" no ciclo de expansão para o "baixo" na próxima recessão. Essa queda nos rendimentos está ligada a um ciclo de cortes nas taxas de juros pelos bancos centrais. Se olharmos para o mercado de títulos do Tesouro dos EUA, o pico de rendimento do ciclo anterior ocorreu em 8 de novembro de 2018 (o pico do rendimento dos títulos de 10 anos), ou seja, cerca de um mês antes do último aumento de taxa de juros pelo FED nesse ciclo, que ocorreu em 19 de dezembro de 2018. Definimos o fundo da lucratividade durante a recessão em março de 2020.

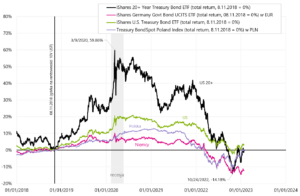

A taxa de retorno dos títulos do tesouro de longo prazo para este período (yield pico - vale) foi de 59,9% (iShares 20+ Year Treasury Bond ETF). Esta é uma alta taxa de retorno, porque significa tanto quanto 42,2% ao ano. Obviamente, o risco de taxa de juros também é alto, porque a duração desse ETF é de até 17,7 anos (essa duração significa que uma queda na taxa de juros em 1 ponto percentual significa um aumento no valor do ETF em cerca de 17,7 %). O gráfico abaixo mostra o desempenho do ETF iShares 20+ Year Treasury Bond.

W.4 ETF de títulos do tesouro iShares 20 anos ou mais (retorno total) até 27.01.2023 de janeiro de XNUMX. Fonte: estudo próprio, ishares.com

É claro que em março de 2020 começou outro ciclo de expansão (impulsionado pelos estímulos durante a pandemia) e, como resultado, geramos a maior inflação desde a década de 80. Se não fosse pela inflação, então em um ciclo "normal" a taxa do Fed não subiria mais do que cerca de 2%. Mas agora estamos em 4,50% (o limite superior da faixa de taxa de juros do FED) e os futuros de fundos federais de 30 dias estão precificando uma probabilidade de 99,2% de um aumento de 25 pontos básicos na reunião de 1º de fevereiro de 2023, e outro aumento de 25 pontos base com probabilidade de 82,1% em 22 de março de 2023 (avaliações de acordo com as cotações do contrato de 27.01 de janeiro).

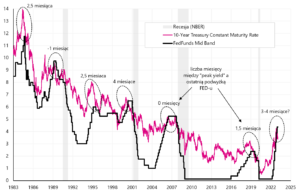

Segundo o mercado, a alta de março será a última deste ciclo. Tivemos uma "colina" no rendimento dos títulos de 10 anos em 24 de outubro de 2022 (4,25%). Via de regra, os picos de yield ocorrem até alguns meses antes do último aumento de juros pelo FED, que é apresentado no gráfico a seguir.

W.5 Taxa de referência do FED (meio da faixa) e rendimentos de títulos do tesouro de 10 anos. Fonte: estudo próprio, FRED

É muito provável que estejamos nos aproximando do fim do ciclo de alta das taxas do FED, então é bem possível que os picos nos rendimentos dos títulos do Tesouro também tenham ficado para trás, ou seja estamos em outro ciclo de queda na lucratividade. Superar a inflação ou entrar em recessão (e, portanto, superar a inflação até certo ponto) permitirá que o FED inicie outro ciclo de cortes nas taxas de juros. Como resultado, os preços dos títulos podem continuar subindo (como no ciclo 2018-2020).

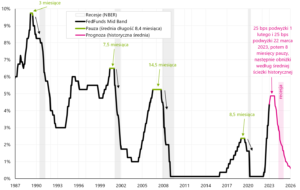

Os cortes de juros do Fed são necessários para o aumento contínuo dos títulos do Tesouro. Então, quando o Fed poderia começar a cortar as taxas? Segundo o próprio Fed, apenas em 2024. Segundo o mercado, já no segundo semestre de 2023. Segundo o "histórico", a última alta deve ser seguida de uma "pausa" no ciclo de alta de juros do FED, que durou em média 8 meses nos ciclos anteriores. Assim, de acordo com a história, o primeiro corte poderia ocorrer em outubro de 2023. O gráfico abaixo mostra os ciclos históricos de aumentos de juros, pausas e, em seguida, ciclos de cortes de juros pelo FED.

W.6 Taxa de referência do FED (meio da faixa) desde 1987 e previsto para 2026 (de acordo com a trajetória histórica média). Fonte: estudo próprio, FRED

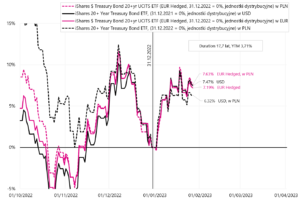

As taxas de retorno do ETF de títulos do tesouro iShares 20+ anos são expressas em USD, portanto, para um investidor polonês, vale a pena verificar qual taxa de retorno ele receberia em PLN. Existe também uma versão do iShares $ Treasury Bond 20+yr UCITS ETF (EUR Hedged), ou seja, com proteção contra mudanças na taxa de câmbio EUR/USD. Um investidor polonês (caso queira liquidar sua taxa de retorno em PLN) no caso de compra de iShares 20+ Year Treasury Bond ETF assume o risco cambial USD/PLN, e no caso de compra de iShares $ Treasury Bond 20+yr UCITS ETF (EUR Hedged) o risco de taxa de câmbio do EUR /PLN. O gráfico abaixo mostra o retorno em PLN ao investir em ambos os ETFs acima em comparação com o ETF USD original.

W.7 ETF de títulos do tesouro iShares 20 anos ou mais (retorno total) em USD e PLN e iShares $ Bond Treasury 20+yr UCITS ETF (EUR Hedged) em PLN até 27.01.2023 de janeiro de XNUMX. Fonte: estudo próprio, ishares.com

A maior diferença (uma vantagem para o investidor polonês) ocorre no ETF iShares 20+ Year Treasury Bond em USD, que é consequência do enfraquecimento da moeda polonesa em relação ao dólar americano (quanto mais fraco o zloty, maior a taxa de retorno que um investidor polonês obtém ao investir em ativos em dólares). No gráfico a seguir, apresentamos as taxas de retorno em 2023 para ambas as versões do ETF iShares 20+ Treasury Bond (em USD e Euro), mas também em PLN.

W.8 ETF de títulos do tesouro iShares 20 anos ou mais oraz iShares $ Bond Treasury 20+yr UCITS ETF (EUR Hedged) – taxas de rentabilidade em 2023 (até 27.01.2023 de janeiro de XNUMX). Fonte: estudo próprio, ishares.com

No ano atual, as taxas de retorno do ETF de títulos do tesouro iShares 20+ variam de 6,32% a 7,63% (dependendo da versão do ETF e da moeda em que queremos calcular a taxa de retorno).

Os títulos de longo prazo têm uma alta volatilidade, comparável até mesmo aos índices de ações, devido à alta duração da carteira (ou seja, alto risco de taxa de juros). Portanto, vamos comparar as taxas de retorno dos índices de títulos do tesouro que cobrem todo o espectro Obrigações do Tesouro (de 1 ano até ao reembolso), e não apenas obrigações com maturidade superior a 20 anos.

O gráfico a seguir mostra uma comparação dos retornos desses índices de títulos para os EUA (duração de 6,2 anos), Alemanha (duração de 8,2 anos) e Polônia (duração de aproximadamente 4,5 anos).

W.9 ETF de títulos do tesouro iShares 20 anos ou mais, iShares Alemanha Govt Bond UCITS ETF, ETF de Títulos do Tesouro dos EUA iShares oraz Índice BondSpot do Tesouro da Polônia. Fonte: estudo próprio, ishares.com, stooq.pl

Investir em títulos do governo de longo prazo nesta fase do ciclo tem outra vantagem em relação aos mercados de ações. No caso de entrar em recessão, as bolsas podem cair, enquanto neste caso, os preços dos títulos continuarão subindo junto com os cortes nas taxas de juros pelo FED (durante uma recessão, o FED costuma até acelerar os cortes nas taxas e praticamente reduzi-los para zero).

soma

Os mercados de ações continuaram seus ganhos na semana passada. Quebrar o índice S&P500 acima da linha de baixa parece otimista. No entanto, não vamos esquecer que o Fed continua aumentando as taxas de juros e as indústrias cíclicas da economia dos EUA continuam desacelerando. Teremos um teste real para os touros nas próximas semanas, quando saberemos a decisão do Fed sobre os aumentos de juros e a retórica de J. Powell - quão hawkish será e se os mercados irão considerá-lo um "blefe" novamente (fevereiro 1), e depois quando saberemos a inflação de janeiro (14 de fevereiro).

2023 pode pertencer a títulos do tesouro? Há uma boa chance para isso, pois o atual momento do ciclo (fim do ciclo de alta de juros pelo FED) marcou historicamente o início do bull market no mercado de títulos do tesouro. Claro, para o mercado altista "cheio" neste segmento uma nova queda na inflação também é necessária em direção à meta de 2%, como e o início do ciclo de corte de juros pelo Fed.

Sobre o autor

Jaroslaw Jamka - Experiente especialista em gestão de fundos, profissionalmente associado ao mercado de capitais há mais de 25 anos. Ele é PhD em economia, uma licença de consultor de investimentos e corretor de valores mobiliários. Ele administrou pessoalmente fundos de ações, títulos, multiativos e macro ativos globais de ativos cruzados. Por muitos anos, ele administrou o maior fundo de pensão polonês com ativos acima de 30 bilhões de PLN. Como diretor de investimentos, ele gerenciou o trabalho de muitas equipes de gestão. Acumulou experiência como: Membro do Conselho de Administração do ING PTE, Vice-Presidente e Presidente do Conselho de Administração do ING TUnŻ, Vice-Presidente do Conselho de Administração da Money Makers SA, Vice-Presidente do Conselho de Administração da Ipopema TFI, Vice-Presidente do Conselho de Administração da Quercus TFI, Membro do Conselho de Administração da Skarbiec TFI, bem como Membro dos Conselhos Fiscalizadores do ING PTE e AXA PTE. Por 12 anos ele se especializou na gestão de classes globais de macro ativos cruzados.

Jaroslaw Jamka - Experiente especialista em gestão de fundos, profissionalmente associado ao mercado de capitais há mais de 25 anos. Ele é PhD em economia, uma licença de consultor de investimentos e corretor de valores mobiliários. Ele administrou pessoalmente fundos de ações, títulos, multiativos e macro ativos globais de ativos cruzados. Por muitos anos, ele administrou o maior fundo de pensão polonês com ativos acima de 30 bilhões de PLN. Como diretor de investimentos, ele gerenciou o trabalho de muitas equipes de gestão. Acumulou experiência como: Membro do Conselho de Administração do ING PTE, Vice-Presidente e Presidente do Conselho de Administração do ING TUnŻ, Vice-Presidente do Conselho de Administração da Money Makers SA, Vice-Presidente do Conselho de Administração da Ipopema TFI, Vice-Presidente do Conselho de Administração da Quercus TFI, Membro do Conselho de Administração da Skarbiec TFI, bem como Membro dos Conselhos Fiscalizadores do ING PTE e AXA PTE. Por 12 anos ele se especializou na gestão de classes globais de macro ativos cruzados.

Nota Prawna

Este documento é apenas material informativo para uso do destinatário. Não deve ser entendido como um material consultivo ou como base para a tomada de decisões de investimento. Nem deve ser entendido como uma recomendação de investimento. Todas as opiniões e previsões apresentadas neste estudo são apenas a expressão da opinião do autor na data de publicação e estão sujeitas a alterações sem aviso prévio. O autor não é responsável por quaisquer decisões de investimento feitas com base neste estudo. Os resultados históricos dos investimentos não garantem que resultados semelhantes sejam alcançados no futuro.

![Plataforma Trading View – soluções adaptadas às necessidades dos traders [Revisão] revisão da visão de negociação](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Como conectar sua conta FP Markets à plataforma Trading View [Guia] visão de negociação de mercados fp](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Como investir em ChatGPT e AI? Ações e ETFs [Guia] como investir em chatgpt e inteligência artificial](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – a anatomia do colapso de uma empresa avaliada em US$ 47 bilhões [WeWork, parte II] história de falência da wework](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – o homem que estragou o Softbank [WeWork, parte E] Adam Neumann nós trabalhamos](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Como transferir ações para outra corretora [descrição do procedimento] como transferir ações para outra corretora](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Os erros mais comuns de um trader iniciante - Mr Yogi [VÍDEO] Scalping – Os erros mais comuns de um trader iniciante – VÍDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Aprendendo a ter paciência: Nenhuma posição também é uma posição - Sr. Yogi [VÍDEO] Scalping - Aprendendo a ter paciência - Nenhuma posição também é uma posição - VÍDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Quando sair de uma posição e como minimizar as perdas - Sr. Yogi [VÍDEO] Scalping – Quando sair de uma posição e como minimizar perdas – VÍDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Como investir em ChatGPT e AI? Ações e ETFs [Guia] como investir em chatgpt e inteligência artificial](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-300x200.jpg?v=1676364263)