Tassazione del reddito Forex - Parte 3

Gli investitori Forex che utilizzano i servizi di broker stranieri spesso dimenticano che il reddito ottenuto in questo modo proviene dal paese in cui si trova la società con sede. Pertanto, è il reddito che la Polonia può richiedere la tassazione (a causa del fatto che la persona che ottiene tale reddito è residente in Polonia) e il paese in cui ha sede il broker. Nella maggior parte degli accordi per evitare la doppia imposizione conclusi dalla Polonia, i redditi dal mercato FOREX sono tassabili solo nel paese in cui il contribuente è domiciliato (ovvero in Polonia).

Entrate straniere: allegato PIT / ZG

Alcuni contratti, tuttavia, contengono alcune riserve o eccezioni, per esempio. Un accordo con gli Stati Uniti prevede la tassazione di tali redditi negli Stati Uniti, se il contribuente in un dato anno speso più di giorni 183 negli Stati Uniti, l'accordo con la Gran Bretagna dà la possibilità di tassare questi utili nel Regno Unito se il contribuente che ora vive in Polonia, negli ultimi 6 anni ha avuto un luogo di residenza in Gran Bretagna. Se il contratto prevede la tassazione di questo reddito solo in Polonia, non avremo problemi ad evitare la doppia imposizione.

Tuttavia, può accadere che il reddito venga ottenuto da un paese con il quale la Polonia non ha firmato un accordo per evitare la doppia imposizione (ad esempio da Malta, Bahamas, paesi che sono cosiddetti "paradisi fiscali"). Se le norme fiscali di tale paese (o territorio) prevedono la tassazione di tali redditi, allora ci troveremo ad affrontare una doppia imposizione (poiché anche le normative fiscali polacche prevedono la tassazione di tali redditi). In questo caso, la doppia imposizione, ai sensi dell'art. 30a paragrafo 9 e 10 updof, evitando in tal modo che l'imposta dovuta (19%) sono dedotte imposte pagate all'estero - in effetti, a pagare in Polonia rimane la differenza tra l'imposta polacca e l'imposta pagata all'estero.

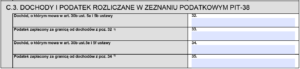

Indipendentemente dal fatto che l'imposta estera è stato pagato o no, un contribuente che ha percepito un reddito attraverso un intermediario straniero per PIT-38 dovrebbe includere un allegato PIT / ZG - per le persone che ricevono redditi provenienti dall'estero. Il reddito dal mercato Forex è mostrato nella parte C3 di questo allegato.

Nell'elemento 32 PIT / ZG mostra il reddito dal mercato Forex ottenuto all'estero. Nell'elemento 33 PIT / ZG mostriamo l'imposta pagata all'estero su questo conto (se è stato pagato, ovviamente).

L'importo del reddito dall'articolo 32 PIT / ZG è la differenza tra ricavi e costi, da evidenziare alla voce 23 e 24 dichiarazioni fiscali PIT-38 - altri redditi, simili a PIT 8c.

Nell'elemento 33 PIT-38 ti mostriamo le tasse detratte all'estero.

Se il contribuente ha guadagnato denaro sia attraverso broker polacchi che esteri, le entrate e i costi verranno sommati. In questo caso, tuttavia, la detrazione dell'imposta pagata all'estero non può eccedere la quota dell'imposta calcolata prima della deduzione, che cade in proporzione sul reddito da lavoro all'estero. In questo caso, l'importo dell'imposta calcolata al tasso del 19% del reddito totale guadagnato in Polonia e all'estero (indicato nella voce. 32 T-38) viene moltiplicato per l'importo dei redditi percepiti all'estero (indicato nella voce. 33 allegato PIT / ZG), e quindi dividere per l'importo delle entrate totali guadagnate all'estero e in Polonia (indicato nella voce 27 PIT-38).

E la perdita?

Nonostante le migliori intenzioni, potrebbe accadere che durante l'anno perderemo sul mercato FOREX. In tal caso, dovrei presentare una dichiarazione PIT-38?

Ai sensi delle disposizioni dell'art. 45 sec. punto 1a 1 legge sull'imposta sul reddito da individui contribuenti che raggiungono i redditi da capitale sono tenuti a presentare entro 30 aprile dell'anno successivo all'anno testimonianza imposta sulla somma guadagnata nel conto fiscale (perdita). Pertanto, indipendentemente dal fatto che l'investimento nel mercato FOREX abbia portato reddito o perdita, la testimonianza deve essere presentata.

Si segnala, tuttavia, che ai sensi dell'art. 9 paragrafo 3 della legge sull'imposta sul reddito delle persone fisiche - per l'importo della perdita dalla fonte di reddito sostenuta nell'anno fiscale, è possibile ridurre il reddito ottenuto da questa fonte nei successivi cinque anni fiscali consecutivi, tuttavia l'ammontare della riduzione in nessuno di questi anni può essere superare il 50% dell'importo di tale perdita.

Di conseguenza, il contribuente ha diritto alla quantità di perdite da una fonte di reddito, sostenute nel corso dell'anno fiscale, minori proventi derivanti da questa fonte nei prossimi consecutivi cinque periodi di imposta, a condizione che l'importo della riduzione di uno qualsiasi di questi anni non ha superato 50% ammontare di questa perdita.

La disposizione del par. 3 vale per le perdite derivanti dalla cessione di quote di società aventi personalità giuridica, titoli, tra cui la vendita di titoli presi in prestito (vendita a breve) e lo smaltimento a pagamento di strumenti finanziari derivati e l'attuazione dei diritti che ne derivano, e per conto del l'acquisto di azioni ( azioni) in società aventi personalità giuridica o depositi in cooperative in cambio di un conferimento in natura in una forma diversa da quella società o la sua parte organizzata, a causa della disposizione dell'art. 9 sec. 6 sopra Act.

Esempio

Il contribuente di 2018 ha subito una perdita sul mercato forex per un importo di PLN 15.000. Nell'anno 2019 ha anche subito una perdita, nella quantità di 7.000 PLN. L'anno 2020 gli ha portato un profitto di 10.000 PLN. Questo reddito può essere ridotto dalle perdite sostenute negli anni precedenti, tuttavia, in un dato anno non è possibile detrarre più della perdita di 50% da un dato anno. Di conseguenza, nel corso dell'anno 2020. Contribuente ha diritto a detrarre l'importo massimo zł 11.000 (50 15.000% di zł e 50 7.000% di zł). Dal momento che il fatturato ha ricevuto è stato l'anno zł 2020. 10.000 dedurre solo l'importo del contribuente (ovvero la perdita 50 2018% l'anno. 35,71 e 2019 perdita% r.).

Se gli anni successivi anche portare reddito imponibile, l'importo della perdita non è dedotto (12.000 zł) sarà in grado di dedurre in quegli anni (a condizione che la detrazione non può superare 50%, e che la perdita di un dato anno può essere dedotta solo 5 anni).

Consultazione: Mariusz Makowski, consulente fiscale

Termin na złożenie zeznania podatkowego za 2023 rok upływa 30 kwietnia 2024 r. (le dichiarazioni possono essere presentate dal 15 febbraio). Vorremmo ricordarti che le informazioni sui profitti o sulle perdite conseguite con i broker Forex stranieri non sarà incluso nelle stampe preparate automaticamente nel servizio Il tuo e-PIT. W tym przypadku, jeśli nie anulujemy zeznania lub go nie zmienimy, po 30 kwietnia 2024 r. konieczne będzie złożenie korekty.

![Forex Club – Tasse 9 – Saldare le tasse su un broker straniero [Scarica l'applicazione] Forex Club - Tasse 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Piattaforma Trading View – soluzioni su misura per le esigenze dei trader [Recensione] revisione della vista di trading](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Come collegare il tuo conto FP Markets alla piattaforma Trading View [Guida] Visualizzazione del trading sui mercati FP](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Come investire in ChatGPT e AI? Azioni ed ETF [Guida] come investire in chatgpt e intelligenza artificiale](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![Izabela Górecka – “Il successo sul mercato non dipende solo dalla conoscenza, ma anche dalla stabilità emotiva” [Intervista] Izabela Górecka - intervista](https://forexclub.pl/wp-content/uploads/2024/04/Izabela-Gorecka-wywiad-184x120.jpg?v=1713870578)

![WeWork – l'anatomia del crollo di un'azienda valutata 47 miliardi di dollari [WeWork, part II] storia del fallimento di wework](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – l'uomo che ha rovinato Softbank [WeWork, part E] Adam Neumann lavoriamo](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Gli errori più comuni di un trader principiante - Mr Yogi [VIDEO] Scalping - Gli errori più comuni di un trader principiante - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Imparare la pazienza: anche nessuna posizione è una posizione - Mr Yogi [VIDEO] Scalping - Imparare la pazienza - Anche nessuna posizione è una posizione - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Quando uscire da una posizione e come minimizzare le perdite - Mr Yogi [VIDEO] Scalping - Quando uscire da una posizione e come minimizzare le perdite - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)